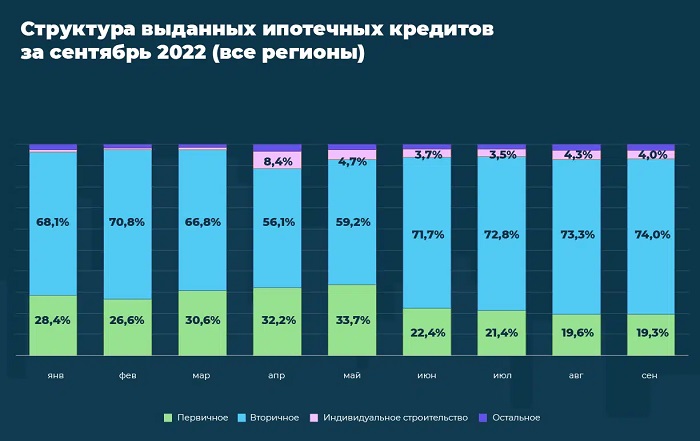

Эксперты: несмотря на господдержку, ипотека на новостройки вчетверо менее востребована среди россиян, чем ипотека на «вторичку»

Специалисты профильного сервиса ДомКлик Сбербанка провели исследование рынка недвижимости, в котором зафиксировали по итогам III квартала рост объема ипотечных сделок и одновременно замедление его темпов в сентябре.

Источник: ДомКлик

На основе обработки данных Сбера по ипотечным сделкам с недвижимостью аналитики выявили следующие тенденции этого рынка с начала текущего года:

• относительно первой половины года (см. график выше) покупательская активность значительно возросла: по итогам III квартала количество ипотечных сделок в трех крупнейших субъектах РФ увеличилось в 2,8 раза, чему способствовало снижение ключевой ставки ЦБ, а также льготные госпрограммы, программы субсидирования и скидки от застройщиков, тем не менее, показатели III квартала все еще ниже уровня продаж в начале года;

Источник: ДомКлик

• по итогам сентября на долю ипотечных сделок с недвижимостью на рынке новостроек пришлось 19,3%, а на ипотечные сделки на вторичном рынке — 74%, то есть вторичная недвижимость, несмотря на развитие льготных программ, востребована в разрезе ИЖК в большей степени (почти в четыре раза), чем первичное жилье;

• лидерами по количеству заключенных ипотечных договоров на рынке новостроек стали Санкт-Петербург (38,2%), Москва (36,9%) и Краснодарский край (33,5%), одной из причин повышенной популярности новых квартир в двух столицах аналитики назвали лучшую осведомленность их жителей о существующих льготных программах, а также широкое распространение маркетинговых акций и скидок от застройщиков;

Источник: ДомКлик

• в сентябре 2022 года тренд на увеличение количества выданных ипотечных кредитов продолжился; всего в прошлом месяце россияне взяли в Сбере 84,3 тыс. ипотечных кредитов на сумму 26,4 млрд руб. (для сравнения: в августе клиенты банка получили 73,5 тыс. кредитов на общую сумму 23,1 млрд руб.);

• при этом темпы прироста по выделенным крупнейшим регионам в сентябре значительно снизились: если в августе прирост по количеству сделок в Москве составлял 30,1%, в Московской области — 47,3%, в Санкт-Петербурге — 43,1%, то по итогам сентября — 9,6%, 11,4% и 7% соответственно (аналогичная тенденция прослеживается и в других крупных субъектах РФ).

Источник: ДомКлик

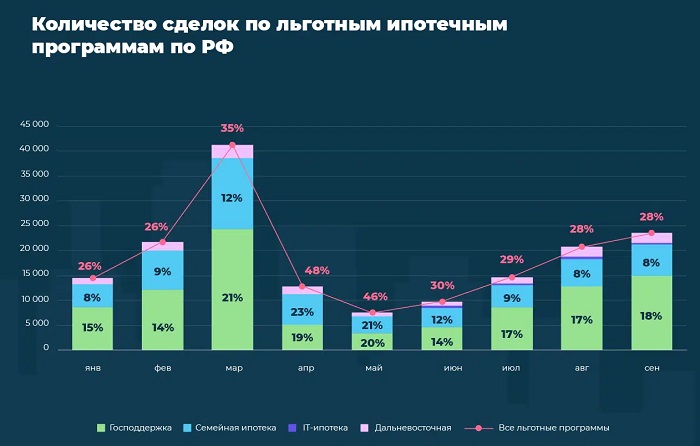

В рамках исследования ДомКлик также был составлен своеобразный рейтинг востребованности у клиентов Сбера госпрограмм субсидирования ставок ИЖК.

Как видно из соответствующего графика, доминирует программа «Господдержка» (с льготной ставкой в Сбере от 6,3%). Лидерами по доле сделок с «Господдержкой» в общем объеме ипотечных договоров являются Санкт-Петербург (31%), Краснодарский край (29%) и Москва (28%).

На втором месте — госпрограмма «Семейная ипотека» (по ставке от 5,3%).

А вот популярность «IT-ипотеки» (по ставке от 4,7%) продолжает оставаться на сравнительно низком уровне: доля сделок с ней в сентябре не превысила 0,4% (в августе — 0,5%).

Фото: www.in-news.ru

Из графика также видно, что в сентябре доля льготных госпрограмм в общем объеме ипотечных выдач сократилась относительно апреля более чем в 1,5 раза (с 48% до 28%).

Аналитики ДомКлик объясняют это восстановлением рынка вторичной недвижимости после начавшегося в апреле тренда на снижение ключевой ставки ЦБ.

Фото: www.ksonline.ru

Комментируя отраженные в исследовании тенденции, руководитель аналитического центра ДомКлик Мария Ромчанова (на фото), предположила, что, несмотря на сегодняшнее оживление рынка ипотеки (рост числа соответствующих заявок на платформе вырос за последний месяц на 13%), в долгосрочной перспективе рынок российский ипотечного кредитования ожидает затишье.

«Поскольку значительная часть населения может перейти на сберегательную модель поведения», — пояснила свой прогноз эксперт.

Фото: www.oooipkit.ru

Другие публикации по теме:

ДомКлик: среднесуточное количество заявок на ипотеку демонстрирует волатильность

Эксперты ДОМ.РФ: общий объем выдачи ипотеки по итогам трех кварталов снизился на 21%

Клиенты Сбера могут снизить ставку, перейдя с «Господдержки» на «Семейную ипотеку»

Сбербанк вновь принимает заявки по льготным кредитам в рамках «Сельской ипотеки»