На 1 марта 2021 года пользователями РПП стали 129 участников рынка

За февраль 2021 года количество объектов в Реестре перспективных проектов (РПП) увеличилось на 130. За месяц в РПП внесено 347 проектов, выбыло из Реестра 217.

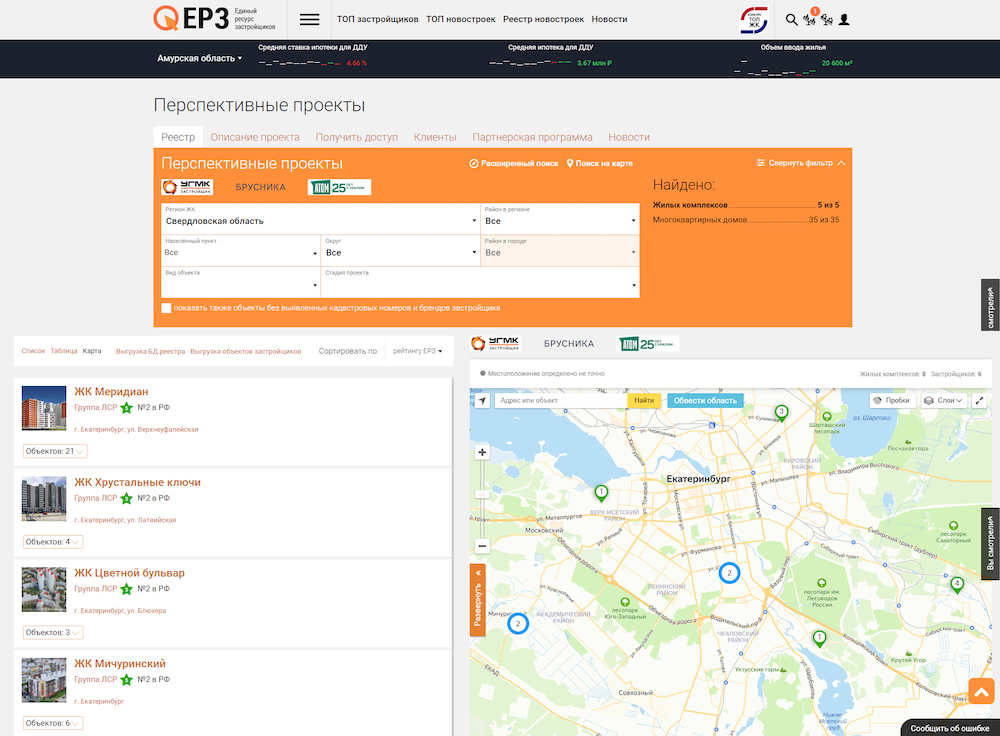

Новый модуль портала ЕРЗ.РФ «Реестр перспективных проектов» введен в промышленную эксплуатацию в январе 2021 года.

За два месяца пользователями РПП стали 129 участников рынка. За февраль 2021 года количество объектов в Реестре перспективных проектов (РПП) увеличилось на 130. За месяц в РПП внесено 347 проектов, выбыло из Реестра 217. Больше всего объектов добавилось в Москве (37), Санкт-Петербурге (31), а также в Самарской области (23).

Динамика прироста РПП по регионам представлена в таблице.

| Регион | Объектов в РПП, всего на 01.03.2021 |

За февраль 2021 г. | |

|---|---|---|---|

| Новых | Убыли | ||

| Российская Федерация | 4437 | +347 | -217 |

| г. Москва | 353 | +37 | -30 |

| Московская область | 161 | +17 | -13 |

| г. Санкт-Петербург | 146 | +31 | -7 |

| Ленинградская область | 81 | +5 | -13 |

| Краснодарский край | 163 | +18 | -8 |

| Алтайский край | 44 | 0 | -3 |

| Амурская область | 30 | +1 | 0 |

| Архангельская область | 44 | +3 | -2 |

| Астраханская область | 10 | +2 | 0 |

| Белгородская область | 43 | +11 | 0 |

| Брянская область | 14 | 0 | 0 |

| Владимирская область | 94 | +1 | -3 |

| Волгоградская область | 72 | +6 | -6 |

| Вологодская область | 19 | +2 | -1 |

| Воронежская область | 59 | +1 | -2 |

| г. Севастополь | 6 | 0 | 0 |

| Еврейская автономная область | 0 | 0 | 0 |

| Забайкальский край | 13 | +2 | 0 |

| Ивановская область | 27 | +1 | 0 |

| Иркутская область | 31 | +5 | 0 |

| Кабардино-Балкарская Республика | 102 | +3 | 0 |

| Калининградская область | 137 | +8 | -5 |

| Калужская область | 44 | +2 | 0 |

| Камчатский край | 3 | 0 | -1 |

| Карачаево-Черкесская Республика | 23 | +1 | 0 |

| Кемеровская область | 71 | 0 | -1 |

| Кировская область | 30 | 0 | -1 |

| Костромская область | 44 | +7 | -5 |

| Красноярский край | 52 | +2 | -3 |

| Курганская область | 33 | +1 | -2 |

| Курская область | 28 | +1 | -1 |

| Липецкая область | 36 | +3 | 0 |

| Магаданская область | 2 | 0 | 0 |

| Мурманская область | 2 | 0 | 0 |

| Ненецкий автономный округ | 13 | 0 | 0 |

| Нижегородская область | 48 | +7 | -6 |

| Новгородская область | 4 | 0 | -1 |

| Новосибирская область | 109 | +10 | -14 |

| Омская область | 67 | +1 | -1 |

| Оренбургская область | 28 | +1 | -1 |

| Орловская область | 20 | 0 | 0 |

| Пензенская область | 20 | +1 | -3 |

| Пермский край | 68 | +7 | -2 |

| Приморский край | 99 | +3 | -1 |

| Псковская область | 20 | +2 | 0 |

| Республика Адыгея | 14 | 0 | -1 |

| Республика Алтай | 3 | 0 | 0 |

| Республика Башкортостан | 71 | +8 | -3 |

| Республика Бурятия | 4 | +1 | 0 |

| Республика Дагестан | 3 | 0 | 0 |

| Республика Ингушетия | 0 | 0 | 0 |

| Республика Калмыкия | 8 | 0 | 0 |

| Республика Карелия | 12 | +2 | -1 |

| Республика Коми | 9 | 0 | 0 |

| Республика Крым | 44 | +7 | 0 |

| Республика Марий Эл | 29 | +6 | -1 |

| Республика Мордовия | 30 | +3 | 0 |

| Республика Саха (Якутия) | 96 | +3 | 0 |

| Республика Северная Осетия-Алания | 5 | 0 | 0 |

| Республика Татарстан | 148 | +16 | -3 |

| Республика Тыва | 34 | 0 | 0 |

| Республика Хакасия | 14 | +2 | -3 |

| Ростовская область | 97 | +1 | -4 |

| Рязанская область | 37 | 0 | -2 |

| Самарская область | 72 | +23 | -4 |

| Саратовская область | 34 | +2 | -3 |

| Сахалинская область | 48 | 0 | 0 |

| Свердловская область | 188 | +9 | -10 |

| Смоленская область | 50 | +8 | -5 |

| Ставропольский край | 47 | +11 | -3 |

| Тамбовская область | 32 | +2 | 0 |

| Тверская область | 37 | +8 | -1 |

| Томская область | 32 | +1 | -1 |

| Тульская область | 113 | +1 | -1 |

| Тюменская область | 131 | +9 | -14 |

| Удмуртская Республика | 31 | +3 | -6 |

| Ульяновская область | 31 | +4 | -2 |

| Хабаровский край | 7 | 0 | 0 |

| Ханты-Мансийский автономный округ - Югра | 130 | +2 | -2 |

| Челябинская область | 68 | +8 | -4 |

| Чеченская Республика | 20 | 0 | 0 |

| Чувашская Республика-Чувашия | 27 | +2 | -2 |

| Чукотский автономный округ | 4 | +1 | 0 |

| Ямало-Ненецкий автономный округ | 91 | 0 | 0 |

| Ярославская область | 73 | +1 | -5 |

СПРАВКА

Реестр перспективных проектов — интерактивный сервис, содержащий описание готовящихся к выводу в строительство и продажу проектов жилищного строительства, данные о которых отсутствуют в ЕИСЖС.

Источники информации:

• Единый государственный реестр заключений экспертизы проектной документации объектов капитального строительства (ГИС ЕГРЗ);

• публичные региональные/муниципальные реестры о выданных разрешениях на строительства;

• публикации о планируемых к строительству жилых объектах (СМИ, социальные сети, телеграмм-каналы и пр.);

• сообщения от застройщиков жилья (новости, пресс-релизы, инсайды и пр.).

Основной функционал:

• интерактивное представление (таблица, список, карта) и выборка данных об объектах по фильтрам;

• выгрузка данных об объектах (файл Excel);

• система оповещений на E-mail (о новых объектах, об изменениях стадии и др.).

Другие публикации по теме:

На средства Сбербанка Группа ЦДС построит город-спутник Санкт-Петербурга на 300 тыс. жителей

Сбербанк профинансирует петербургские проекты Группы Эталон на 27 млрд руб.

Крупнейший застройщик России пришел с проектами КОТ на Сахалин и в Приморье