Эксперты отметили снижение количества сделок на новостройки и рост — на вторичное жилье и ИЖС

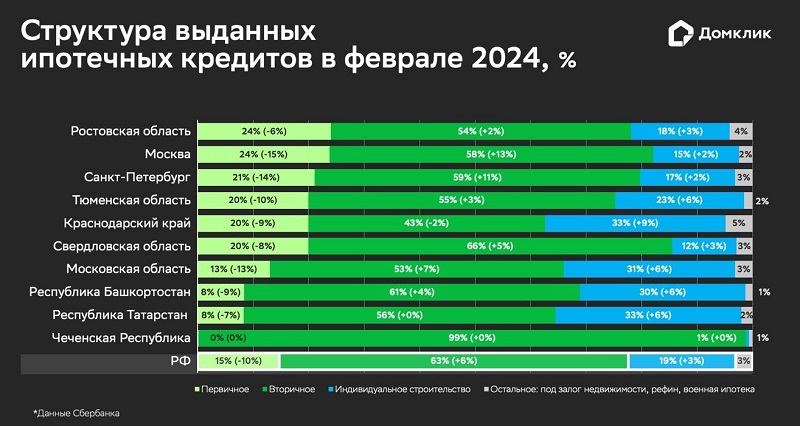

Аналитики Домклик исследовали ключевые изменения на российском рынке недвижимости в феврале текущего года: распределение выданных ипотек между рынками новостроек, готового жилья и индивидуального жилищного строительства (ИЖС).

Фото: Сергеев Валерий / Фотобанк Лори

В ходе изучения полученных данных эксперты отметили разнонаправленные тренды на рынке ипотечного кредитования: в сегменте новостроек количество сделок уменьшилось практически на треть (-31,4% с января), а востребованность готового жилья и ИЖС выросла (+26% и +34,1% соответственно).

Продолжается тенденция снижения спроса на первичное жилье (7,4 тыс. выдач за февраль). При этом доля новостроек в структуре выданной ипотеки достигла минимального значения за всю историю наблюдений (14,8%).

Источник: Домклик

Эксперты объясняют отток спроса с первичного рынка жесткими условиями для заемщиков и действием ограничений в сегменте льготной ипотеки, которая является основным драйвером на рынке новостроек. Аналитики подсчитали, что здесь доля сделок с использованием льготных кредитов в феврале составила 93,8%.

Фото: © Артем Блинов / Фотобанк Лори

Ограничения на первичном рынке и снижение спроса на строящееся жилье вызвали рост доли вторичного рынка (62,8%). Это самый высокий показатель с августа 2023 года.

Регионы с самым большим ростом доли вторичного рынка — Вологодская (+19,1 п. п. с января), Волгоградская (+17,2 п. п.) и Пензенская (+16,2 п. п.) области. В Москве и Санкт-Петербурге показатель прибавил 13 п. п. и 11 п. п. соответственно.

При этом для покупки жилья на вторичном рынке выдано 31,6 тыс. ипотек. Это ниже минимального значения в январе прошлого года (38,1 тыс.). Здесь ключевыми факторами, по мнению экспертов Домклик, являются сохранение ключевой ставки на уровне 16% и повышенные требования к заемщикам.

Фото: © Елена Коромыслова / Фотобанк Лори

Аналитики Домклик не ожидают значительного увеличения количества выдач на готовое жилье в ближайшие месяцы в связи с очередным повышением Банком России надбавок по коэффициентам риска в ипотечном кредитовании.

А вот на рынке ИЖС эксперты заметили оживление: количество выдач поднялось до 9,7 тыс. Доля этого сегмента ипотеки установила очередной рекорд — 19,3% (в январе — 16,3%).

Больше всего этот показатель увеличился в Республике Тыва — 54,1%, Республике Саха (Якутия) — 46,3% и Республике Хакасия — 38%.

Фото: blog.domclick.ru

Директор дивизиона Домклик Сбербанка Алексей Лейпи (на фото) полагает, что в ближайший год спрос на частные дома только продолжит расти. В качестве ключевых факторов, способствующих ускорению развития этого рынка, эксперт выделил появление новых продуктов для покупателей.

По мнению Лейпи, это в перспективе снизит рискованность приобретения этого типа недвижимости. «Кроме того, сейчас активно обсуждаются новые законы, — добавил топ-менеджер, — в частности, законопроект об эскроу-счетах, налоговые льготы для застройщиков, упрощение процедуры получения разрешений».

Еще больше оперативных новостей рынка строительства МКД и уникальной аналитики Единого ресурса застройщиков — в нашем телеграм-канале ЕРЗ.РФ НОВОСТИ.

Присоединяйтесь к нам!

Другие публикации по теме:

ЦБ ожидает роста ипотечного рынка в 2024 году

Эксперты: к лету спрос на загородную недвижимость в Подмосковье увеличится на 15% — 20%

Эксперты отметили февральский рост выдачи ипотеки в 2,4 раза

За год портфель девелоперов жилья в Сбербанке увеличился на треть

Эксперты: спрос на новостройки понемногу снижается, но и цены медленно продолжают расти

Эксперты: за год продажи новостроек в Московском регионе упали на 6%, за месяц — на 14%

Эксперты: в феврале объем выдачи ипотеки вырос, но это все равно меньше, чем годом ранее

Сбер: сумма по «Семейной ипотеке» теперь может в 2,5 раза превышать установленный лимит

В Сбербанке прогнозируют резкое падение выдачи ипотек в Санкт-Петербурге и Ленинградской области