Эксперты: падение спроса на столичные новостройки привело к резкому снижению числа сделок

К такому выводу, проанализировав ситуацию на московском рынке новостроек в феврале, пришли аналитики Метриум.

Фото: www.metrium.ru

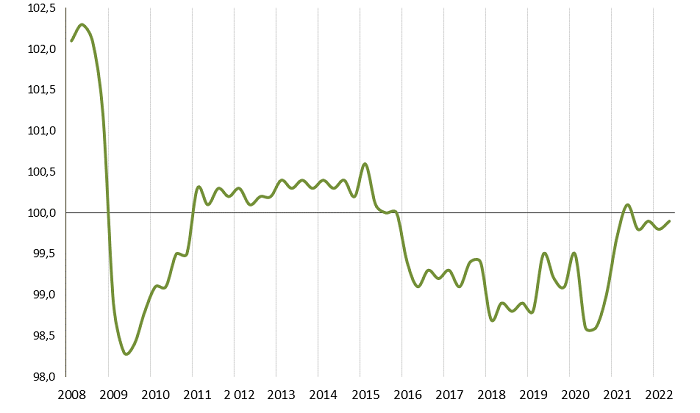

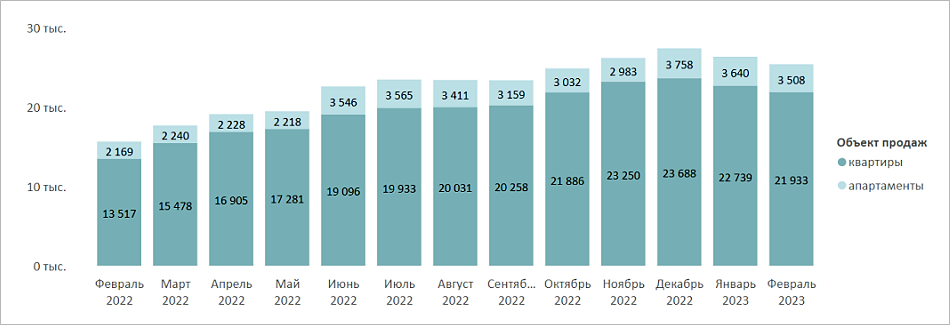

По данным экспертов, рынок массовой недвижимости «старой» Москвы (включая ЗелАО), по итогам февраля 2023 года, включает 140 проектов с квартирами и апартаментами.

Суммарный объем предложения составил 25,4 тыс. лотов, из них 21,9 тыс. это квартиры и 3,5 тыс. — апартаменты.

Источник: Метриум

Количество лотов по сравнению с январем снизилось на 3,6%. А сравнение с февралем 2022 года показало рост объема экспозиции на 62,2%.

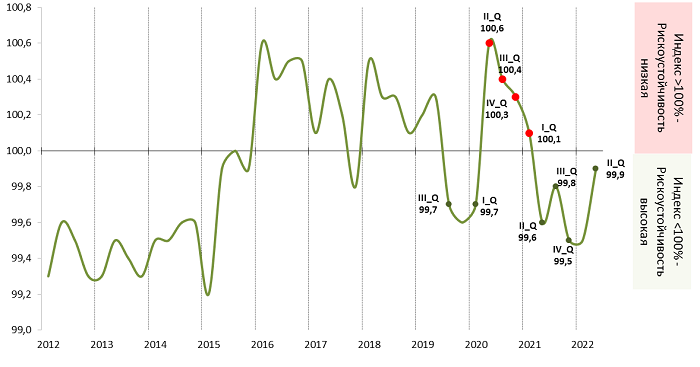

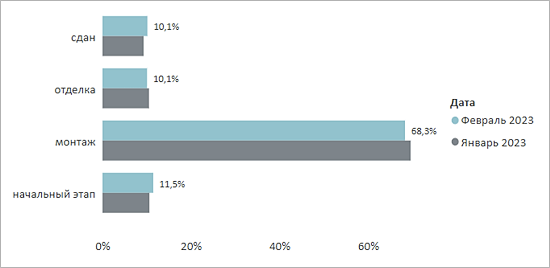

Анализируя строительную готовность объектов, аналитики отметили, что в феврале ряд корпусов, находящихся на этапе отделки, получил разрешение на ввод в эксплуатацию (10,1%, +0,8 п.п.).

Источник: Метриум

Также выросла доля предложения в корпусах на начальном этапе строительства (11,5%, +0,9 п.п.): в трех проектах стартовали продажи четырех новых корпусов.

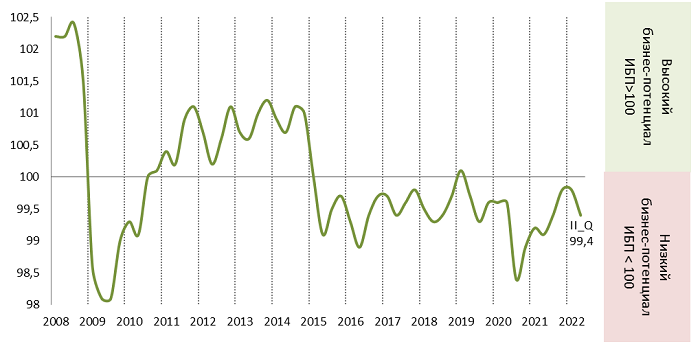

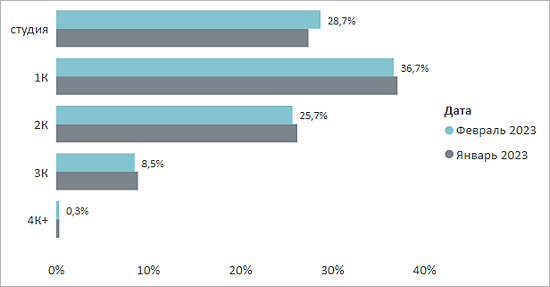

Что касается типологии, то, по данным Метриум, больше всего в феврале предлагалось однокомнатных лотов (36,7%, −0,4 п.п.). На многокомнатные предложения стабильно приходится менее 1%.

Источник: Метриум

Увеличилось за месяц количество студий — (28,7%, +1,3 п.п.).

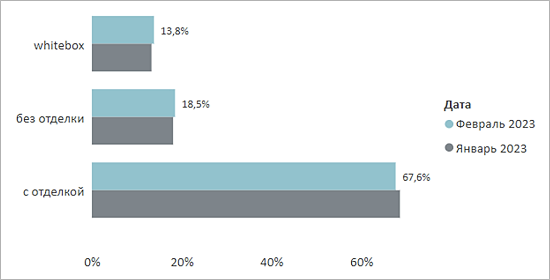

На рынке новостроек массового сегмента сохраняется количественное преимущество предложений с чистовой отделкой (67,6%, −1 п.п.).

Источник: Метриум

Исследование показало, что клиенты выбирают квартиры и апартаменты меньшей площади: за месяц сокращение площади составило 0,5 кв. м.

При этом площадь минимального предложения выросла (с 8,8 кв. м до 10,1 кв. м), что, по мнению экспертов, связано с увеличением в продаже количества студий.

Стоимость предложений массового сегмента в зависимости от типологии

Кол-во |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

||||||

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

СТ |

10,1 |

22,6 |

57,9 |

162 625 |

349 650 |

680 490 |

2 939 895 |

7 913 300 |

17 417 950 |

1К |

30,7 |

38 |

83,4 |

174 000 |

333 240 |

581 000 |

5 915 000 |

12 675 130 |

27 447 420 |

2К |

41,4 |

57,9 |

117,6 |

164 923 |

305 130 |

510 000 |

7 767 700 |

17 672 820 |

41 162 550 |

3К |

60 |

80,8 |

203,8 |

155 961 |

282 430 |

565 000 |

11 527 740 |

22 829 270 |

115 147 000 |

4К+ |

85,3 |

109,7 |

227,3 |

149 750 |

267 940 |

455 145 |

14 614 850 |

29 389 010 |

54 526 370 |

итого |

10,1 |

42,6 |

227,3 |

149 750 |

317 120 |

680 490 |

2 939 895 |

13 515 970 |

115 147 000 |

Источник: Метриум

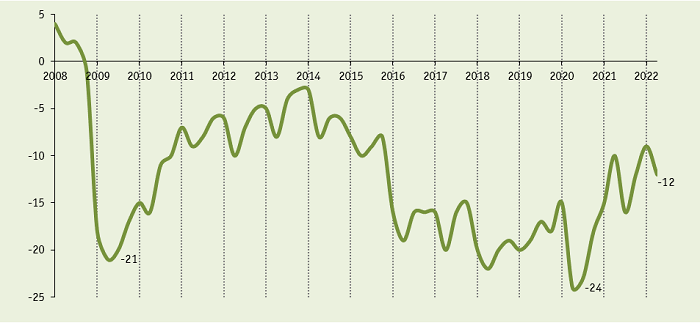

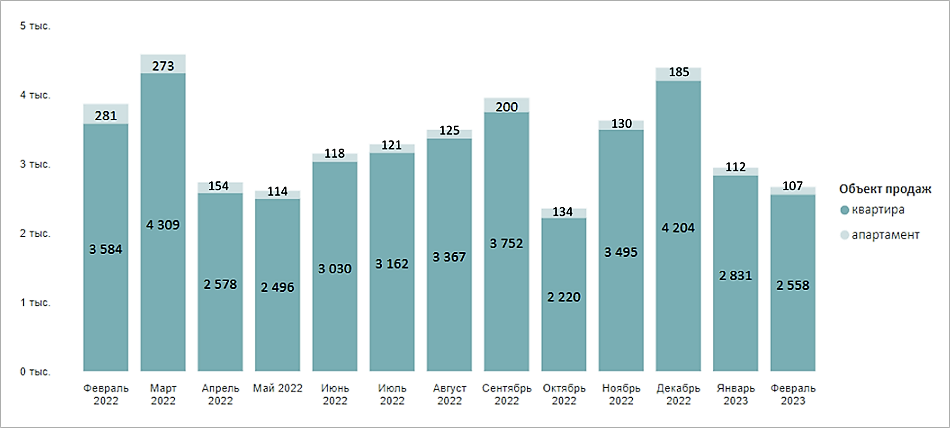

В целом на рынке новостроек массового сегмента, по данным Метриум, в феврале 2023 года было зарегистрировано 2,7 тыс. сделок. По сравнению с январем падение покупательской активности составило 9,4%.

Нынешний показатель — один из самых низких с февраля прошлого года. Снижение числа сделок по сравнению с февралем 2022-го составило 31% (−28,6% — квартиры и −61,9% — апартаменты).

Источник: Метриум

Авторы исследования выделяют основные тенденции столичного рынка новостроек массового сегмента в феврале 2023 года.

Директор по развитию Метриум Наталья Сазонова (на фото) отметила, что рост экспозиции на данном рынке приостановился после всплеска в 2022 году.

Фото: www.static.tildacdn.com

«Второй месяц подряд предложение уменьшается, количество лотов на конец февраля 2023 года составило 25,4 тыс., что на 3,6% меньше, чем в конце января текущего года», — уточняет аналитик.

По ее мнению, наблюдается удорожание недвижимости массового сегмента: на 2,4% увеличилась средневзвешенная цена 1 кв. м.

Фото: www.tsargrad.tv

Застройщики предлагают повышенные скидки на квартиры и апартаменты (средний дисконт — около 13% на конец месяца).

Падение спроса привело к снижению количества сделок на 9,4% месяц к месяцу, снижение также отмечается по сравнению с февралем прошлого года.

На высоком уровне сохраняется доля ипотечных сделок. «В феврале 2023 года 80% ДДУ были заключены с ипотечным кредитованием, — отмечает эксперт. — Высокая доля ипотечных договоров сохраняется с мая 2022 года».

Другие публикации по теме:

В феврале рынок новостроек Новой Москвы сократился на 20%

Эксперты: объем новых ипотечных кредитов в 2023-м сопоставим с прошлогодним

Эксперты выяснили, как скидки на квартиры в столице зависят от срока продаж

Количество сделок на столичном рынке массовых новостроек в январе упало почти на 36%

Эксперты: по итогам января продажи московских новостроек сильно просели

В Московском регионе в январе спрос на новостройки упал на 37%

Росреестр: спрос на столичные новостройки в минувшем году вырос до рекордного уровня