Разработан законопроект, меняющий порядок выделения долей при использовании средств материнского (семейного) капитала

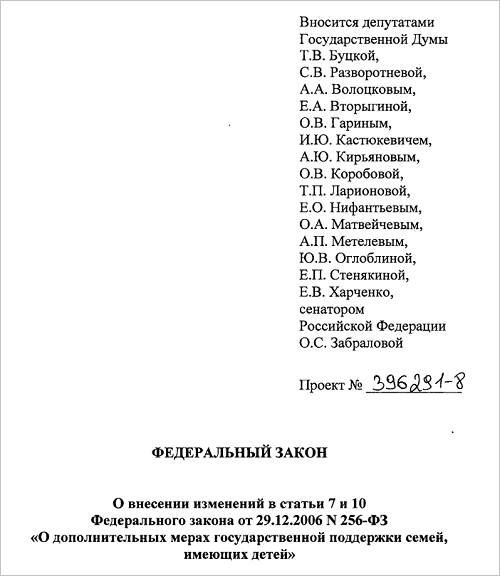

В Государственную Думу внесен проект Федерального закона «О внесении изменений в статьи 7 и 10 Федерального закона от 29.12.2006 №256-ФЗ "О дополнительных мерах государственной поддержки семей, имеющих детей"».

Фото: www.cdn.inmyroom.ru

Законопроект предлагает закрепить возможность совершеннолетнего гражданина и супруга лица, получившего сертификат на материнский (семейный) капитал, отказаться от получения им доли в жилом помещении, приобретенном с использованием средств материнского (семейного) капитала.

Разработчики законопроекта указывают на пробел в законодательстве, который не позволяет гражданам, направившим средства материнского капитала на погашение части ипотечного кредита или использовавшие его как первоначальный взнос, продать данное жилое помещение до погашения кредита, чтобы купить иное жилое помещение.

По действующему законодательству они должны сначала погасить ипотечный кредит, наделить всех долями в жилом помещении по соглашению и только после этого продавать свое жилье и покупать другое.

Необходимость осуществить процедуры погашения кредита ведет к затягиванию сделок и вынуждает продавать недвижимость по цене ниже рыночной.

В законопроекте устанавливается, что размер долей при оформлении жилого помещения, приобретенного (построенного, реконструированного) с использованием средств (части средств) материнского (семейного) капитала, может устанавливаться соглашением сторон.

При этом отказ совершеннолетних (на дату подписания соглашения) детей и супруга лица, получившего сертификат, от наделения их долями в жилом помещении, приобретенном (построенном, реконструированном) с использованием средств (части средств) материнского (семейного) капитала, должен быть зафиксирован нотариально.

Фото www.img.freepik.com

Кроме того, устанавливается возможность перенести обязательства о наделении долями на другое, вновь приобретенное жилое помещение в том случае, если оно больше по площади или дороже по кадастровой стоимости.

В законопроекте указано, что в случае отчуждения жилого помещения, приобретенного (построенного, реконструированного) с использованием средств (части средств) материнского (семейного) капитала и являющегося обеспечением по кредитному договору (договору займа), в целях приобретения иного жилого помещения, общая площадь которого превышает общую площадь жилого помещения, приобретенного с использованием средств материнского (семейного) капитала, либо кадастровая стоимость приобретаемого жилого помещения превышает кадастровую стоимость жилого помещения, приобретенного с использованием средств материнского (семейного) капитала, обязанность лица, получившего сертификат, его супруга (супруги) оформить жилое помещение в общую собственность с определением размера долей по соглашению возникает в отношении вновь приобретаемого жилого помещения.

Тем самым не ущемляются права несовершеннолетних детей на получение доли в жилом помещении. И при этом граждане получают возможность обменять одно жилье на другое без потери в цене и тем самым решить свою жилищную задачу.

Другие публикации по теме:

Средства материнского капитала разрешат тратить на реконструкцию таунхаусов

Получателям материнского капитала станет проще рефинансировать ипотеку

Получатели маткапитала теперь имеют равный с другими заемщиками доступ к рефинансированию ипотеки

Обманутым дольщикам упростили возврат средств маткапитала

Правительство утвердит порядок возврата средств маткапитала при расторжении ДДУ

Минюст разъяснил порядок оформления долей при покупке недвижимости на средства маткапитала