Эксперты: при использовании застройщиком счетов эскроу льгота по НДС должна быть сохранена

Таково мнение специалистов ECCON GROUP. Ольга ГАРАЩЕНКО, генеральный директор аудиторской фирмы «Эксклюзив Консалтинг», и Наталья БРОВКИНА, руководитель отдела консультационных услуг этой компании, входящей в состав ECCON GROUP, проанализировали изменения порядка уплаты налогов застройщиками при переходе на проектное финансирование. С любезного разрешения ECCON GROUP портал ЕРЗ.РФ публикует статью на эту тему, размещенную на сайте компании.

Фото: www.vopros.norma.uz

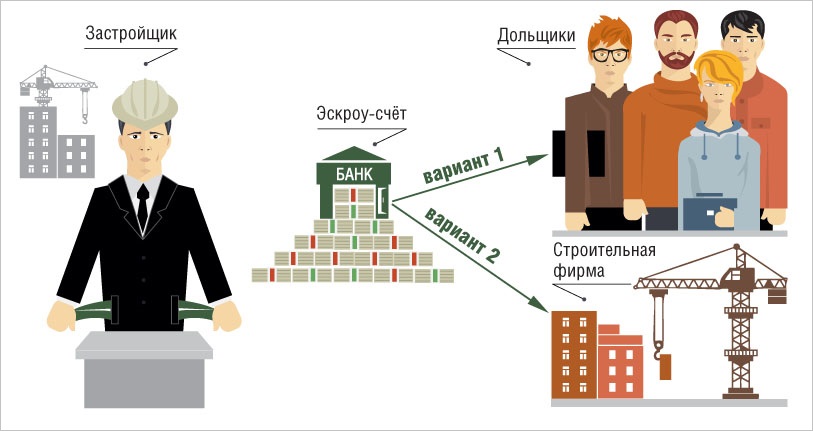

Российские застройщики продолжают испытывать на себе прелести «жизни в эпоху перемен». И пока руководство ищет общий язык с банками по проектному финансированию, а специалисты отделов продаж объясняют дольщикам, что такое эскроу-счета, бухгалтерия и финансисты пытаются понять, как новые реалии повлияют на налоговую нагрузку компании.

Особую дискуссию в настоящий момент вызывает наиболее чувствительный для застройщиков вопрос обложения долевого строительства налогом на добавленную стоимость (НДС).

После реформирования системы финансирования строительства жилья в профессиональном сообществе начали появляться мнения, что застройщик теряет право на применяемую ранее льготу по НДС — в связи с тем, что деньги дольщиков теперь поступают на счета эскроу.

Поскольку разъяснительных документов в этой части ни от налоговых органов, ни от профильного министерства пока не поступило, компании и эксперты самостоятельно пробуют разобраться в том, изменится ли порядок налогообложения деятельности застройщика в связи с переходом на проектное финансирование и повлечет ли это увеличение его налогового бремени.

Эксперты компании ECCON GROUP Ольга Гаращенко и Наталья Бровкина уверены в том, что, несмотря на изменение схемы финансирования долевого строительства, льготы по НДС у застройщика должны сохраниться.

Фото: www.gtrk-vyatka.ru

В ином случае нарушается баланс интересов участников рынка и возникает перекос в сторону реализации готового жилья, которое, как известно, не облагается НДС на основании пп. 22 п. 3 ст. 149 Налогового кодекса Российской Федерации (НК РФ).

Если аналогичная норма для продажи жилой недвижимости в долевом строительстве будет убрана, то застройщиков, привлекающих средства дольщиков на эскроу-счета, это поставит в ущемленное положение. Что недопустимо с точки зрения общих принципов исчисления налогов: именно так в свое время и возникла «долевая» льгота по НДС. Ведь налогообложение не может зависеть от юридической формы сделки, будь то договор купли-продажи или договор участия в долевом строительстве (ДДУ).

При этом специалисты ECCON GROUP провели анализ обновленного законодательства, ряда нормативных документов и писем и убедились, что текущая редакция НК РФ не препятствует застройщику в использовании освобождения от НДС для долевого строительства.

Напомним, что застройщики при передаче дольщикам построенных квартир или машино-мест в многоквартирных домах (МКД) не облагали их НДС на основании льготы, предусмотренной пп. 23.1 п. 3 ст. 149 НК РФ. По нежилым помещениям производственного назначения НДС подлежал уплате с суммы разницы между средствами, полученными от инвесторов, и фактическими затратами на строительство соответствующих помещений, то есть с так называемой «экономии по окончании строительства».

Применение данной льготы предполагает освобождение от налогообложения НДС «услуг застройщика на основании ДДУ».

Фото:www.ktostroit.ru

В ранее действующей редакции федерального закона от 30.12.2004 №214-ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации» услуги застройщика упоминались в двух нормах:

• в п. 1 ст. 5 — в контексте того, что цена ДДУ может включать в себя услуги застройщика и возмещение затрат на строительство;

• в п. 2 ст. 18 — указание на то, что на услуги застройщика не распространяются ограничения закона о целевом расходовании средств участников долевого строительства.

И контролирующие органы для целей применения льготы по НДС расширительно толковали услуги застройщика, понимая под ними не только явно выделенную в ДДУ сумму услуг, но и оставшуюся в распоряжении застройщика по окончании строительства сумму экономии средств.

В текущей редакции 214-ФЗ, которая применяется застройщиками, привлекающими денежные средства граждан на счета эскроу, какое-либо упоминание об услугах застройщика отсутствует.

Этот факт некоторые эксперты восприняли как предзнаменование того, что льгота по НДС застройщиками не может больше применяться.

Специалисты ECCON GROUP не согласны с таким подходом.

При формулировке льготы законодатель делает отсылку на «услуги застройщика на основании ДДУ», четкого определения которых в действующем законодательстве нет. В таких условиях услугами застройщика следует считать те услуги, которые составляют предмет договора участия в долевом строительстве согласно п. 1 ст. 4 Закона № 214-ФЗ, то есть строительство (создание) многоквартирного дома или иного объекта недвижимости и передача соответствующего объекта долевого строительства (после получения разрешения на ввод в эксплуатацию) участнику долевого строительства.

Соответственно, для целей налогообложения НДС услуги застройщика – это оказываемые на основании ДДУ услуги по организации строительства и передаче объекта долевого строительства дольщикам, вне зависимости от того, как эти услуги определяются и – тем более – оплачиваются.

А значит, льгота пп. 23.1 п. 3 ст. 149 НК РФ по жилью продолжает применяться!

Фото: www.mosopora.ru

Что касается порядка определения застройщиком налоговой базы по НДС для облагаемого оборота — при продаже нежилых помещений производственного назначения (например, машино-мест в отдельно стоящем паркинге), то приходится констатировать, что изменение подхода к такому расчету весьма вероятно.

Дело в том, что традиционно застройщик при расчете налогов рассматривался как посредник, распоряжающийся полученными по ДДУ денежными средствами. Такую позицию, в частности, в постановлении №33 от 30.05.2014 закрепил Пленум Высшего Арбитражного Суда РФ.

Отношения сторон по ДДУ рассматривались как инвестиционные отношения (пп. 4 п. 3 ст. 39 НК РФ), а поступающие от дольщиков деньги по ДДУ не включались в облагаемый НДС оборот на основании пп. 2 п. 1 ст. 162 НК РФ как не связанные с реализацией.

Иными словами, в налоговую базу по НДС (впрочем, как и по налогу на прибыль) попадала только экономия по результатам строительства в виде разницы между суммой поступивших застройщику средств дольщиков и затратами на строительство помещений, передаваемых этим дольщикам.

Однако в условиях реализации требования законодательства об обязательном размещении средств участников долевого строительства на счетах эскроу, которые, как известно, являются собственностью дольщика, а не застройщика, вышеуказанная «конструкция» формирования налоговой базы дает серьезный крен.

Очевидно, что распоряжаться находящимися на эскроу-счетах средствами для целей строительства застройщик не может, поэтому в данной трактовке он не рассматривается как посредник. Отношения между застройщиком и дольщиком уже не могут носить инвестиционный характер, поскольку при аккумулировании денежных средств на эскроу до момента ввода дома в эксплуатацию исчезает сама суть инвестиций в долевое строительство. Тем самым ставится под сомнение возможность определения финансового результата в виде экономии.

Фото: www.szaopressa.ru

Подобные нормативные коллизии, к сожалению, не позволяют однозначно интерпретировать для целей налогообложения отношения сторон долевого участия в строительстве в условиях изменившегося законодательства. Эксперты ECCON GROUP придерживаются позиции, что финансовый результат застройщика, привлекающего деньги дольщиков на счета эскроу, определяется по модели оказания услуг. Такой подход полностью корреспондирует с определением услуг застройщика, в отношении которых применяется льгота по жилью.

Получая денежные средства дольщиков от банка при раскрытии эскроу-счетов, застройщик получает тем самым вознаграждение за оказанные этим дольщикам услуги по организации строительства. В налоговую базу по НДС в таком случае включается полная стоимость объекта долевого строительства в отношении нежилых помещений производственного назначения, зафиксированная в ДДУ (п. 2 ст. 153 НК РФ). А сам налог исчисляется на момент реализации услуг, под которым понимается подписание передаточного акта с дольщиком.

Таким образом, можно сделать вывод о том, что после реформирования законодательства о долевом строительстве для застройщика действует следующий порядок налогообложения НДС:

• реализация жилой недвижимости по договору купли-продажи не облагается НДС на основании пп. 22 п. 3 ст. 149 НК РФ;

• при продаже завершенной строительством нежилой недвижимости НДС уплачивается в силу пп. 1 п. 1 ст. 146 НК РФ;

• передача застройщиком по ДДУ жилой недвижимости и нежилой недвижимости непроизводственного назначения освобождена от НДС, поскольку для услуг застройщика действует льгота пп. 23.1 п. 3 ст. 149 НК РФ;

• передача дольщикам нежилой недвижимости производственного назначения влечет начисление НДС на всю сумму цены ДДУ, так как налоговая льгота на такие услуги застройщика не распространяется, и при этом налоговая база исчисляется в общем порядке, а не с суммы экономии от строительства.

Остается надеяться, что в ближайшее время вопрос налогообложения НДС для застройщиков разрешится в пользу последних, и контролирующие органы подтвердят правомерность применения рассматриваемой льготы.

|

|

А вообще, пора бы законодателям обратить внимание на регламентирование налоговых аспектов деятельности российских застройщиков и исключить имеющуюся неопределенность в отношении применения норм по налогам. Ведь все мы понимаем, что рост налогового бремени строительных компаний — это прямой путь к увеличению итоговой стоимости строительства жилья для покупателей.

Ольга ГАРАЩЕНКО (на фото слева), генеральный директор аудиторской фирмы «Эксклюзив Консалтинг» (ECCON GROUP)

Наталья БРОВКИНА (на фото справа), руководитель отдела консультационных услуг аудиторской фирмы «Эксклюзив Консалтинг» (ECCON GROUP)

Другие публикации по теме:

Эксперты: счета эскроу фактически отменяют упрощенное налогообложение застройщиков

С пяти до трех лет сокращен срок, в течение которого можно перепродавать жилье без уплаты НДФЛ

Застройщикам, возводящим социальную инфраструктуру, уменьшат налог на прибыль и НДС

В правительстве исключат завышение налогооблагаемой базы для недвижимости

Эксперт Ольга Гаращенко: Актуальная информация о ценах в строительстве есть у налоговой

Предпринимателей обложат экологическим налогом

Как изменился порядок расчета налога на недвижимость

Минфин России поможет застройщикам сэкономить при создании юрлиц под каждый проект

Теперь взносы в компенсационный фонд долевого строительства не будут облагаться налогами