Эксперты: средний доход заемщика в России по программе «Семейная ипотека» вырос почти на 80%

Используя данные Сбера, аналитики Домклик изучили, как в течение двух лет менялся спрос на программу «Семейная ипотека» и кто является ее основными пользователями.

Как менялся спрос на программу в зависимости от условий

За время действия программы «Семейная ипотека», стартовавшей в 2018 году, ее условия несколько раз менялись.

В минувшем году, напомнили авторы исследования, действие программы было распространено на семьи с двумя детьми до 18 лет. Это способствовало увеличению выдач жилищных кредитов в I полугодии 2023 года с 6 тыс. до 17 тыс. — 18 тыс. ежемесячно, а рост доли программы в общем количестве выдач составил 8% — 9%.

В феврале — апреле 2023-го «Семейная ипотека» вышла в лидеры по объему выдач среди льготных ипотечных программ, а после резкого повышения ключевой ставки ее выдачи возросли до 30 тыс. — 35 тыс. сделок в месяц.

Другое нововведение прошлого года — правило «Одна льготная ипотека в одни руки». За исключением случаев рождения еще одного ребенка, увеличения площади приобретаемой квартиры по сравнению с предыдущей и закрытия предыдущей ипотеки.

Уже в январе 2024-го стали видны результаты этих новаций: ежемесячное количество сделок упало с 30 тыс. — 35 тыс. до 10 тыс. и сохранялось на том же уровне в феврале и марте. А доля «Семейной ипотеки» в общем количестве выдач, по подсчетам экспертов, опустилась до уровня первого полугодия 2023 года (17%).

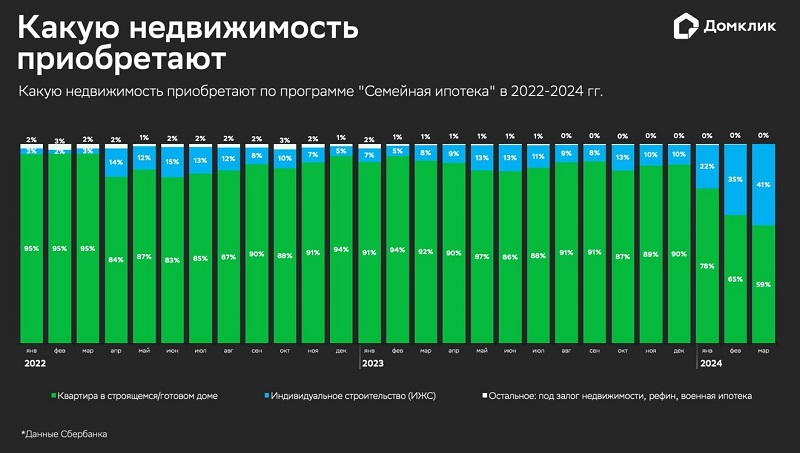

Продуктовая структура выдачи

Одна из отличительных особенностей нынешней «Семейной ипотеки» — увеличение доли ИЖС в выдачах по льготным программам — 41% (против 13% — 15% в 2022—2023-м даже в период максимальной покупательской активности).

По мнению аналитиков Домклик, за столь существенным ростом доли сделок с ИЖС стоит рост интереса россиян к данному сегменту и уменьшение количества сделок на первичном рынке, обусловленное в том числе снижением доступности инвестиций в недвижимость на фоне нового порядка выдач по льготным программам.

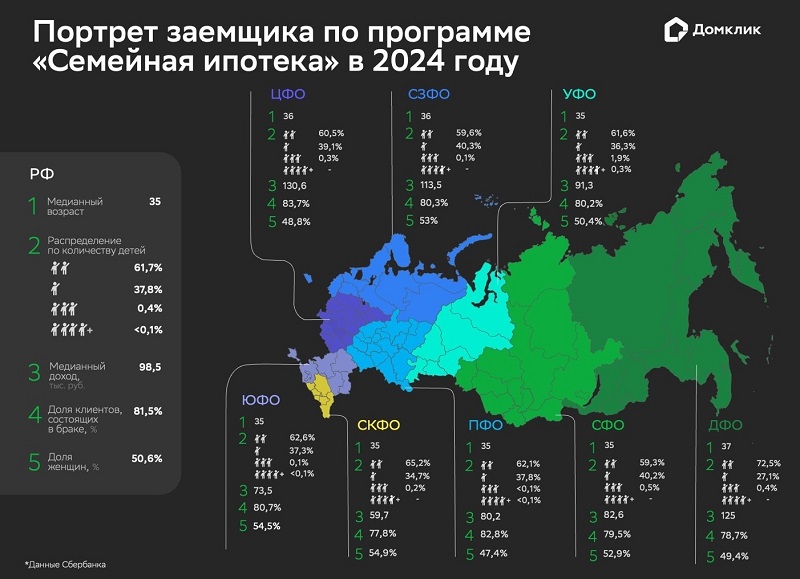

Как за год изменился портрет заемщика «Семейной ипотеки»

При сравнении данных за I квартал 2023 и 2024 годов аналитики Домклик выяснили, кто чаще всего брал в Сбере «Семейную ипотеку».

Средний (медианный) возраст заемщика для различных округов примерно одинаков: 35—36 лет, в ДФО чуть старше — 37 лет. По сравнению с I кварталом 2023 года возраст заемщика незначительно вырос в СКФО и ПФО (с 34 до 35 лет), а в остальных округах он не изменился.

Сегодня 50,6% сделок по программе приходится на женщин (в прошлом году было 43,3%). Доля женщин-заемщиков увеличилась во всех округах, кроме ДФО. Этот показатель больше всего вырос в СФО (+8,1 п. п.), ЦФО (+8 п. п.) и ПФО (+7,7 п. п.).

Большинство заемщиков (81,5%) состоит в браке. Тем не менее небольшое снижение доли семейных заемщиков. Наибольшее снижение наблюдается в СКФО (-4,1 п. п.), ДФО (-3,5 п. п.), УФО (-3,4 п. п.) и других округах.

Аналитики отметили некоторое снижение числа многодетных среди заемщиков: 61,7% — это семьи с двумя детьми, 37,8% — с одним ребенком и 0,5% — многодетные семьи с тремя и более детьми. Год назад распределение было другим: 52% — двое детей, 37,2% — один ребенок, 9,5% — трое детей, 1,3% — четверо и более детей.

Фото: © Raev Denis / Фотобанк Лори

Эксперты подсчитали и средний доход заемщиков, отметив его увеличение за год практически на 80%: с 55 тыс. руб. до 99 тыс. руб. Максимальный прирост отмечен в ПФО (+91%), ЦФО (+84%) и СФО (+83%).

Как отмечал портал ЕРЗ.РФ, в конце февраля Президент РФ Владимир Путин выступил за продление «Семейной ипотеки» до 2030 года с сохранением ее базовых параметров, поскольку программа является не только одним из самых эффективных инструментов поддержки молодых семей в России, но и ключевым драйвером первичного рынка жилья.

30 марта Президент утвердил список соответствующих поручений. В частности, Правительству РФ поручено:

• продлить до 2030 года срок действия льготной ипотечной программы для семей, имеющих детей, предусмотрев сохранение процентной ставки по ипотечному жилищному кредиту (займу), предоставляемому семьям, имеющим детей в возрасте до шести лет, в размере, составляющем не более 6% годовых в течение всего срока кредитования;

• установить в рамках льготной ипотечной программы для семей, имеющих детей, особые условия предоставления ипотечного жилищного кредита (займа), предполагающие возможность получения такого кредита (займа) на приобретение жилых помещений в субъектах РФ с низким уровнем жилищного строительства, а также в малых городах;

Еще больше оперативных новостей рынка строительства МКД и уникальной аналитики Единого ресурса застройщиков — в нашем телеграм-канале ЕРЗ.РФ НОВОСТИ.

Присоединяйтесь к нам!

Другие публикации по теме:

Эксперты: вырос интерес россиян к семейной ипотеке

Антон Силуанов (Минфин): «Семейная ипотека» со ставкой 6% будет продлена до 2030 года

Сбер: сумма по «Семейной ипотеке» теперь может в 2,5 раза превышать установленный лимит

Виталий Мутко и девелоперы оценили продление «Семейной ипотеки»

Эксперты: как перезапустят семейную ипотеку

Эксперты: семейную ипотеку в России необходимо продлить на несколько лет

Банки поддерживают продление «Семейной ипотеки»

ДОМ.РФ: в январе половина льготных кредитов была выдана по «Семейной ипотеке»

Эксперты: «Семейная ипотека» должна меняться, становясь более адресной и сохраняя доступность

Эксперт: от «Семейной ипотеки» нужно «отсечь» тех, кто может взять рыночную