Банки с самыми низкими ставками ипотеки для новостроек

После массовых понижений ставок, прошедших в июне этого года, публикуем сравнительные данные по лучшим банковским продуктам.

1. Ставки в рамках базовых продуктов

Особенностью базовых программ является обязательное наличие первоначального взноса от дольщика. Минимальный размер взноса начинается от 10% от цены договора участия в долевом строительстве.

Самая низкая ставка ипотечного кредита для приобретения новостройки в настоящее время предлагается группой Банков ВТБ (ВТБ 24; Банк Москва). Программа "Больше метров - меньше ставка" включает в себя минимальную ставку 10% годовых. Ставку 10,25% годовых предлагают сразу три банка:

- Россельзохбанк, программа «Строящееся жилье»;

- Абсолют Банк, программа «Новостройка»;

- Газпромбанк, программа «Новостройка».

2. Ставки по Военной ипотеке

По программе «Военная ипотека» самую низкую ставку – 10,9% годовых – предлагают сразу четыре банка: ВТБ, Сбербанк, Связь-банк, Зенит.

3. Ставки по Ипотеке без первоначального взноса

Программы ипотеки без первоначального взноса набирают популярность. Такой вариант подходит для тех, кто не готов копить на первоначальный взнос, не желая, чтобы интересный и подходящий по цене вариант на первичном рынке уже «ушел». При этом проценты по таким кредитам незначительно выше. У граждан еще есть возможность воспользоваться такими программами, пока не приняты подготовленные Минэкономразвития РФ предложения по законодательному установлению минимального размера первоначального взноса на уровне 20%.

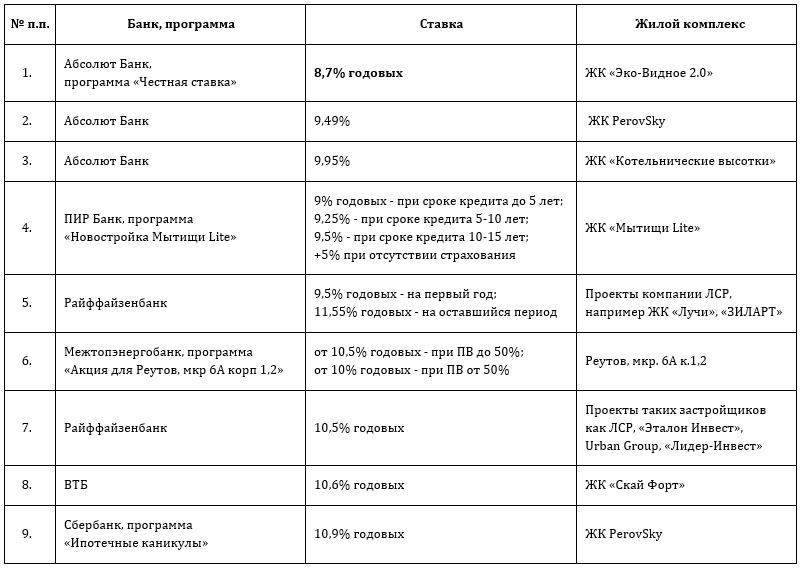

4. Ставки по Акционным программам

Аукционные программы распространяются на строго ограниченное количество новостроек, так как речь идет о совместной программе банка и застройщика. В некоторых акционных программах сниженная ставка предлагается лишь на несколько первых лет кредита, в то время как в других может действовать весь период кредитования.

Сравнительные сведения о ставках ипотечных банков по просьбе нашего портала подготовила Директор ипотечного центра компании «МИЭЛЬ-Новостройки» Татьяна Гусева