Борис Титов: С отменой долевого финансирования выйти на 120 млн кв. м жилья в год будет невозможно

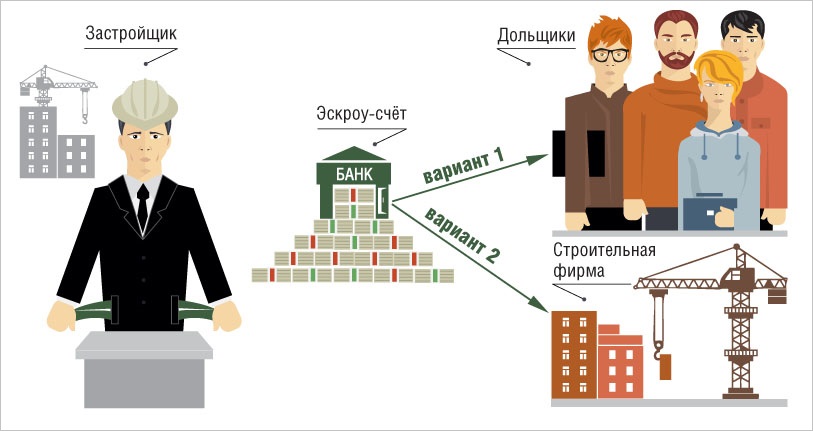

Бизнес-омбудсмен в очередной раз подверг критике проектное финансирование с использованием эскроу-счетов и банковское сопровождение застройщиков.

Фото: www.gazeta.ru

По мнению Бориса Титова (на фото), внедрение этой модели взамен традиционного долевого финансирования вызовет падение объемов строительства жилья.

А это, подчеркнул Титов, не соответствует поставленной в майском Указе Президента России цели достичь к 2024 году ежегодного объема ввода жилья до 120 млн кв. м.

Фото: www.szaopressa.ru

«Думаю, мы выйдем на 55—63 миллиона квадратных метров в год, но никак не на 120 миллионов», — дал свой прогноз выразитель интересов российского предпринимательства.

Напомним, что по уточненному прогнозу портала ЕРЗ объем ввода жилья в 2018 году составит не более 77,5 млн кв. м, в том числе индустриального жилья — до 43,5 млн кв. м, индивидуального — до 34,0 млн кв. м.

Фото: www.media.istockphoto.com

Кроме того, Титов выразил сомнение относительно того, что увеличение размера обязательных взносов застройщиков в Фонд защиты дольщиков со следующего года, а также «избыточный банковский контроль за строительством» решат проблему обманутых дольщиков.

По мнению омбудсмена, в период 2020—2022 годов эти меры лишь приведут к росту числа граждан, пострадавших от долгостроя.

Фото: www.64novostroy.ru

«Проблема дольщиков не только не уменьшится, а увеличится на 176—346 тыс. человек, потому что приостановится строительство приблизительно 17—25 млн кв. м жилья», — полагает Борис Титов.

При этом, по его мнению, действующий сегодня механизм страхования гражданской ответственности застройщика (ГОЗ) при условии эффективного управления им может обеспечить финансовой защитой весь объем жилищного строительства.

Фото: www.infokanal55.ru

И, наконец, Борис Титов повторил озвученную минувшей осенью зрения министра экономического развития Максима Орешкина о том, что российская банковская система сегодня не готова к значительному росту объемов кредитования строительной отрасли.

«Банки, которым дано сегодня поручение открывать эскроу-счета, они должны выполнять не только финансовую функцию, но еще и регулирующую, управленческую функцию, — пояснил Титов, добавив: — Ни то, ни другое они делать не готовы, потому что сегодня объемы финансирования просто нереальны для нашего банковского сектора», — заключил он.

Фото: www.bagra.ru

Другие публикации по теме:

Владимир Чистюхин (Банк России): Страховать дольщиков от долгостроя должен Фонд

Виталий Мутко: Критика проектного финансирования заслуживает внимания Правительства

Максим Орешкин: У банков не хватит денег кредитовать застройщиков

Виталий Мутко: Барьеры на пути ликвидации долгостроя необходимо устранить

Новый майский Указ содержит задачу отказа от долевого строительства к 2024 году