Чистая прибыль ДОМ.РФ выросла на 21,2%, портфель проектного финансирования достиг 2,7 трлн руб.

АО «ДОМ.РФ» обнародовало результаты промежуточной консолидированной финансовой информации в соответствии с международным стандартом IAS за шесть месяцев 30 июня 2022 года.

Фото: www.favoritnr1.com

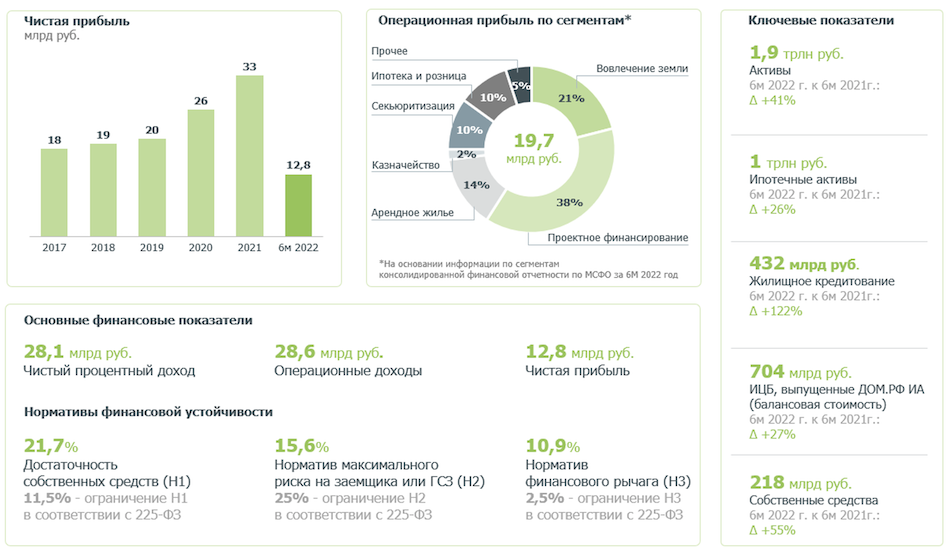

Основные финансовые показатели таковы.

Чистые процентные доходы за 6 месяцев 2022 года составили 28 079 млн руб., увеличившись

на 11 676 млн руб. или 71,2% по отношению к аналогичному периоду 2021 года.

Рентабельность собственных средств за 6 месяцев 2022 года составила 13,6%, снизившись на 9,4 п.п. по отношению к показателям годичной давности.

Фото: www.кредит.рф

Активы, приносящие процентный доход, на 30 июня 2022 года составили 1 756 631 млн руб., увеличившись с начала года на 34 726 млн руб. или 2,0%. Изменение обусловлено ростом портфеля финансирования жилищного строительства на 106 410 млн руб., снижением портфеля ипотечного жилищного кредитования на 40 910 млн в связи с постепенной амортизацией, а также снижением ликвидных активов на 29 560 млн руб. преимущественно за счет погашения ранее открытых депозитов.

Портфель проектного финансирования жилищного строительства на 30 июня 2022 года достиг 2 712 691 млн руб., увеличившись с начала года на 584 393 млн руб. или 27,5%.

Фото: www.rbk.ru

Портфель ипотечных активов на 30 июня 2022 года составил 1 042 264 млн руб., уменьшившись с начала года на 42 069 млн руб. или 3,9%.

Инвестиционная недвижимость на 30 июня 2022 года составила 43 384 млн руб., увеличившись с начала года на 4 671 млн руб. или 12,1% преимущественно в связи с переоценкой объектов инвестиционной недвижимости.

Собственные средства на 30 июня 2022 года составили 218 265 млн руб., увеличившись

с начала года на 60 677 млн руб.

Источник: ООО «ЦАТР — аудиторские услуги»

«В 2022 году ДОМ.РФ как институт развития продолжает активно поддерживать граждан и строительную отрасль. Мы активно используем все ранее запущенные механизмы повышения доступности жилья и инфраструктуры для российских семей», — отметил, комментируя результаты работы компании за первое полугодие 2022 года, генеральный директор АО «ДОМ.РФ» Виталий Мутко (на фото).

Фото: www.omut.ndv.ru

«Выступая как основной оператор госпрограмм, мы запустили IT ипотеку и поддержали на высоком уровне реализацию Семейной, Дальневосточной и Льготной ипотеки, — напомнил руководитель госкорпорации. — Несмотря на вызовы, с которыми все мы столкнулись в этом году, группа сохраняет финансовую стабильность и прибыльность, а также поддерживает высокое качество активов», — резюмировал Виталий Мутко.

Фото: www.note.taable.com

Другие публикации по теме:

Кредитный рейтинг ДОМ.РФ остался на высшем уровне

С начала 2018 года Банк ДОМ.РФ выдал ипотеки более чем на 500 млрд руб.

Чистая прибыль ДОМ.РФ за год выросла более чем в 18 раз — до 7,3 млрд руб.

За год портфель кредитования застройщиков вырос у ДОМ.РФ в 24 раза

За год чистая прибыль ДОМ.РФ увеличилась более чем в полтора раза

Чистая прибыль ДОМ.РФ по МФСО в первом полугодии увеличилась на 78% — до 10,2 млрд руб.