Что будет с рынком ипотеки в следующем году: мнения экспертов

Циан.Журнал опросил участников рынка, что будет с ипотекой при дальнейшем росте ключевой ставки ЦБ, как на рынок повлияет ипотечный стандарт и стоит ли ожидать обвала цен.

Фото: © WalDeMarus / Фотобанк Лори

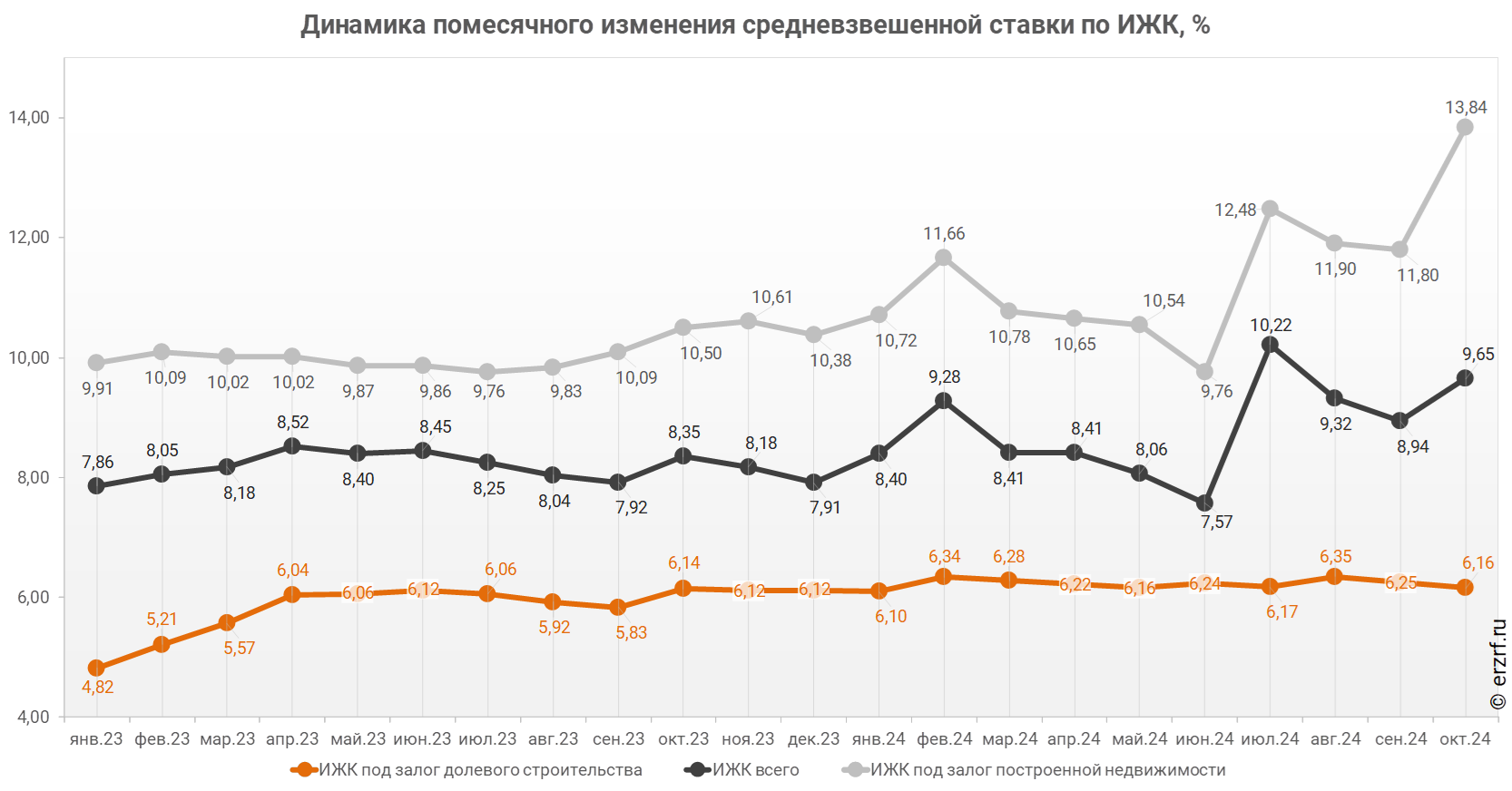

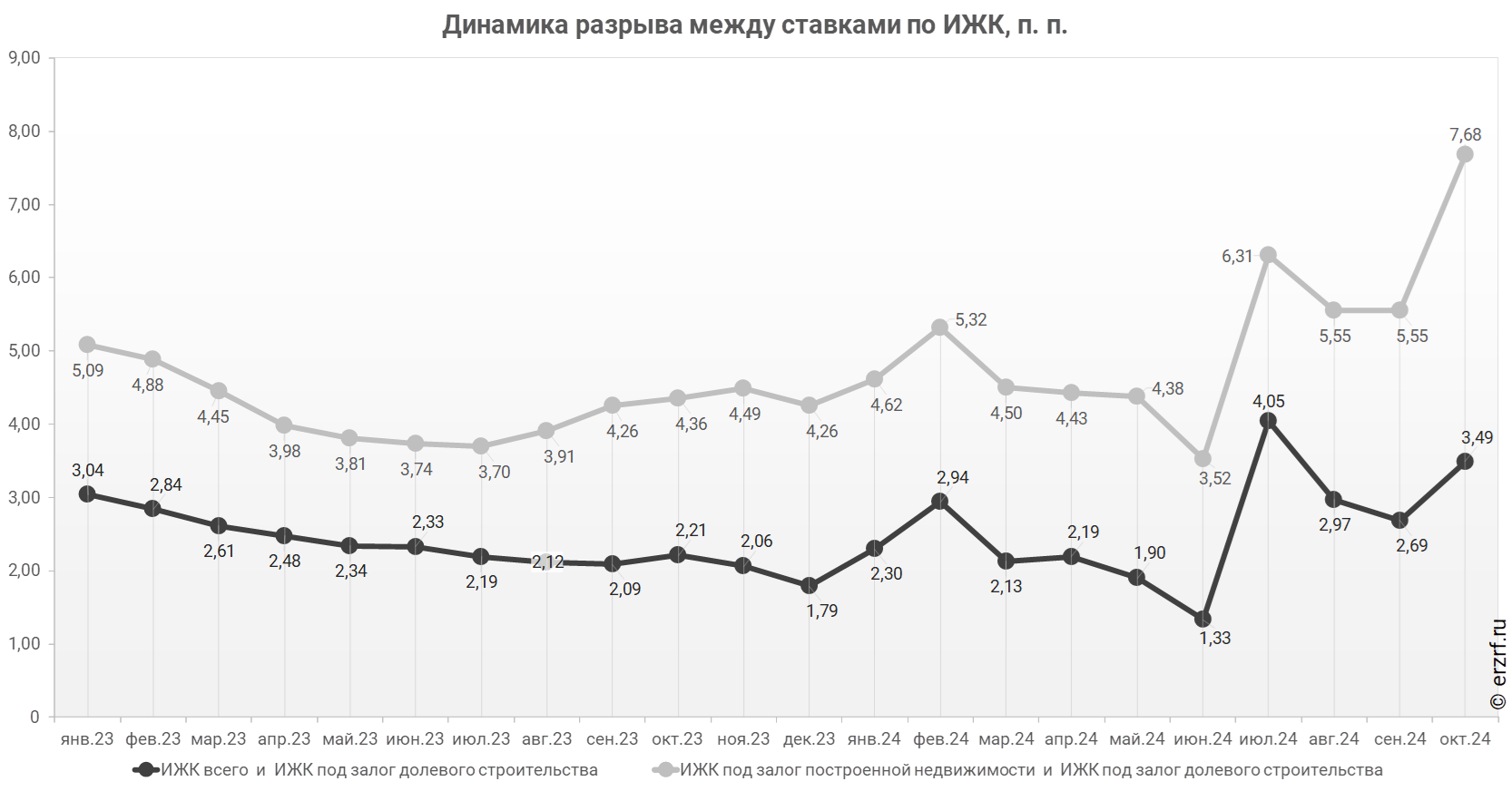

Последнее заседание совета директоров Банка России в этом году запланировано на 20 декабря, и регулятор уже дал понять, что ключевую ставку могут вновь повысить на 1—2 п. п., а поскольку инфляция продолжает расти, то эксперты не исключают, что «игра на повышение» продолжится и в 2025-м.

Фото: fazlyeva.com

Камила ФАЗЛЫЕВА (на фото), руководитель «Ипотечного бюро Камилы Фазлыевой»:

— Продажи жилья упали, и падение продолжается, оживления ожидать не стоит. Мы уже слышим от застройщиков, что у них, вопреки вчерашним заверениям, вовсе нет «жирка», и они намекают на необходимость очередной финансовой помощи от государства.

Надеюсь, регулятор не уступит, и ему удастся довести до конца начатую политику. Я сторонник перехода от чисто кредитной «американской» к кредитно-накопительной ипотечной системе и жду закона о жилищных вкладах населения. Этот механизм уже апробирован в Башкирии и готов к масштабированию на всю страну — вот вам и альтернативный инструмент.

Второе необходимое направление развития — создание цивилизованного рынка долгосрочной аренды. Так мы сможем повысить доступность жилья для людей, которые в нем нуждаются. А вот инвесторам, чьи покупки разгоняют цены, этот рынок станет менее интересным.

Фото: t.me/clubinvestmsk

Владислав ПРЕОБРАЖЕНСКИЙ (на фото), исполнительный директор Клуба инвесторов Москвы (КИМ):

— Новый ипотечный стандарт резко сокращает, если не убирает совсем, инструменты стимулирования, которыми сейчас пользуются застройщики. Без этого при резком уменьшении объема льготных госпрограмм продажи у них точно просядут. Покупателей-заемщиков станет значительно меньше, и это продолжится до тех пор, пока Банк России не начнет смягчение кредитно-денежной политики.

С одной стороны, на ситуацию можно смотреть как на надвигающуюся катастрофу. Однако никто не ставит цели уничтожить отрасль жилищного строительства. Другое дело, что для снижения инфляции должно произойти и резкое охлаждение кредитной активности заемщиков. Для рынка новостроек такие меры крайне болезненны, но, если этот период будет коротким, его можно пережить. Если же он затянется, то понадобятся уже антикризисные меры.

Что будет с ценами? Как показывает анализ, они практически не меняются, несмотря на резкое сокращение объемов продаж во второй половине 2024 года. Проблема в том, что все цифры заложены в финансовую модель, и ниже их застройщики опуститься не смогут.

Также надо учесть, что издержки застройщиков только растут: дорожают строительные материалы, техника, оборудование, услуги, рабочая сила и т. д.

Может подорожать и проектное финансирование, поскольку при низком спросе у девелоперов нет возможности наполнять счета эскроу до требуемого уровня.

Фото из архива М. Ельцова

Максим ЕЛЬЦОВ (на фото), генеральный директор ПИА Недвижимость:

— Сделки с ипотекой при высоких ставках все равно будут. Тренд уже обозначился: люди стараются брать совсем небольшие суммы, 1 млн руб. — 3 млн руб., то есть то, что им посильно закрыть. А самое главное, они будут стараться погасить кредит досрочно: никто реально не намерен выплачивать 15—20 лет такую ипотеку.

Даже если заемщик и возьмет большой кредит, он сделает это в расчете на скорую продажу имеющейся недвижимости или на приход какой-то крупной суммы, то есть просто профинансирует ипотекой кассовый разрыв на короткое время.

Плюс надо понимать, что подавляющее большинство ипотечных квартир было куплено до момента резкого роста цен на недвижимость, который произошел за последние 2—3 года, и за этот же период очень сильно выросла арендная ставка, что облегчает владельцам возможность выплаты ипотеки.

Кроме того, инфляция потихоньку съедает размер ежемесячного платежа, и, соответственно, снижается риск увеличения дефолтных объектов в продаже.

Фото: ИНКОМ Недвижимость

Денис ВАСИЛЬЕВ (на фото), руководитель направления «Загородная недвижимость» компании ИНКОМ-Недвижимость:

— В теории цены должны снизиться, поскольку это обычный баланс спроса и предложения. Что мы увидим на практике, пока непонятно. По аналогии с ситуацией на рынке в 2015—2017 годах, цена должна скорректироваться, но тогда не было субсидированных программ и таких высоких ипотечных ставок столь долгий период.

Время ожидания продажи на рынках разное: на «вторичке» — от 3 до 6 месяцев, пока не приходит понимание, что квартира подлежит переоценке. На «загородке» этот срок уже от полугода, а у застройщиков он может быть еще более длинным.

Еще больше оперативных новостей рынка строительства МКД и уникальной аналитики Единого ресурса застройщиков — в нашем телеграм-канале ЕРЗ.РФ НОВОСТИ.

Присоединяйтесь к нам!

Другие публикации по теме:

ЦБ: в октябре объемы выдачи рыночной ипотеки выросли на 14%

Минфин: разработан новый механизм распределения лимитов на выдачу ипотечных кредитов между банками

Эксперт: доступность жилья в России вернулась на уровень 2014 года

Банк России получит право ограничивать выдачи рискованных ипотечных кредитов

Эксперты: повышение ключевой ставки ЦБ в декабре будет финальным

Как введение макропруденциальных лимитов по ипотеке повлияет на рынок жилья: мнения экспертов

Эксперты: покупка жилья в России становится роскошью

Эксперт: в октябре выдачи ипотеки продолжали падать, и прежде всего за счет рынка новостроек