Эксперт: Проектное финансирование сделало строительство и продажи независимыми друг от друга процессами

Это позволила сделать принятая два года назад модель проектного финансирования на рынке новостроек, рассказал Интерфаксу финансовый директор столичной девелоперской компании Мангазея Девелопмент Дмитрий Соболев.

Фото: www.bn.ru

Напомним, что с 1 июля 2019 года застройщики жилья в России обязаны работать по счетам эскроу, на которых аккумулируются средства граждан.

Строительные компании не могут пользоваться этими деньгами до окончания работ, их кредитуют банки.

Фото: www.city-xxi.ru

«Проектное финансирование в текущем виде позволяет стройке и продажам стать более независимыми друг от друга процессами, что способствует своевременному строительству и передаче квартир дольщикам, а значит, и снижению рисков появления новых долгостроев», — рассказал Интерфаксу Дмитрий Соболев (на фото).

Фото: www.twitter.com

По информации Москомстройинвеста, только в Москве по новой модели заключено более 81,6 тыс. договоров долевого участия. А всего в столице более 63% проектов возводится с привлечением эскроу-счетов. Еще 30% комплексов строят по старым правилам, остальные — за счет собственных средств застройщиков и в рамках городской «Дорожной карты».

На столичных эскроу-счетах аккумулировано более 887 млрд руб., при этом застройщики заключили с банками кредитные договоры на сумму более 1,6 трлн руб.

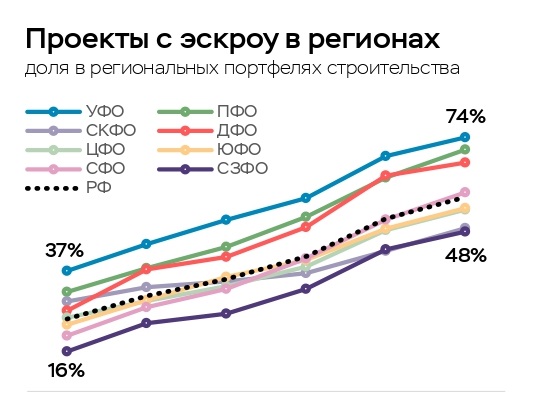

По данным обзора ЦБ «Проектное финансирование в I квартале 20201 года», который ранее анализировал портал ЕРЗ.РФ:

Источник: Банк России

• объем проектов, строящихся с использованием счетов эскроу, вырос по сравнению с концом 2020 года на 9% — до 53 млн кв. м (57% от общего объема строящегося в РФ жилья);

• доступ к проектному финансированию строительства жилья имеют сегодня в том числе и небольшие проекты (с лимитом кредитования менее 300 млн руб.), доля которых в количественном выражении превышает 35% (+2,4 п.п. за I квартал текущего года);

• основная часть проектов, строящихся по старым правилам, будет завершена к концу 2025 года;

• проектное финансирование росло быстрее остальных сегментов банковского корпоративного кредитования как в 2020 году (+255% к 2019 году), так и в I квартале 2021 года (+29% к I кварталу 2020 года);

Фото: www.gisfactory.com

«Кредитование банка снижает зависимость застройщика от внезапного сокращения спроса на жилье и, как следствие, падения продаж, — пояснил Дмитрий Соболев. — Это позволяет сохранять ритмичный темп строительства на протяжении всего периода, концентрироваться на сроках и качестве», — подчеркнул специалист.

Он особо отметил, что данный аспект модели финансирования очень хорошо проявил себя в прошлом году в начале пандемии, когда наблюдалось существенное снижение продаж. Застройщикам не пришлось замораживать стройки и, соответственно, переносить сроки строительства.

Фото: www.yandex.ru

«Кредитная линия позволила сбалансированно вести цикл строительно-монтажных работ, возводить по 4 этажа ежемесячно и сохранить ритм строительства даже в период пандемии», — поделился Дмитрий Соболев информацией о строительстве одного из объектов компании Мангазея Девелопмент.

Он напомнил, что при проектном финансировании у девелопера есть возможность сдать объект раньше срока и, как правило, девелопер в этом заинтересован, поскольку это позволяет сократить издержки, снизив кредитную нагрузку.

Фото: www.vsenovostroyki.ru

Другие публикации по теме:

Борис Титов: Проектное финансирование тормозит развитие жилищного строительства на местах

Менее чем через неделю для проектов с эскроу ЗОС не понадобится

Сбербанк впервые применил механизм проектного финансирования для объектов ИЖС

ЦБ: объем кредитования в рамках проектного финансирования за год вырос более чем в три раз