Эксперт: целевая аудитория застройщиков в России ежегодно меняется под влиянием демографии

Например, из-за продолжающегося снижения рождаемости уже через несколько лет не столь актуальным станет строительство детских садов в составе жилых комплексов, считает председатель комитета по аналитике Российской гильдии управляющих и девелоперов (ГУД) Михаил Хорьков.

«Российская газета» приводит мнение этого эксперта, который рассуждает о том, какие проявления демографического фактора следует учитывать российским застройщикам при формировании маркетинговых стратегий в ближайшие несколько лет.

Фото: www.kommersant.ru

В частности, Михаил Хорьков (на фото) утверждает, что в районах нынешних новостроек должна поменяться инфраструктура и акценты при благоустройстве, поскольку с 2015—2016 гг. по всей стране фиксируется снижение рождаемости.

Фото: www.room-park.ru

«Пик спроса на детские сады уже пройден, а пик числа первоклассников будет в 2023-м, по некоторым городам эта точка может сместиться на три — пять лет», — пояснил Хорьков. — Значит, роль детсада и школы в жилищных проектах тоже изменится: если раньше простое их наличие было огромным плюсом, то дальше капитализировать можно будет только качество», — сделал вывод аналитик.

Фото: www.gubdaily.ru

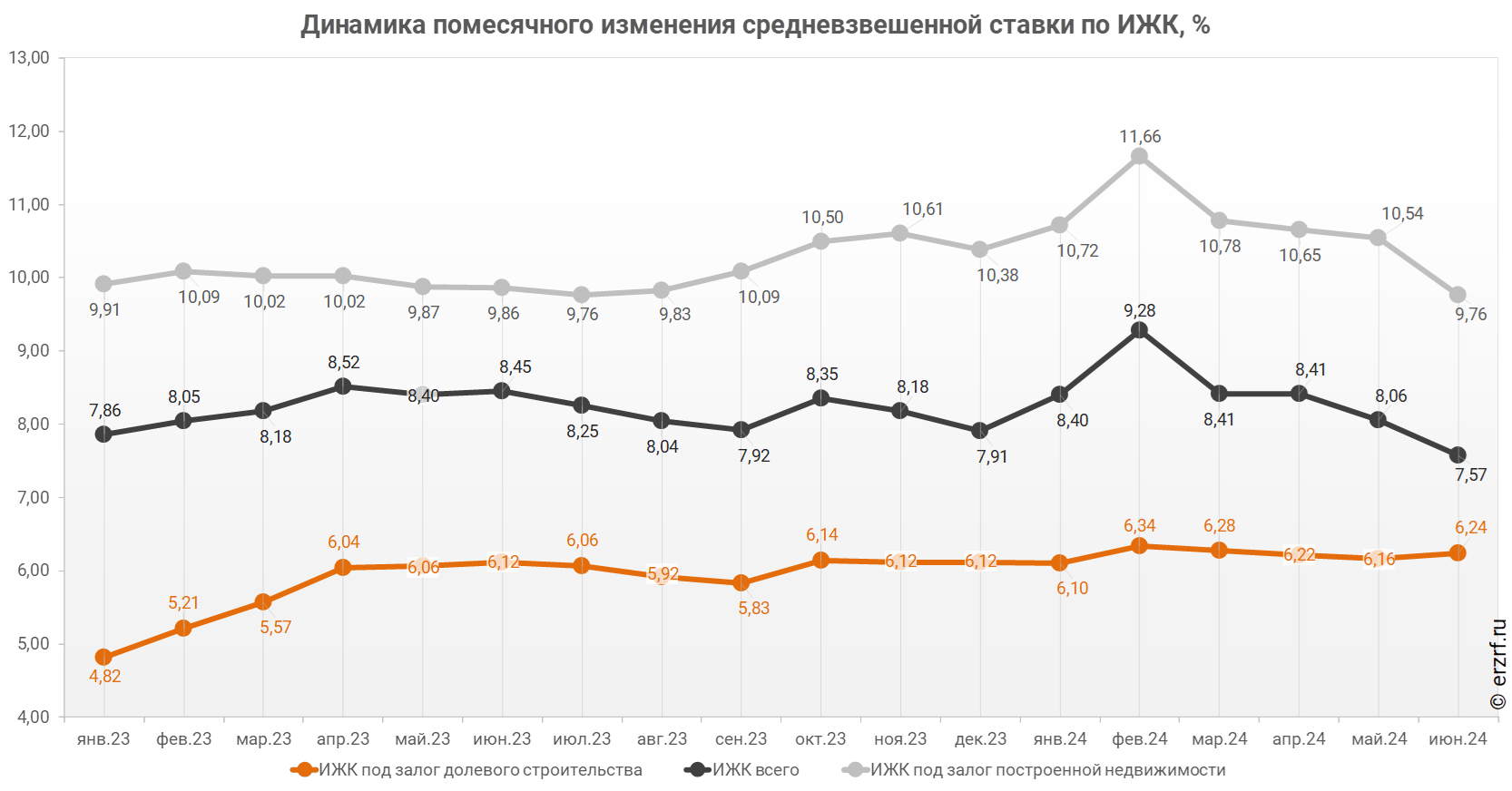

Хорьков также обратил внимание девелоперов на необходимость при разработке коммерческих предложений, нацеленных на продвижение жилых проектов, реализация которых займет ближайшие три — пять лет и более, учитывать в динамике сегментирование целевой аудитории по возрастному признаку.

Эксперт выделяет следующие возрастные группы потенциальных покупателей жилья, сложившиеся сегодня в РФ:

Фото: www.rcbbank.ru

1) 30,8 млн человек — молодые люди младше 20 лет — как правило, живущие с родителями (частично студенты), это долгосрочный рыночный потенциал;

2) 27,9 млн человек — молодые люди в возрасте от 20 до 35 лет (в последние годы эта группа заметно сжалась) — как правило, покупатели своей «первой квартиры»;

3) около 35 млн человек (самая многочисленная группа) — россияне в возрасте 35—49 лет — в основном это семьи с детьми, но есть также и одиночки (как правило, разведенные); первую ипотеку в своей жизни эти люди уже выплатили и теперь хотят увеличить площадь или повысить качество жизни; количество таких людей в РФ стабильно растет, что девелоперам стоит учитывать еще на стадии разработки жилищных проектов;

Фото: www.vechastana.kz

4) 29,5 млн человек — россияне в возрасте от 50 до 65 лет (более перспективны как покупатели и продавцы квартир) — массовый рынок жилья в РФ пока не знает, как с ними работать, поскольку у этого поколения мало опыта переездов, а психологическая боязнь перемен довольно сильна.

Есть еще группа населения 65+, которая на рынок практически не влияет (разве что в виде передачи наследства внукам), отметил главный аналитик «Российской гильдии управляющих и девелоперов».

Он также указал на дифференциацию российских городов в зависимости от преобладания той или иной возрастной группы (см. инфографику выше).

Фото: www.cuorema.com

Михаил Хорьков констатирует, что Россия переживает общий с Европой тренд на взросление, вследствие чего страну в течение ближайших 10—15 лет ждут медленные, но неизбежные корректировки рыночных процессов.

Следовательно, по мнению эксперта, необходимо рассматривать новостройки как качественный продукт для предпенсионеров и пенсионеров, а значит, отойти, например, от практики массового предложения малогабаритных квартир, в основном популярных у молодых людей, не обремененных семейными проблемами.

Фото: www.мониторинг-гко.рф

Другие публикации по теме:

Около двух третей опрошенных россиян теперь больше экономят, чтобы купить или снять жилье