Эксперты: доступность жилья в России снижается с 2020 года

Институт экономики города (ИЭГ) подготовил исследование доступности жилья в регионах, крупнейших городских агломерациях и в России в целом по данным прошлого года и I квартала года нынешнего.

Фото: www.lukochko.ru

Начиная с 2020 года, отмечают аналитики ИЭГ, наблюдается тренд снижения индекса доступности жилья.

С одной стороны, по их мнению, это ведет к постепенному сокращению возможностей по улучшению жилищных условий граждан, а с другой — может создать стимулы для развития конкуренции в строительстве.

Стандартом считается площадь в 54 кв. м на семью из трех человек (18 кв. м на одного). Средняя жилищная обеспеченность в России в 2022 году была 28,2 кв. м (84,6 кв. м — на семью).

Классификация рынков жилья по критерию доступности

Категория рынка по уровню доступности жилья |

Значение КДЖ |

Жилье доступно |

До 3 лет |

Жилье не очень доступно |

От 3 до 4 лет |

Приобретение жилья серьезно осложнено |

От 4 до 5 лет |

Жилье существенно недоступно |

Более 5 лет |

Источник: www.demographia.com

Важным оценочным индикатором является коэффициент доступности жилья (КДЖ).

Он показывает, сколько времени потребуется для того, чтобы семья из трех человек при условии сбережения всех своих доходов накопила на покупку стандартной квартиры.

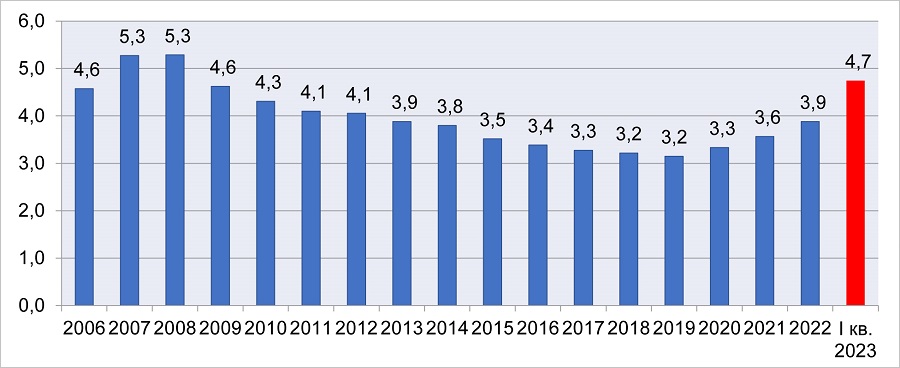

Коэффициент доступности жилья в целом по РФ в 2006—2022 годах

Источник: Расчеты ИЭГ по данным Росстата

Если говорить о 54 кв. м, то по России в целом такую жилплощадь можно считать более или менее доступной (КДЖ равен 3,9).

Если о 84,6 кв. м, то это уже практически недоступно (КДЖ — 6,1).

Доля семей, имеющих возможность приобрести квартиру площадью 54 кв. м с помощью собственных и заемных средств, в целом по РФ в 2006—2022 годах, %

Источник: Расчеты ИЭГ по данным Росстата и Банка России

Несмотря на продолжающийся рост цен на жилье в 2022 году и увеличение значения КДЖ, растет доля семей, имеющих возможность приобрести квартиру площадью 54 кв. м с помощью собственных и заемных средств (индикатор ДС).

Такую динамику аналитики объясняют снижением средневзвешенных ставок по программам с государственной поддержкой и льготной ипотеке от застройщиков.

Динамика показателей, оказавших в 2021-м и 2022 году влияние на показатель доли семей, имеющих возможность приобрести квартиру площадью 54 кв. м с помощью собственных и заемных средств, по РФ в целом

Показатель |

2021 |

2022 |

Динамика номинальных среднедушевых доходов по сравнению с предыдущим годом |

+10,8% |

+12,6% |

Динамика номинальных цен 1 кв. м жилья по сравнению с предыдущим годом (в среднем на первичном и вторичном рынке жилья), |

+19,6% |

+22,7% |

Динамика средневзвешенной процентной ставки по ипотеке (с учетом ставок по программам с государственной поддержкой) по сравнению с предыдущим годом |

-0,2 п. п. |

-0,3 п. п. |

Источник: Расчеты ИЭГ по данным Росстата и Банка России

Если в 2021 году средневзвешенная ставка составляла 7,49%, то на следующий год, в 2022-м, она снизилась до 7,15%.

Индекс доступности приобретения жилья в целом по РФ в 2006—2022 годах, %

Источник: Расчеты ИЭГ по данным Росстата и Банка России

Еще один индикатор — Индекс доступности приобретения жилья (ИДПЖ).

При ИДПЖ, равном 100%, ипотечный кредит на приобретение стандартной квартиры площадью 54 кв. м доступен семьям со средними доходами и выше.

Коэффициент доступности жилья в целом по РФ в 2006—2022 годах (по площади стандартной квартиры 54 кв. м и по площади квартиры, исходя из средней жилищной обеспеченности на душу населения, и семьи из трех человек)

Источник: Расчеты ИЭГ по данным Росстата

Реализация ипотечных программ с государственной поддержкой пока позволяет гражданам с такими доходами приобретать жилье.

В том числе с учетом сбережений и продажи имеющегося.

Доля семей, имеющих возможность приобрести жилье с помощью собственных и заемных средств, в целом по РФ в 2013—2022 годах (по площади стандартной квартиры 54 кв. м и по площади квартиры, исходя из средней жилищной обеспеченности на душу населения, и семьи из трех человек), %

Источник: Расчеты ИЭГ по данным Росстата и Банка России

Тем же, у кого доходы ниже средних, получить жилищный кредит крайне сложно. Их заработки просто не позволяют обслуживать ипотеку, не уменьшая остаток до двух прожиточных минимумов на человека или даже ниже.

Второй важный аспект заключается в высоких системных рисках для рынков жилья и ипотеки в будущем, когда отмена государственных программ повысит риски всплеска цен и сжатия рыночного спроса на жилье.

Индекс доступности приобретения жилья в целом по РФ в 2010—2022 годах (по площади стандартной квартиры 54 кв. м и по площади квартиры, исходя из средней жилищной обеспеченности на душу населения, и семьи из трех человек), %

Источник: Расчеты ИЭГ по данным Росстата и Банка России

Таким образом, отмечается в исследовании ИЭГ, крупнейшие рынки жилья в России вошли в новый цикл, который в отличие от 10 предыдущих лет характеризуется относительно низкой фундаментальной доступностью жилья.

И это — несмотря на все еще в среднем скромные размеры покупаемых жилых единиц. Приобретение же более просторного жилья как сегодня, так и в будущем остается доступно лишь группам граждан с устойчиво растущими и существенно опережающими средний уровень доходами.

Фото: www.urbaneconomics.ru

В средне- и долгосрочной перспективе приоритетом государственной политики в сфере повышения доступности жилья должна стать поддержка развития иных форм жилищного потребления, не связанных с активным увеличением объема долгосрочных долговых обязательств граждан.

Так считает один из авторов исследования, вице-президент ИЭГ Татьяна Полиди (на фото).

Фото: ИЭГ

Второй автор исследования, руководитель проекта направления «Рынок недвижимости» Александра Гершович (на фото) добавила, что такая поддержка должна быть ориентирована в первую очередь на граждан с доходами ниже средних и низкими.

И направлена, по ее словам, на развитие институционального найма жилья и жилищной кооперации. А в сельской местности и малых городах — на развитие индивидуального жилищного строительства.

Другие публикации по теме:

Эксперты: ипотечных заемщиков моложе 30 лет становится все больше

Эксперты: в Москве растет популярность микроквартир

Эксперты: большие квартиры и проблемы демографии

Эксперты: 84% россиян опасаются покупать квартиру

Эксперты: спрос на малогабаритное жилье ведет к удорожанию «квадрата»

Нормативная стоимость жилья на II полугодие 2023 года: «квадрат» в России подорожал на 5,5%

Более трети отказов россиян от покупки жилья в 2023 году вызвано ростом цен

Ипотека на полвека: стоит ли игра свеч

Могут ли россияне позволить себе покупку квартиры? Как оказалось, все не так просто