Эксперты: грозит ли рынку ипотечный пузырь

Появление в 2020 году льготной ипотеки серьезно изменило российский рынок недвижимости. С одной — она стимулирует строителей и решает жилищные проблемы миллионы семей. С другой, может привести к финансовому кризису, как это было в 2007 году в США. ЦИАН выяснил, как видят ситуацию эксперты.

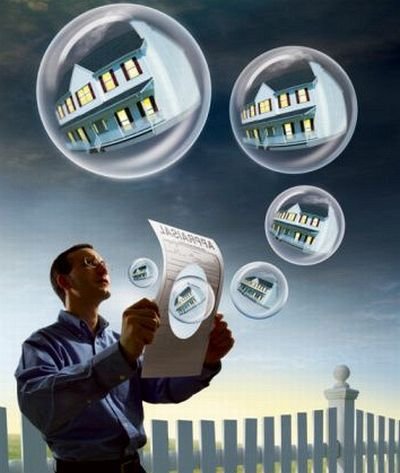

Фото: © Elnur / Фотобанк Лори

Дмитрий ЩЕГЕЛЬСКИЙ, президент Санкт-Петербургской палаты недвижимости:

Об ипотечном пузыре можно говорить относительно квартир, купленных на «первичке» в последние 1,5 года по схеме субсидированных ипотек, потому что они приобретались выше рыночной цены на 20% — 30%.

А если учитывать, что квартиры на «первичке» в среднем еще на 20% дороже, чем в только что сданном доме на «вторичке», то вот вам и проблема, которая возникнет при продаже этих объектов, если заемщики не смогут дальше обслуживать кредит.

Фото предоставлено пресс-службой компании Метриум

Дмитрий ГОЛЕВ (на фото), коммерческий директор Optima Development:

Несмотря на высокий уровень закредитованности населения, риска возникновения ипотечного пузыря в России нет. Доля просроченных платежей в 2023 году снижается. Банки стали тщательнее проверять клиентов, повысился минимальный размер первоначального взноса.

Следовательно, угроза массового отказа заемщиков от выполнения кредитных обязательств отсутствует.

Владислав ПРЕОБРАЖЕНСКИЙ, исполнительный директор Клуба инвесторов Москвы (КИМ):

По абсолютным значениям проданной и непроданной первичной недвижимости отмечу, что средний срок реализации девелоперского проекта составляет примерно три года, срок строительства — два года. При этом оптимальным может считаться продажа 70% — 90% квартир на этапе ввода дома в эксплуатацию.

С этой точки зрения Москва показывает стабильные и не вызывающие опасений результаты (если смотреть аналитику того же ДОМ.РФ). Что касается данных в среднем по России, то здесь ситуация не столь оптимистична и говорит о необходимости поддержки региональных рынков.

Фото предоставлено пресс-службой компании Метриум

Владимир ЩЕКИН (на фото), основатель и владелец Группы Родина (ЦПХГ):

Никакого ипотечного пузыря нет. Доля льготных кредитов в общем количестве составляет около 40% — 50%, то есть вторая половина ипотеки выдается на рыночных условиях.

Более того, в 2023 году наблюдалась позитивная динамика показателей кредитования: уменьшился средний размер кредита, а также его срок. То есть заемщики адаптируются к условиям ипотеки и ценам на рынке жилья.

Евгений ТКАЧЕВ, эксперт по инвестициям в недвижимость:

Ипотечный пузырь все-таки может возникнуть на рынке, если ипотека без первоначального взноса вкупе с субсидиями от застройщика приобретут массовый характер. Здесь я отчетливо вижу диссонанс.

С одной стороны, банки хотят повысить благонадежность клиентов, увеличивая первоначальный взнос. А с другой — по-прежнему есть возможность купить квартиру или без первоначального взноса, или с частичным взносом от застройщика.

Фото предоставлено ПИА Недвижимость

Максим ЕЛЬЦОВ (на фото), генеральный директор ПИА Недвижимость:

Определение «пузырь» мне не очень нравится. Да, есть разница в цене между первичным и вторичным рынками. Но, например, по Питеру за последний месяц (если верить общей статистике от Dataflat) цены практически не выросли. По Москве изменение было, но не слишком значительное.

В отличие от предыдущих периодов ажиотажного спроса застройщики предпочитают не повышать цены, не гонятся за маржой, а набирают объемы сделок, чтобы пополнять счета эскроу и снижать долю нераспроданных квартир.

Михаил ХОРЬКОВ, руководитель комитета по аналитике Российской гильдии управляющих и девелоперов (РГУД):

Цифры часто неверно трактуются. Например, ДОМ.РФ опубликовал данные о нераспроданном жилье на стадии строительства: из всего объема строящегося в России жилья продано 33%, не продано — 42%, еще в 25% строящихся домов продажи не открыты. С учетом того, что речь идет обо всем объеме строительства — от котлована до почти готового дома, — эти цифры не вызывают озабоченности.

Это не показатель нераспроданных квартир в сданных домах. В целом на российском рынке нет такой проблемы, как затоваривание, но локально, в отдельных городах, ситуация может быть контрастной.

Еще больше оперативных новостей рынка строительства МКД и уникальной аналитики Единого ресурса застройщиков — в нашем телеграм-канале ЕРЗ.РФ НОВОСТИ.

Присоединяйтесь к нам!

Другие публикации по теме:

Грозит ли России китайский сценарий развития кризиса на рынке жилья

Эксперты: ЦБ хотел охладить рынок, но на самом деле он его замораживает

Льготную ипотеку могут оставить только в регионах с низким спросом на жилье

В России будут субсидировать проекты «зеленого» жилья

Банк России видит признаки перегрева на ипотечном рынке

Эксперты: ипотечный «пузырь» в России надувают по схеме США

Льготная ипотека: pro и contra

ЦБ: в сентябре выдача льготной ипотеки достигла исторического максимума

Каждый четвертый россиянин поддерживает продление всех льготных ипотечных программ

Программу льготной ипотеки могут продлить до конца 2024 года в связи с президентскими выборами