Эксперты: ипотека останется одним из основных драйверов развития банковской отрасли России

Таков один из ключевых выводов, сделанный в рамках аналитического исследования деятельности кредитно-финансовых институтов в РФ, подготовленного специалистами Аналитического кредитного рейтингового агентства (АКРА).

Фото: www.cian.ru

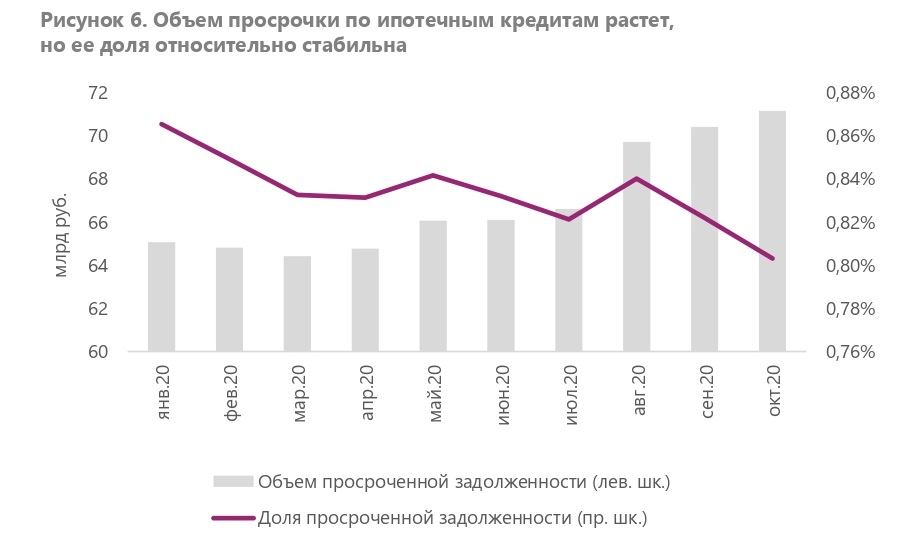

Авторы исследования считают, что быстрый рост ипотечного кредитования пока не угрожает стабильности банковской системы страны, поскольку качество портфеля профильных кредитов остается высоким: доля ипотеки с просроченной задолженностью не превышает 1%, несмотря на рост объема просрочки в III квартале 2020 года.

Высокий же спрос на ипотечное кредитование, по мнению аналитиков АКРА, определяется рядом факторов. Главные среди них:

Фото: www.makfin.ru

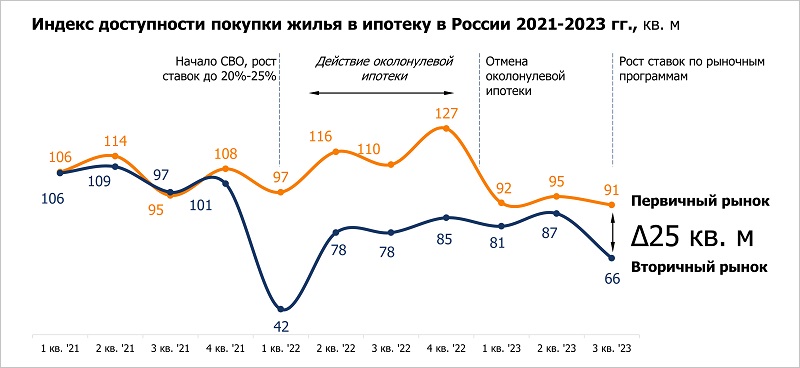

1) значительное снижение средней ставки ИЖК в период с января по сентябрь 2020 года — с 9% до 7,3% годовых, что серьезно расширило круг потенциальных заемщиков;

2) стремление граждан улучшить жилищные условия на фоне того, что в России сохраняется проблема ветхости жилищного фонда: до 30% всего жилья было построено до 1970 года, а в 2017 году по оценке Минстроя России до 50% семей хотели бы улучшить свои жилищные условия;

3) относительно низкий уровень проникновения ипотечного кредитования в РФ: по данным Банка России лишь 6% населения имеет ипотеку (что уступает показателям, характерным для развитых стран) — значит, есть куда расти в этом направлении.

Фото: www.vsemobrake.ru

«Перечисленные факторы дают основание считать, что быстрый рост ипотечного кредитования в настоящее время носит относительно "здоровый" характер и не ведет к выраженным негативным последствиям для банковской системы», — говорится в исследовании.

Дополнительным элементом, поддерживающим стабильность рынка, по мнению экспертов, является перевод отрасли на схему проектного (банковского) финансирования строек жилья, сокративший риски увода в долгострой средств ипотечных заемщиков (дольщиков).

Фото: www.vladtime.ru

По прогнозам авторов исследования:

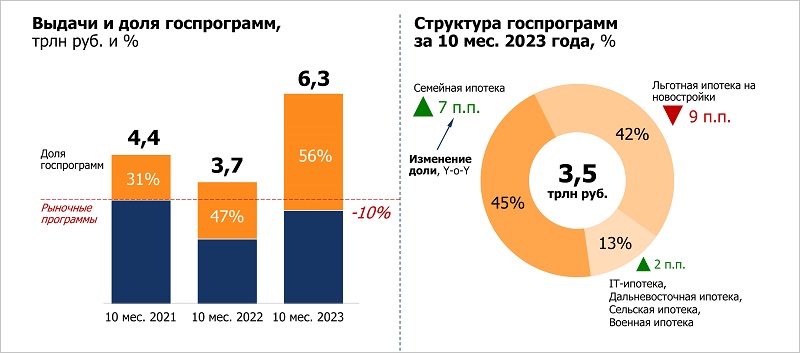

● в 2021 году ипотечный портфель российских банков продолжит быстрый рост (приблизительно на 17,8%), но темпы роста будут уступать показателям этого года из-за исчерпания потенциала снижения процентных ставок и продолжающегося рост цен на жилье;

● возможное сворачивание госпрограммы льготной ипотеки на новостройки под ставку 6,5% будет стимулировать рост средневзвешенной ставки ИЖК — к уровню 8% в 2021 году;

● такая цена ипотеки не остановит процесс подорожания жилья, и в перспективе приведет к снижению заинтересованности в получении ипотеки, главным образом со стороны семей с относительно небольшим уровнем дохода;

Источник: Банк России, расчеты АКРА

● в 2021 году будет фиксироваться рост объема просроченной задолженности по ипотеке, но масштаб ухудшения не будет значительным — не более 1,5%.

Таким образом, в следующем году ипотечное кредитование останется одним из основных драйверов развития банковской отрасли России, полагают аналитики АКРА.

Другие публикации по теме:

Эксперты: в сфере недвижимости рынок новостроек оказался самым устойчивым к коронакризису

Минфин, Минстрой и ряд экспертов опровергают выводы АКРА о грозящем России ипотечном кризисе

Застройщики: самой эффективной мерой поддержки отрасли стала программа льготной ипотеки