Эксперты: итоги 2023 года, ведущие девелоперы и самые успешные проекты в Московском регионе

Аналитики bnMAP.pro подготовили актуализированный отчет о структуре и динамике сделок с новостройками в столичном регионе за декабрь и двенадцать месяцев прошедшего года.

Фото: bnmap.pro

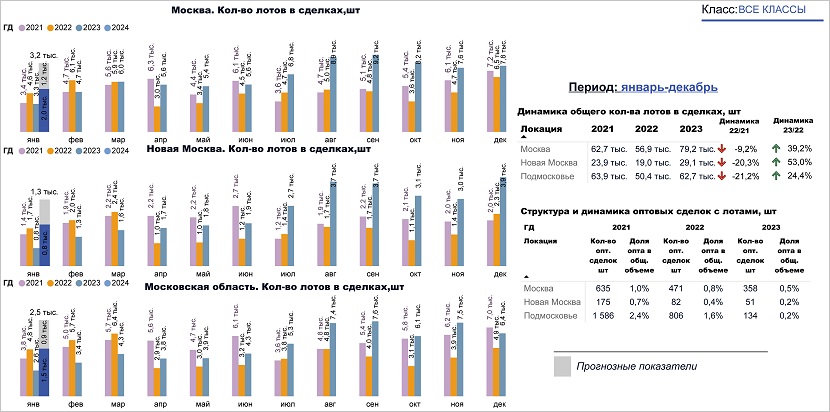

По данным интернет-сервиса, в старых границах столицы в декабре было зарегистрировано 7,8 тыс. лотов в сделках, в ТиНАО — 3,9 тыс., в Подмосковье — 6,4 тыс.

Динамика количества лотов

Источник: bnMAP.pro

За январь — декабрь в Белокаменной продажи выросли на 39,2%, в Новой Москве — на 53,0%, в Московской области — на 24,4%.

Динамика ценообразования

Источник: bnMAP.pro

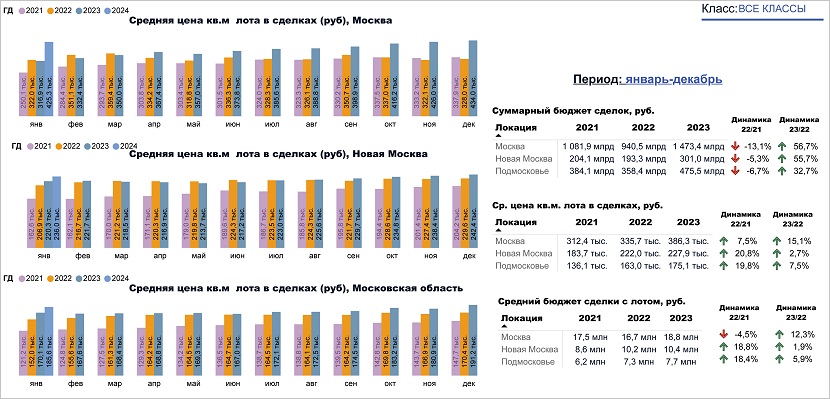

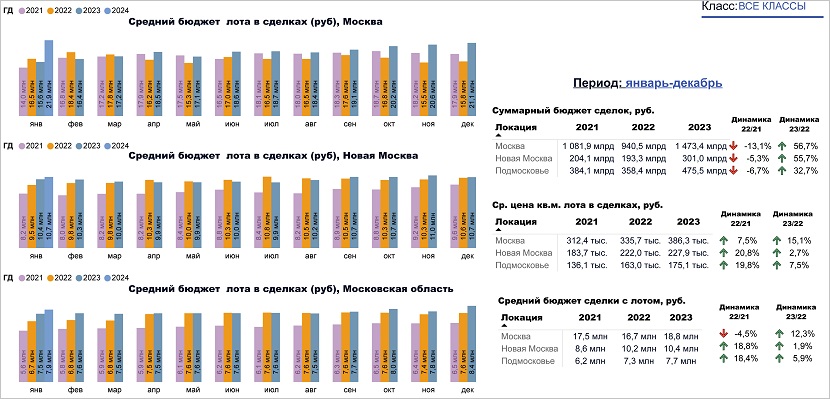

Средняя цена 1 кв. м за 2023 год в «старой» Москве увеличилась на 15,1% (до 386,3 тыс. руб.), в Новой — на 2,7% (до 227,9 тыс. руб.), в Подмосковье — на 7,5% (до 175,1 тыс. руб.).

Динамика ценообразования

Источник: bnMAP.pro

Средний лот за 12 месяцев подорожал во всех локациях: в Первопрестольной — на 12,3% (до 18,8 млн руб.), в ТиНАО — на 1,9% (до 10,4 млн руб.), в Московской области — на 5,9% (до 7,7 млн руб.).

Динамика количества лотов с ипотекой

Источник: bnMAP.pro

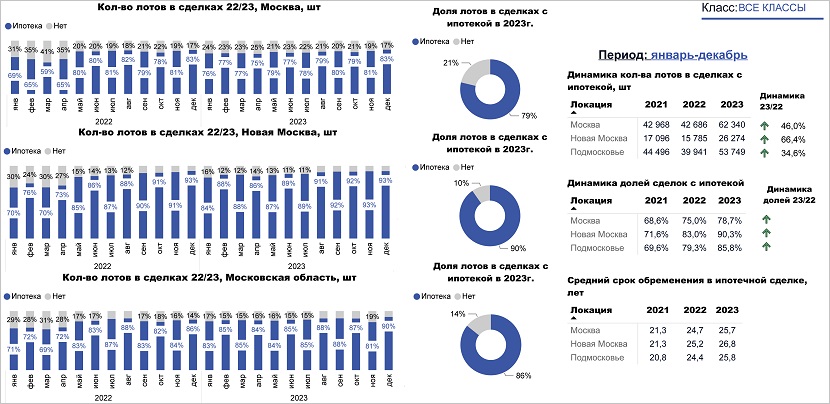

Количество сделок с ипотекой выросло за год в «старой» столице на 46,0%, в Новой Москве — на 66,4%, в Подмосковье — на 34,6%.

Их доля по локациям составила 78,7%, 90,3%, 85,8% соответственно.

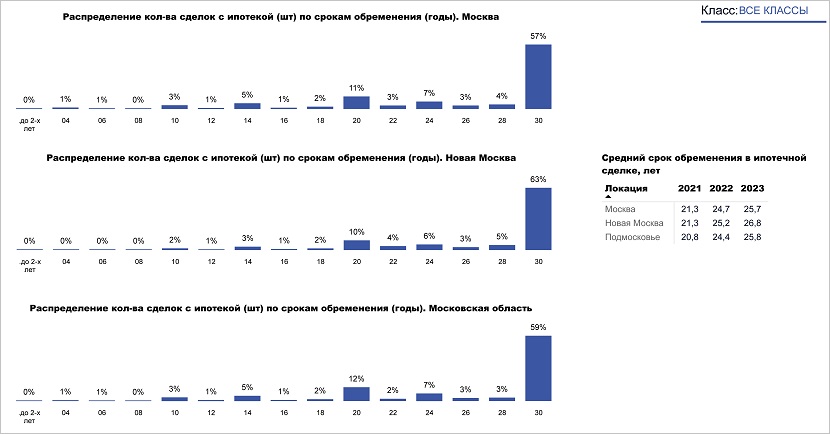

Распределение количества лотов с ипотекой по срокам обременения

Источник: bnMAP.pro

Более 50% сделок заключено на максимальный срок 30 лет. Средний срок обременения представлен в инфографике.

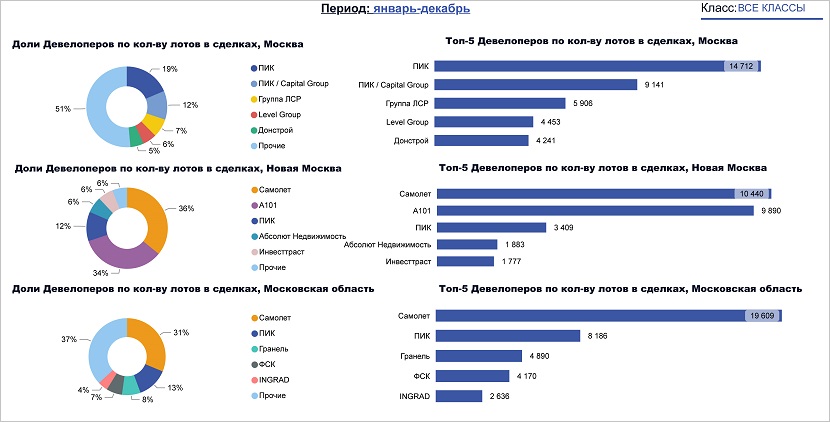

Девелоперы — лидеры по количеству сделок

Источник: bnMAP.pro

Согласно рейтингу bnMAP.pro, среди застройщиков по количеству сделок в «старой» столице лидирует ПИК, в Новой Москве и области — ГК Самолет.

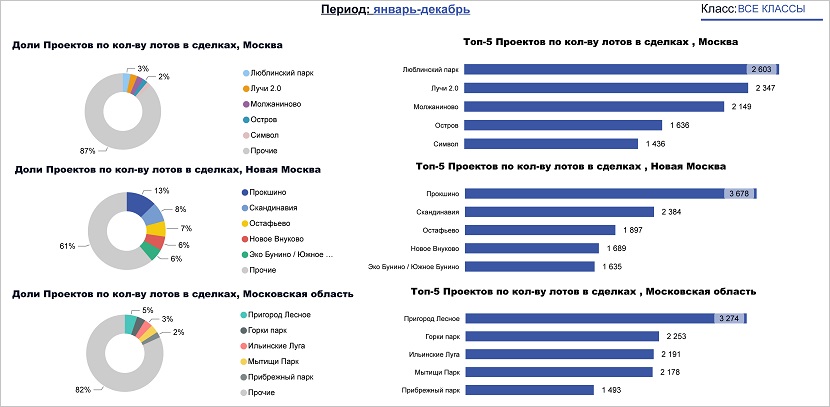

Проекты — лидеры по количеству сделок

Источник: bnMAP.pro

Самыми продаваемыми проектами в 2023 году стали ЖК Люблинский парк («старая» Москва), ЖК Прокшино (ТиНАО) и ЖК Пригород Лесное (Подмосковье).

Подробный отчет, включая текущие и прогнозные значения спроса на январь 2024 года, можно посмотреть здесь.

Еще больше оперативных новостей рынка строительства МКД и уникальной аналитики Единого ресурса застройщиков — в нашем телеграм-канале ЕРЗ.РФ НОВОСТИ.

Присоединяйтесь к нам!

Другие публикации по теме:

Эксперты определили эластичность рынка новостроек Московского региона в 2023 году

Эксперты: как изменилась стоимость стандартной квартиры в различных районах Москвы

Эксперты: новостройки Москвы в 2023 году подорожали на 23%

Эксперты: спрос на недвижимость Подмосковья в IV квартале 2023 года вырос на 57,4%

Эксперты: объем предложения новостроек Новой Москвы за год вырос на 15,9%

Росреестр: во второй половине 2023 года в новостройках Москвы снизилась средняя стоимость квартир

Эксперты: половина спроса на столичные новостройки массового сегмента приходится на Новую Москву

Эксперты: объем продаж в новостройках Москвы в 2023 году вырос на треть

Эксперты: что повлияло на рекордный рост числа ипотечных сделок в Москве