Эксперты: кто она — покупательница недвижимости с материнским капиталом

Аналитики Домклик изучили, как часто гражданки России вкладывают маткапитал в ипотеку. Также эксперты нарисовали условный портрет покупательниц, оценив их средний возраст, доход, семейное положение и число детей.

Фото: Ирина Борсученко / Фотобанк Лори

В результате анализа ипотечных сделок по покупке недвижимости в 2023 году эксперты Домклик подсчитали, что около 17% проводится с использованием средств материнского капитала.

В общей сложности покупатели недвижимости в 2023 году заключили более 191 тыс. сделок с использованием маткапитала, то есть примерно 16,6% от всех выдач ипотеки.

Источник: Домклик

Авторы исследования рассмотрели помесячную динамику за текущий год и выделили два периода существенного увеличения такого вида сделок. Первый период — в начале года (рост до 19 тыс. шт. и доли выдач до 19%) — связан, по их мнению, с расширением «Семейной ипотеки» на семьи с двумя несовершеннолетними детьми и смягчением условий по IT-ипотеке.

Второй, в августе — сентябре, — это период повышенной покупательской активности на всем рынке недвижимости. В итоге количество выдач с использованием материнского капитала увеличилось до 24—25 тыс. кредитов в месяц. Однако при этом доля в общем объеме выдач снизилась до 15%.

Фото: blog.domclick.ru

Директор дивизиона Домклик Сбербанка Алексей Лейпи (на фото) отметил активное использование россиянами средств материнского капитала для приобретения недвижимости в ипотеку.

«Несмотря на значительные колебания спроса, доля в общем количестве ипотечных выдач не опускается ниже 15%, — уточнил он и добавил: — Ключевую роль в сохранении столь высокого значения играют льготные ипотечные программы, в частности, "Семейная ипотека". На сегодняшний день порядка 50% сделок с использованием маткапитала заключаются по этой программе».

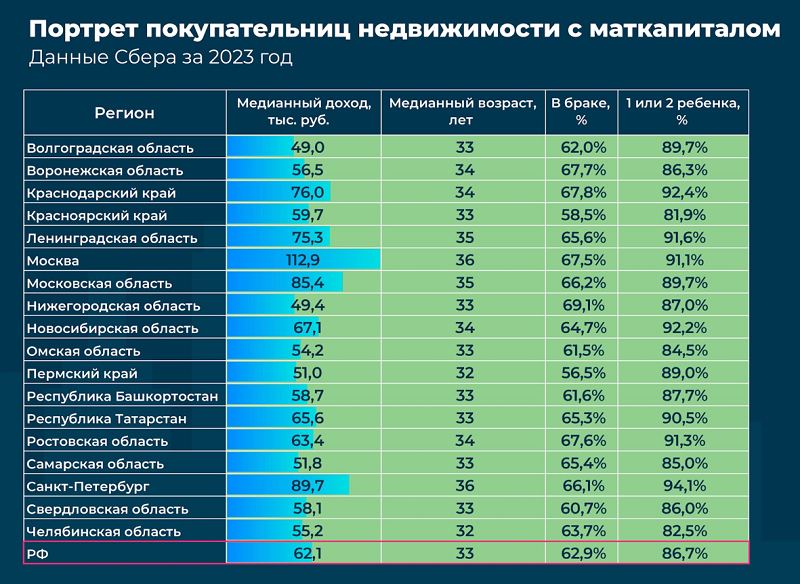

На основе данных статистики Сбера за 2023 год аналитики Домклик составили собирательный портрет покупательницы недвижимости с маткапиталом в крупнейших регионах.

Источник: Домклик

Средний возраст клиенток, воспользовавшихся маткапиталом для оформления ипотеки на покупку недвижимости, — от 32 до 34 лет. В столичных регионах значение несколько выше (35—36 лет).

Их доход в крупнейших регионах — от 50 тыс. руб. до 70 тыс. руб. Самое высокое значение — в Москве и Санкт-Петербурге (112,9 тыс. руб. и 89,7 тыс. руб. соответственно), а самое низкое — в Волгоградской и Нижегородской областях (49 тыс. руб. и 49,4 тыс. руб. соответственно).

Большинство покупательниц (от 60% до 70%) состоят в браке. Наибольший процент замужних отмечен в Нижегородской области (69,1%) и Краснодарском крае (67,8%).

Эти женщины, как правило, имеют одного или двух детей. В крупнейших регионах показатель составляет около 90%. Больше всего таких покупательниц в Санкт-Петербурге (94,1%) и Краснодарском крае (92,4%), а меньше всего — в Красноярском крае (81,9%) и Челябинской области (82,5%). Доля многодетных матерей (с тремя детьми и более) выше в Самарской области (7,9%), Москве (6,6%) и Московской области (6,5%).

Еще больше оперативных новостей рынка строительства МКД и уникальной аналитики Единого ресурса застройщиков — в нашем телеграм-канале ЕРЗ.РФ НОВОСТИ.

Присоединяйтесь к нам!

Другие публикации по теме:

Эксперты: активность покупателей вторичного жилья в октябре сохранилась

Эксперты: выдача ипотеки по льготным программам сократилась в октябре на 15%

Эксперты: зависимость спроса от ипотеки растет, при этом ее доступность снижается

Как выглядит портрет покупателей частных домов в ипотеку от Сбера

Какие регионы продемонстрировали наибольший спрос на «Семейную ипотеку»

Ставку по «Семейной ипотеке» предлагается снизить в зависимости от числа детей в семье

В Сбере нарисовали портрет российского ипотечного заемщика

Законопроект, упрощающий рефинансирование ипотечных кредитов с маткапиталом, рассмотрят весной

Получатели маткапитала теперь имеют равный с другими заемщиками доступ к рефинансированию ипотеки