Эксперты: макропруденциальные новации регулятора выглядят как попытка довести запрет на кредит до крайности

ЦБ предложил ввести макропруденциальные лимиты (МПЛ) для банковских ипотечных кредитов, чтобы «эффективнее бороться с повышенной долговой нагрузкой граждан и обеспечивать устойчивость финансового сектора». Об этом говорится в информации пресс-службы Банка России.

Фото: © Овчинникова Ирина / Фотобанк Лори

Согласно сообщению, под новое регулирование могут попасть кредиты на жилье сроком от 30 лет.

Хотя микрофинансовые организации не выдают подобные займы, по мнению ЦБ, на них также стоит распространить правила, чтобы банки не передавали ранее выданные ипотечные ссуды на баланс дочерних МФО.

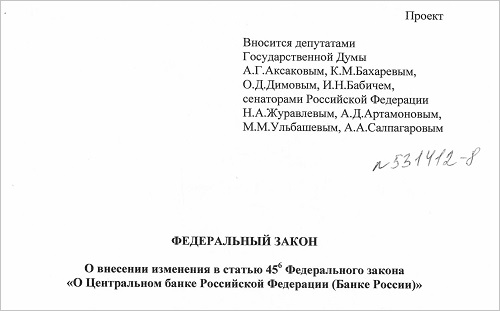

13 ноября соответствующий законопроект №531412-8 был принят Госдумой РФ в третьем чтении, и текст Федерального закона о внесении изменения в статью 45.6 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» направлен в Совет Федерации.

Закон должен вступить в силу с 1 апреля 2025 года. Между тем эксперты считают, что новые законодательные инициативы по ограничению ипотеки на срок до 30 лет на рынок жилья вряд ли повлияют.

Фото предоставлено пресс-службой Эксперт РА

Юрий БЕЛИКОВ (на фото), управляющий директор по валидации агентства Эксперт РА:

— Эти новации рассчитаны не на текущий рынок, а на то, чтобы задать будущие рамки здорового восстановления ипотеки во время цикла смягчения денежно-кредитной политики.

Сегодня этот сегмент и так заморожен ставками и исчерпанием лимитов без очевидных перспектив их увеличения в части льготных программ.

Фото: banki.ru

Андрей БАРХОТА (на фото), независимый эксперт:

— В ситуации, когда почти для всех ипотечные ссуды недоступны по причине высокой процентной ставки ЦБ, макропруденциальные новации регулятора выглядят как попытка довести запрет на кредит до крайности.

Фото: veta.expert

Илья ЖАРСКИЙ (на фото), управляющий партнер экспертной группы Veta:

— Если данные требования станут обязательными во второй половине следующего года, то теоретически доля ипотеки с предельной долговой нагрузкой (ПДН) выше 80% сможет постепенно снижаться, но ее приближение к уровню потребкредитования будет идти более медленными темпами, поскольку структура рынка в этом сегменте совершенно другая и на все процессы потребуется значительное время.

Фото: NF Group

Наталья САЗОНОВА (на фото), управляющий директор NF Dom:

— Эти ограничения на рынке никак не отразятся, потому что банки негласно по такому принципу работают уже как минимум полтора года.

Кроме того, средний срок кредита, который берут клиенты, сейчас составляет 20—25 лет, поэтому ограничения в 30 лет не скажутся на платежеспособности и одобрении.

Фото предоставлено пресс-службой компании Метриум

Руслан СЫРЦОВ (на фото), управляющий директор компании Метриум:

— При нынешней ключевой ставке ЦБ ежемесячные взносы по ипотечным кредитам очень высоки. Заемщикам зачастую приходится тратить на погашение долга более половины доходов.

В большинстве банков ПДН ограничена 60%, в Сбере — 80%. Однако к таким клиентам кредитные организации предъявляют повышенные требования в отношении первого взноса (ПВ), и он точно превышает 20%.

Фото: rusipoteka.ru

Сергей ГОРДЕЙКО (на фото), главный эксперт аналитического центра «Русипотека»:

— На больших ставках рост срока от 10 до 30 лет уже не дает эффекта. А, например, в случае кредитов по «Семейной ипотеке» и вообще любых кредитов под 2% — 6%, то есть с очень маленькими значениями процентов, брать их на 30 лет выгодно.

Что касается девелоперов, то предложение ЦБ на них не повлияет. Им все равно, что написано в кредитном договоре. Просто приходит человек с одобренной ипотекой и уже определенным сроком. Если этого нет, то такой клиент застройщику не интересен.

Фото: q.etagi.com

Татьяна РЕШЕТНИКОВА (на фото), замруководителя ипотечного департамента компании «Этажи»

— Новые ограничения вынудят часть россиян перейти от идеи покупки своей квартиры к аренде.

Уже после ужесточения требований к ипотечным программам после 1 июля мы отмечаем стабильно высокий спрос на этом рынке, и он удерживает ставки от сезонной коррекции, в том числе из-за сокращения доли наиболее бюджетных вариантов временного жилья.

Не исключены проблемы и у застройщиков. В нынешней ситуации даже потеря малой доли покупателей может быть критичной для наполнения счетов эскроу.

Фото предоставлено пресс-службой ДОМ.РФ

Михаил ГОЛЬДБЕРГ (на фото), руководитель Аналитического центра ДОМ.РФ:

— На мой взгляд, поправки разумны, но есть проблемы, когда человек указывает «серый доход» или не предоставляет официальных документов о заработке. В этом случае по умолчанию его зарплата считается равной средней по отрасли. Подобных случаев много, и банки еще не подключены напрямую к Пенсионному фонду, чтобы оценить реальные заработки заемщиков.

Таким образом происходит искусственное занижение доходов, кредит автоматически попадает в когорту высокорискованных. Поэтому нужно внимательно смотреть и разбираться, прежде чем запускать действие новых нормативов.

Еще больше оперативных новостей рынка строительства МКД и уникальной аналитики Единого ресурса застройщиков — в нашем телеграм-канале ЕРЗ.РФ НОВОСТИ.

Присоединяйтесь к нам!

Другие публикации по теме:

Макронадбавки по ипотеке в рамках ДДУ: позиции Минфина и ЦБ разошлись

ЦБ получит право устанавливать макропруденциальные лимиты по ипотечным кредитам

ЦБ повышает надбавки к коэффициентам риска по ипотечным кредитам

ЦБ повышает макропруденциальные требования по ипотечным кредитам