Эксперты: максимальная доля ипотечных сделок зафиксирована в Краснодаре, минимальная — в Москве

Специалисты bnMAP.pro проанализировали долю ипотечных сделок на рынке новостроек 16 городов России с населением свыше 1 млн человек в 2023—2024 годах и сроки оформленных там ипотечных кредитов. Лидером по обоим параметрам, как и год назад, стал Краснодар.

Фото: lgotyinfo.ru

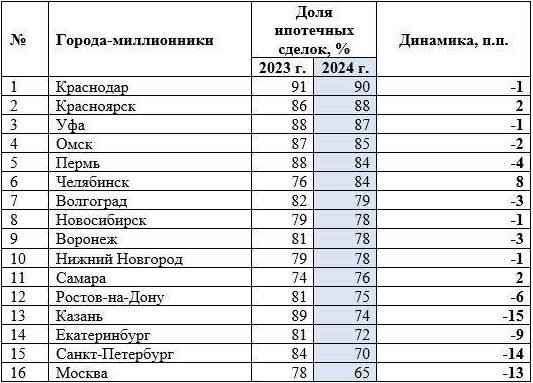

Первое место с максимальной долей ипотечных сделок занял Краснодар (90% от общего количества сделок с новостройками), победивший и в прошлом году. Высокие показатели отмечены в Красноярске (88%) и Уфе (87%).

Такие результаты эксперты связывают с преобладанием в структуре предложения этих городов жилья эконом- и комфорт-классов, где доля квартир, приобретенных с использованием ипотечных займов, высока.

Гораздо меньшая доля ипотечных сделок по итогам 2024 года отмечена в Москве (65%), Санкт-Петербурге (70%) и Екатеринбурге (72%).

Здесь объяснением также служит структура предложения: доля бизнес-, премиум- и элитного класса существенно выше, чем в остальных исследованных городах. Установлено, что чем выше класс недвижимости — тем ниже доля ипотеки для ее приобретения.

Доля ипотечных сделок в городах-миллионниках в 2023—2024 годах

Источник: bnMAP.pro

Общее снижение доли ипотечных сделок аналитики объяснили завершением с 1 июля 2024 года льготной ипотечной программы с господдержкой и ростом ключевой ставки.

Наибольший средний срок ипотечного обременения на новостройки в 2024 году также зафиксирован в Краснодаре (28,4 года). На долгий срок брали ипотеку жители Казани (27,8) и Омска (27,5). В Москве средний срок ипотеки на новостройки составил 26,9 года.

Минимальные сроки ипотечных кредитов отмечены в Перми (23,5 года), Челябинске (24,1 года) и Самаре (25 лет ровно).

Средний срок обременения по ипотеке вырос практически во всех крупнейших городах страны — люди стремятся брать кредиты на более длительные сроки с расчетом на уменьшение ежемесячного платежа. Лишь в Перми данный показатель остался без изменений.

Еще больше оперативных новостей рынка строительства МКД и уникальной аналитики Единого ресурса застройщиков — в нашем телеграм-канале ЕРЗ.РФ НОВОСТИ.

Присоединяйтесь к нам!

Другие публикации по теме:

ЦБ намерен установить повышенные риск-веса и резервы для «схемной» ипотеки

Средний срок займов в ипотечном кредитовании стремительно растет

ЦБ: маркетинговые программы в целом непрозрачны и несут риски для покупателя

Для борьбы с ипотечными схемами на рынке жилья ЦБ готовит новые меры регулирования рынка

Эксперты: переплата по рыночной ипотеке в России за год выросла в два с половиной раза

Что будет с рынком ипотеки в следующем году: мнения экспертов

Эксперты рассказали, как в октябре изменилась структура выдачи ипотеки