Эксперты: объем новых ипотечных кредитов в 2023-м сопоставим с прошлогодним

Аналитики НКР подготовили обзор основных тенденций ипотечного рынка в 2023 году. Несмотря на ряд объективных факторов, усложняющих обстановку на рынке жилья, они прогнозируют рост ипотечного портфеля на 15—18%.

Фото: www.stroyvedomosti.ru

Прошлогодние результаты выдачи ипотечных кредитов оказались на 18% ниже, чем в 2021, но выше, чем в 2020 (+8%).

Источники: Банк России; расчеты и прогнозы НКР

В прошлом году было выдано 4,8 трлн руб. ипотечных кредитов, что на 18% ниже рекордного 2021 года, но на 8% больше, чем в 2020 году. Сумма новых займов за вторую половину прошлого года — на 2% меньше, чем за аналогичный период 2021 года (2,93 трлн руб. против 3 трлн руб.).

Рекордные выдачи имели место в декабре — 697 млрд руб. Но существенный спад выдач на фоне возросших ставок в апреле — июле заметно отразился на годовой динамике, констатируют авторы исследования.

Фото: www.stroikyufy.ru

В январе 2023 года сумма новых кредитов сократилась в 2,5 раза, до 282 млрд руб. (длинные выходные, насыщенный декабрь — заемщики стремились взять ипотеку под 7% вместо вводимых с 1 января 2023-го 8%).

Аналитики НКР считают, что в 2023 году объем выданной ипотеки будет ниже, а их динамика — хуже, чем в рекордном 2021-м. Однако прогнозируемые результаты сопоставимы с прошлогодними (4,6—5,0 трлн руб.) при условии отсутствия новых макроэкономических потрясений.

Источники: Банк России; расчеты и прогнозы НКР

С 1 мая 2023 года ожидается повышение Банком России макропруденциальных надбавок к коэффициентам риска по ипотечным кредитам по ДДУ. Размер надбавок для таких кредитов может составлять от 50% до 150% в зависимости от уровня ПДН и первоначального взноса (от 10% до 30%).

Совместные программы банков и застройщиков, по данным регулятора, привели к общему удорожанию жилья на первичном рынке, увеличив разрыв с ценами «вторички».

Фото: www.pbs.twimg.com

Авторы исследования уверены, что ужесточение регулирования рынка новостроек усилит давление новых выдач на банковский капитал одновременно в виде надбавок и формирования повышенных резервов по ипотеке от застройщиков с первоначальным взносом до 30%.

Это в свою очередь может привести к удорожанию таких кредитов для заемщиков и существенно снизить количество и сумму выданных кредитов.

Фото: www.novostivoronezha.ru

Вместе с тем обнуление регулятором надбавки к нормативам достаточности капитала с января текущего года позволит банкам смягчить влияние нового ипотечного регулирования на капитал.

В своем базовом прогнозе аналитики исходят из предпосылки об умеренном влиянии новаций в регулировании на ипотечную политику банков в 2023 году.

Фото: www.utmagazine.ru

В случае стабильности цен на жилье в текущем году значительного роста среднего ипотечного займа не ожидается, поскольку, по мнению аналитиков, новые надбавки могут привести к увеличению первоначального взноса. Если в конце 2021-го средняя сумма кредита составляла 3,35 млн руб., то в конце 2022 года она выросла до 3,95 млн руб. (+18%), прогноз на этот год — около 4 млн руб.

Может также увеличиться средний срок ипотечных кредитов: за прошлый год средний срок вырос с 21,4 до 24,1 года (+12,6%), к концу первого полугодия данный срок может превысить 25 лет, а по итогам года — 27 лет (+12%), а это примерно половина ожидаемой продолжительности жизни в России после наступления совершеннолетия.

Фото: www.in-news.ru

По целому ряду причин эксперты ожидают роста средних процентных ставок по ипотеке: уже сейчас ставки по льготным программам выросли с 7% до 8%. Ужесточение регулирования кредитов по программам от застройщиков также может привести к повышению ставок по ним. В ответ на рост надбавок к коэффициентам риска банки, вполне вероятно, увеличат ставки по собственным программам на первичном рынке.

Учитывая эти и ряд других факторов, аналитики предполагают рост средних ставок по новым выдачам выше 8% уже по итогам I квартала 2023 года, а во II квартале они, по мнению экспертов, могут превысить и 9%. Более резкого повышения ставок не ожидается при сохранении макроэкономической стабильности.

Исторические минимумы стоимости ипотечных кредитов для заемщиков в 2022 году объяснялись популярностью льготных программ и значительной долей ипотеки от застройщика по околонулевым ставкам.

Фото: www.newnevsky.ru

Рост выдачи льготной ипотеки под 7% в прошлом году составил с 18% до 22%, семейной — с 5% до 12%. На первичном рынке примерно половина ипотеки выдавалась по программам с господдержкой.

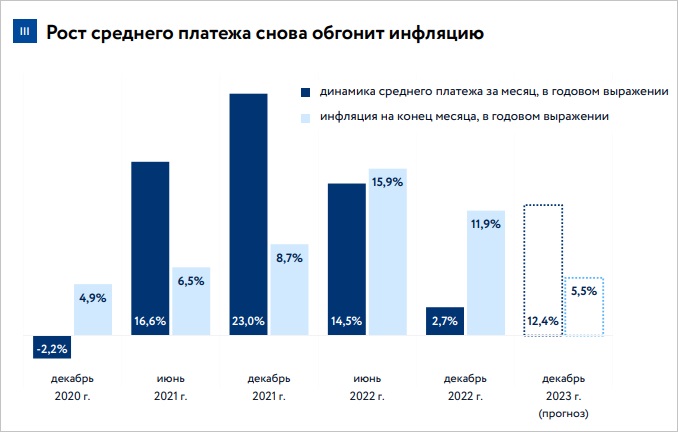

Рекордное снижение ставок, с одной стороны, и существенное увеличение среднего срока кредита, с другой, привели к небольшому росту среднего ежемесячного платежа — с 26,7 тыс. руб. в декабре 2021 года до 27,5 тыс. руб. в декабре прошлого года (прирост — 2,7% при инфляции 11,9%). В 2021-м прирост был весомее — 23%.

Фото: www.s.pfst.net

Аналитики ожидают заметного увеличения суммы среднего ежемесячного платежа в текущем году на фоне резкого роста ставок и увеличения среднего срока.

Таким образом, по их мнению, средний ежемесячный платеж — 2023 может впервые превысить 30 тыс. руб., прибавив 12,5%, что заметно выше прогнозируемого Минэкономразвития уровня инфляции (5,5%).

Источники: Банк России; расчеты НКР; прогнозы НКР и Минэкономразвития

Рост ипотечного портфеля в прошлом году на 2 трлн руб. (17,6%) — с 11,8 трлн до 13,8 трлн руб. был связан с относительно медленным досрочным погашением ссуд заемщиками. Низкие темпы досрочного погашения ипотеки обусловлены возросшим стремлением россиян к сбережению и сохранением уровня неопределенности относительно стабильности доходов.

Такое отношение будет сохраняться по меньшей мере до возврата инфляции к уровням, не превышающим средние ставки по ипотечным кредитам, считают эксперты. При высокой инфляции заемщики вынуждены переключаться на текущее потребление, что и показал прошлый год. В результате ипотечный портфель по итогам года может приблизиться к 16 трлн руб. (+15,6%) с учетом ожидаемого аналитиками НКР объема выдачи на сумму 4,6-5,0 трлн руб.

Авторы аналитического обзора Егор Лопатин (на фото выше) и Михаил Доронкин (на фото ниже) пришли к следующим выводам:

• в 2023 году российские банки выдадут новые ипотечные кредиты в сопоставимых с прошлым годом объемах (4,6—5,0 трлн руб.);

• средняя сумма ипотечного кредита стабилизируется около 4 млн руб.;

Фото: www.auditorium-cg.ru

• средний срок ипотечного кредита может впервые перевалить за 25 лет еще до конца июня и превысить 27 лет по итогам года;

• средние процентные ставки по новым кредитам в 2023 году могут превысить 9%, вернувшись на уровень весны 2020 года;

• из-за повышения ставок средний ежемесячный платеж в текущем году может впервые пересечь отметку 30 тыс. руб.;

• несмотря на стагнацию объема выдачи, ипотечный портфель вырастет на 15—18%.

Другие публикации по теме:

Выдача ипотеки от банка ДОМ.РФ выросла втрое

В феврале выдача ипотеки в Банка ДОМ.РФ выросла на 20%

Эксперты: спрос на ипотеку Сбера в феврале вырос на 45%

Банк ДОМ.РФ назвал регионы-лидеры по выдаче ипотеки на новостройки

Количество ипотечных сделок с новостройками за месяц выросло на 66% (графики)