Эксперты: основной тренд октября — перетекание спроса с новостроек и готового жилья в сегмент ИЖС

Аналитики Домклик исследовали ключевые изменения рынка ипотеки в октябре 2023 года, отметив замедление ипотечного кредитования и зафиксировав ряд изменений в структуре рынка.

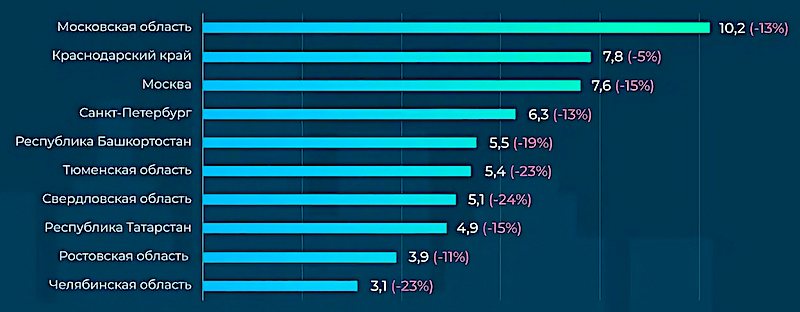

Количество ипотечных сделок в октябре 2023

Источник: Домклик

В октябре аналитики зафиксировали замедление ипотечного кредитования, причину которого они видят в масштабных изменениях на рынке жилья за последние месяцы. Количество октябрьских выдач составило 133,5 тыс. (-14,2% к сентябрю), а их объем — 476,8 млрд руб. (-15,5%).

Сокращение выдач, отметили эксперты, произошло почти во всех регионах. Более всего это заметно в Новосибирской (-24,6%), Свердловской (-23,8%) и Челябинской (-23,3%) областях, в Хабаровском крае (-22,8%), Тюменской области (-22,7%) и Республике Мордовия (-22,3%).

В лидерах октября по количеству выдач — Подмосковье (10,2 тыс. сделок). На втором месте — Краснодарский край (7,8 тыс.), Москва опустилась на третью строчку рейтинга (7,6 тыс.). Четвертым, как и ранее, стал Санкт-Петербург (6,3 тыс.).

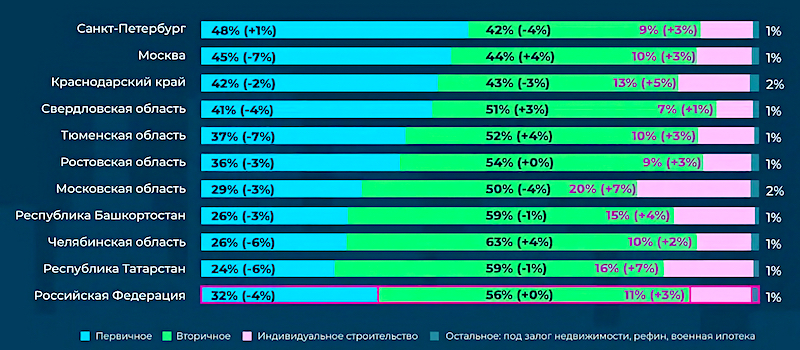

Что касается структуры рынка жилищного кредитования, то аналитики отметили нормализацию спроса на новостройки: выдано 42,6 тыс. ипотечных кредитов (-23,1% к ажиотажному сентябрю). Кроме того, в общем числе выдач снизилась доля первичного рынка до 31,9% (-3,7%).

Эксперты не считают такое снижение критичным. По их данным, показатели октября выше результатов марта — июля текущего года (25—31 тыс. сделок). Процент выдач в этом сегменте также заметно выше показателей первого полугодия (около 24%).

Структура выданных ипотечных кредитов за октябрь 2023 года, %

Источник: Домклик

Наибольший спрос на новостройки был зафиксирован в Республике Адыгея (53,2%), Санкт-Петербурге (47,7%) и Тульской области (47,1%). Москва — только на шестом месте (44,9%).

Число выдач на покупку вторичного жилья по сравнению с сентябрем снизилось на 13,4%, до 74,4 тыс. Однако это не ниже, чем в марте — июле 2023 года (70—75 тыс. сделок). Доля готового жилья в общем числе выдач с сентября практически не изменилась (+0,5%).

Аналитики отметили расширение доли вторичного рынка более чем в половине регионов. Здесь среди лидеров — Республика Хакасия (+9%), Архангельская (+7,3%) и Оренбургская (+6,3%) области, Пермский край (+4,5%), Москва (+4,4%), а также Красноярский край (+4%).

А вот на рынке ИЖС произошел существенный скачок спроса: в октябре Сбербанк выдал 14,6 тыс. ипотечных кредитов (+18% с сентября), а доля рынка впервые достигла 11% (+3%). При этом практически 100% выдач приходится на ипотеку по льготным программам. Рост доли ИЖС наиболее заметен в Республике Хакасия (+7,6%), Московской области (+6,8%) и Республике Татарстан (+6,6%).

Фото: blog.domclick.ru

Комментируя результаты исследования, директор дивизиона Домклик Сбербанка Алексей Лейпи (на фото) назвал причины снижения спроса на ипотечное кредитование. Прежде всего, по его мнению, это введенные в сентябре и октябре ограничительные меры, повышение ключевой ставки ЦБ, а также повышение первоначального взноса по льготным ипотечным программам с 15% до 20%. Свою роль сыграло и увеличение надбавок к коэффициентам риска по ипотечным кредитам.

«Важно подчеркнуть, что октябрьские показатели спроса по-прежнему превышают уровень весны и начала лета, — заметил топ-менеджер. — Так, если сравнивать среднемесячное количество выдач за март — июнь и за октябрь 2023 года, то на первичном рынке прирост количества выдач составил порядка 64%, на вторичном — 3%».

Говоря о перетекании спроса с рынков новостроек и готового жилья на ИЖС, Алексей Лейпи обратил внимание на то, что количество выдач ипотеки на первичном рынке уменьшилось с сентября на 23%, а на вторичном — на 13%, а число сделок по ипотеке на ИЖС выросло на 18%.

«Считаем, что заметный приток покупателей на рынок ИЖС вызван ужесточением условий кредитования и непрекращающимся ростом цен на первичное и вторичное жилье, — резюмировал топ-менеджер Домклик. — Как итог, заемщики переориентируются на более бюджетные варианты — в частности, на строительство индивидуальных жилых домов».

Еще больше оперативных новостей рынка строительства МКД и уникальной аналитики Единого ресурса застройщиков — в нашем телеграм-канале ЕРЗ.РФ НОВОСТИ.

Присоединяйтесь к нам!

Другие публикации по теме:

Эксперты: активность покупателей вторичного жилья в октябре сохранилась

Эксперты: льготные ипотечные программы обеспечили резкий рост спроса на ИЖС

Эксперты: массовая льготная ипотека оказывает негативное влияние на рынок

Эксперты: к концу года доля выдачи ипотеки по льготным программам достигнет 70% — 80%

Эксперты: в октябре продажи жилья в новостройках снизились на 17%

Эксперты: выдача ипотеки сокращается уже три месяца подряд

Эксперты: в IV квартале до 70% ипотечных выдач будут льготными

Эксперты: выдача ипотеки на ИЖС в октябре выросла на рекордные 18%

Эксперты: выдача ипотеки по льготным программам сократилась в октябре на 15%

Эксперты: вторичный рынок еще в лидерах, но спрос продолжает падать

Эксперты: в 2024 году на рынке новостроек ожидается стагнация и рост цен

Эксперты: темпы выдачи ипотеки в октябре снизились

Эксперты: зависимость спроса от ипотеки растет, при этом ее доступность снижается

Банк ДОМ.РФ: выдача ипотеки на ИЖС выросла почти вдвое

Как отразится на спросе увеличение первоначального взноса по льготной ипотеке