Эксперты: пока российским банкам выгодно снижать ставки по льготной ипотеке, но скоро это закончится

По мнению представителей рейтинговых агентств, опрошенных РИА Недвижимость, банки активно делают это, стремясь извлечь дополнительный процентный доход, привлечь качественных клиентов и нарастить выдачи до 1 июля — предполагаемого окончания госпрограммы льготной ипотеки.

Фото: www.mds.yandex.net

Напомним, что эта госпрограмма была запущена федеральными властями в апреле 2020 года с целью стимулирования отрасли в период коронакризиса. В ее рамках государство субсидирует ставки по ипотеке на жилье в новостройках до 6,5% годовых.

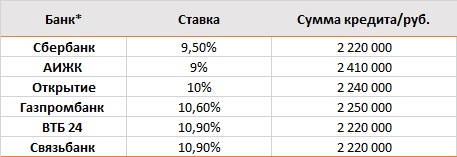

А участвующие в госпрограмме банки добавляют «от себя» дополнительные скидки на ставку ИЖК.

Фото: www.in-news.ru

Несмотря на то, что в конце апреля во второй раз с начала года ЦБ повысил ключевую ставку ЦБ до 5%, в мае ставки по льготной ипотеке снизили сразу четыре банка (ВТБ, ПСБ, Росбанк Дом и Банк ДОМ.РФ), средняя ставка в них составляет от 5,3% до 5,99%, отмечает РИА Недвижимость.

Кроме того, в марте-апреле условия по этой программе улучшили, понизив процентную ставку, в МКБ, Сбербанке, Газпромбанке, Уралсибе и Банке «Открытие».

Фото: www.auditorium-cg.ru

По словам директора группы рейтингов финансовых институтов АКРА Ирины Носовой (на фото), банки пока не стремятся повышать процентные ставки по ипотеке вслед за изменением ключевой, в том числе из-за снижения рентабельности.

«Ипотека все еще остается самым низкорисковым кредитным продуктом, при этом несмотря на небольшую маржу, банки выигрывают за счет эффекта масштаба», — пояснила она.

Фото предоставлено компанией HPA

Тем не менее, эксперт предположила, что в ближайшее время ипотека, в РФ в целом и льготная в частности, подорожает на фоне роста ключевой ставки ЦБ и приближающегося окончания действия профильной госпрограммы.

По мнению старшего аналитика банковских рейтингов НРА Надежды Караваевой (на фото) банки улучшают условия льготной ипотеки ради расширения качественной клиентской базы, поскольку ипотечники — наиболее надежные заемщики.

Фото: www.kommersant.ru

Младший директор по банковским рейтингам Эксперт РА Екатерина Щурихина (на фото) уверена, что активное снижение ставок по льготной госпрограмме обусловлено желанием банков нарастить выдачи до даты ее официального окончания — 1 июля 2021 года.

Хотя решение о завершении или продлении госпрограммы еще не принято, высока вероятность ее сворачивания или существенного сокращения на фоне активного роста цен на недвижимость, пояснила эксперт.

Фото: www.auditorium-cg.ru

Управляющий директор рейтингового агентства НКР Михаил Доронкин (на фото) обратил внимание на то обстоятельство, что размер субсидии банкам из федерального бюджета в рамках госпрограммы льготной ипотеки зависит от уровня ключевой ставки Банка России.

Чем выше ключевая ставка, тем больше размер возмещения, подчеркнул он.

Фото: www.rus.kiziltan.ru

«Поскольку конкуренция на ипотечном рынке сегодня высока, многие крупные банки решили отказаться от дополнительной маржи и стимулировать спрос на продукт за счет более низкой ставки», — заметил Доронкин.

Он предположил, что ожидаемый банками дополнительный прирост процентного дохода перекрывает недополученное возмещение из-за снижения ставки.

Другие публикации по теме: