Эксперты: показатель долговой нагрузки заемщика становится причиной отказа в ипотеке

Аналитический центр Банки.ру изучил данные о расходах и доходах пользователей сервиса подбора ипотеки и оценил, как менялась их финансовая нагрузка в течение года, начиная с ноября 2022-го.

Фото: © WalDeMarus / Фотобанк Лори

При проведении исследования эксперты допускали, что чем больше этот показатель, тем выше вероятность отказа в кредите и, соответственно, наоборот.

Динамика средней финансовой нагрузки потенциальных заемщиков, %

Источник: Банки.ру

Одной из причин отказа при чрезмерной нагрузке потенциальных ипотечников может быть наличие у них других займов. По данным ЦБ, в I полугодии почти половина претендентов имела в дополнение к ипотеке хотя бы один потребкредит, в том числе оформленный для оплаты первоначального взноса.

Другая причина, акцентировали аналитики маркетплейса, кроется в ажиотажном спросе на льготную ипотеку. После ужесточения условий заемщики пытались успеть «запрыгнуть в последний вагон», даже невзирая на то, что с их ПДН (показатель долговой нагрузки) это сделать было уже затруднительно.

Средняя финансовая нагрузка потенциальных заемщиков в разрезе федеральных округов, %

Источник: Банки.ру

Сильнее всего оказались перегружены ипотечными кредитами потенциальные заемщики Южного и Сибирского федеральных округов. Минимально — представители Дальнего Востока.

Средняя финансовая нагрузка в разрезе пола заемщика, %

Источник: Банки.ру

Отношение расходов к доходам у мужчин, оставивших заявку на оформление ипотеки через Банки.ру, было в среднем на 5% выше, чем у женщин.

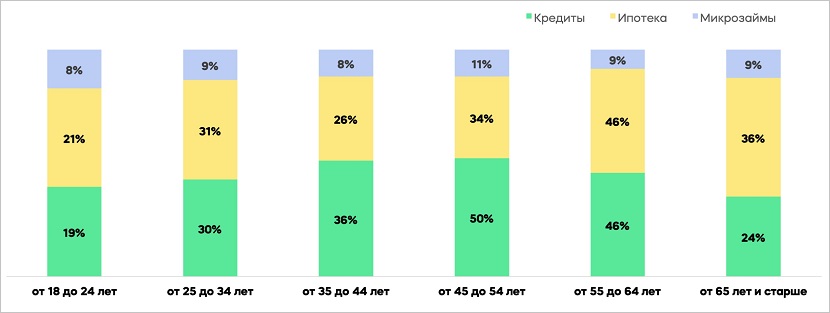

Средняя финансовая нагрузка в разрезе возраста заемщика, %

Источник: Банки.ру

Наибольшая денежная нагрузка зафиксирована у людей старшего возраста. Минимальное отношение расходов к доходам у потенциальных заемщиков в возрасте 18 — 24 лет, что, как считают эксперты, вполне закономерно.

Большая часть представителей этой возрастной категории «встает на ноги» и увеличивает свои траты лишь после окончания вуза, используя до этого момента родительский бюджет.

Средняя финансовая нагрузка в разрезе образования заемщика, %

Источник: Банки.ру

Эксперты обратили внимание на то, что среди подававших заявки на ипотеку большинство имеют начальное либо неполное среднее образование.

Средняя финансовая нагрузка заемщика в разрезе количества детей, %

Источник: Банки.ру

В лидерах по показателю расходов к доходам были потенциальные заемщики без детей, либо имеющие одного ребенка.

В предстоящем году, напомнили аналитики, заемщикам с высокой долговой нагрузкой станет еще сложнее оформить новый заем. Регулятор принял решение снизить с 1 января 2024 года макропруденциальные лимиты по потребительским кредитам и планирует это сделать в ипотеке.

Еще больше оперативных новостей рынка строительства МКД и уникальной аналитики Единого ресурса застройщиков — в нашем телеграм-канале ЕРЗ.РФ НОВОСТИ.

Присоединяйтесь к нам!

Другие публикации по теме:

Эксперты: за неполный год в России выдано ипотечных кредитов на 7 трлн руб.

Эксперты: темп снижения спроса на ипотеку в ноябре замедлился на 6%

ЦБ повысил ключевую ставку до 16% годовых (график)

Эксперты: не исключены новая волна ажиотажного спроса на новостройки и повышение цен

Владимир Путин: Мы учитываем мировой опыт ипотечного кредитования, в том числе и негативный

Эксперты: в следующем году выдача ипотеки может снизиться до 450 млрд руб. — 580 млрд руб. в месяц

Эксперты: число новых ипотечных кредитов за год выросло на 49%, объемы — на 72%

Доля заемщиков, игнорирующих просрочку, сократилась вдвое

ЦБ повышает макропруденциальные требования по ипотечным кредитам