Эксперты: продление льготной ипотеки обернется дефицитом жилья

К такому выводу пришли авторы аналитического обзора Национального рейтингового агентства (НРА), посвященного изучению плюсов и минусов госпрограммы субсидирования ставок ИЖК для новостроек до 6,5% годовых.

Напомним, что данная программа была запущена федеральным центром в апреле прошлого года с целью поддержать спрос на рынке жилья в период коронакризиса. Однако вместе с резким увеличением спроса выросли и цены на жилье, а предложение, наоборот, сократилось.

Авторы исследования Сергей Гришунин, Константин Бородулин и Алла Юрова (на фото слева направо) напоминают, что в 2020 году был выдан рекордный объем ипотеки — 1,7 млн кредитов (+ 35% к 2019 году) на 4,3 трлн руб. (+ 50%). При этом в рамках госпрограммы льготной ипотеки было выдано 345,6 тыс. кредитов на сумму более 1 трлн руб.

Казалось бы, для отрасли этот механизм господдержки сработал весьма успешно — с учетом вливания в нее столь внушительного объема средств. Поэтому неудивительно, что власти продлили действие программы с конца 2020 года по середину 2021 года.

Но аналитики НРА (как, впрочем, и руководство ЦБ, а также ряд экспертов) видят ряд негативных последствий уже в текущей реализации госпрограммы льготной ипотеки, в то время как в Правительстве не исключают возможность ее продления и после 1 июля этого года.

Источник: НРА по данным Минфина России, ДОМ.РФ, Банка России

Основные негативные моменты, по мнению авторов обзора, следующие:

• вызванный льготной ипотекой рост цен на недвижимость увеличивает инфляционные риски в экономике, и уже практически нивелировал преимущества от низкой процентной ставки, отчего льготная ипотека перестает выполнять свою функцию — стимула роста в строительстве;

• доступность жилья для населения начинает снижаться;

• высокая неопределенность по росту доходов населения в среднесрочной и долгосрочной перспективе может увеличить долговую нагрузку населения и, как следствие, снизить качество ипотечных портфелей;

• возможно снижение стандартов кредитования за счет агрессивной политики отдельных банков по наращиванию ипотечного кредитного портфеля, что в свою очередь может негативно повлиять на качество ипотечных портфелей.

Фото: www.cont.ws

«Но больше всего беспокоит именно сокращение предложения жилья, — подчеркивают аналитики НРА. — Льготная ипотека крайне выгодна застройщикам, так как позволяет обеспечивать рост доходов за счет роста цен, а не за счет увеличения объемов и улучшения качества возводимого жилья», — поясняют они.

Авторы исследования обращают внимание и на то обстоятельство, что максимальный рост цен наблюдается в сегменте высокомаржинального жилья эконом-класса.

В долгосрочной перспективе продление программы льготной ипотеки приведет к возникновению структурного дефицита жилья на рынке, что может означать перманентный рост цен и снижение доступности жилья для населения со всеми вытекающими экономическими и социальными последствиями, прогнозируют аналитики.

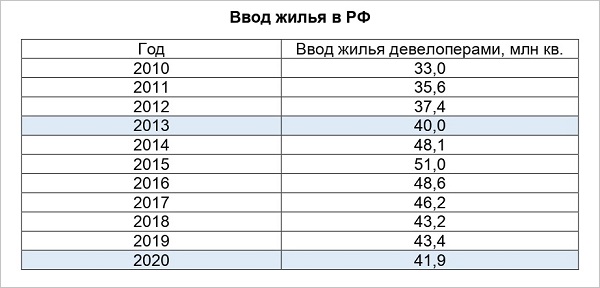

Свои прогнозы эксперты НРА строят на экстраполяции в ближайшее будущее тенденций, уже отраженных в данных Росстата по вводу жилья по итогам 2020 года.

Источник: Росстат, ЕРЗ.РФ, расчеты НРА

Согласно этим данным, ввод в эксплуатацию жилых помещений в многоквартирных домах профессиональными застройщиками в России за указанный период составил 41,9 млн кв. м — минимум за последние семь лет и на 4% ниже уровня 2019 года.

Со ссылкой на портал ЕРЗ.РФ аналитики НРА отмечают, что сообщают: объем текущего строительства также продолжает снижаться: на начало февраля текущего года он на 15% меньше, чем в этот же период годом ранее, а годовой рост цен 1 кв. м жилья в новостройках составил в среднем около 20%.

Фото: www.сз-саратов.рф

А вот касательно банковского сектора аналитики НРА не видят в ближайший год угрозы для его стабильности со стороны растущего объема ИЖК и спроса на фоне сокращающегося предложения.

«Ипотечный портфель составит порядка 10% активов всей банковской системы в базовом сценарии НРА и 8% — в стрессовом», — говорится в исследовании.

В нем также отмечается, что ипотечный портфель в РФ сегодня является самым качественным сегментом банковской розницы: доля просроченных платежей по ипотеке за последние пять лет не превышает 3%.

Фото: www.aroundnews.ru

Другие публикации по теме:

ЦБ настаивает на сворачивании льготной ипотеки, депутаты и эксперты — за более точечный подход

Застройщики верят в продление льготной ипотеки и ускорение раскрытия счетов эскроу в 2021 году

Эксперты: выгоды льготной ипотеки нивелировал рост цен на новостройки

ЦБ: рост цен на жилье может свести на нет выгоду от низких ставок ИЖК

Правительство продлевает срок действия льготной ипотеки до 1 июля 2021 года