Эксперты: с 2018 года в Московском регионе цены на новостройки выросли более чем на треть

При этом годовой объем продаж в натуральном выражении изменился незначительно, отмечают специалисты аналитической платформы bnMAP.pro, подготовившие соответствующий аналитический обзор за период 2018—2020 годов.

Фото: www.yandex.ru

Согласно данным исследования bnMAP.pro, любезно предоставленным порталу ЕРЗ.РФ, в целом по региону, включающему Москву в старых границах, Новую Москву (ТиНАО) и Московскую область (Подмосковье):

• в 2020 году было реализовано 7,06 млн кв. м;

• в 2019 — 6,89 млн кв. м;

• в 2018 году — 7,33 млн кв. м.

Примечательно также, что если в конце 2018 года на старую Москву приходилось 35,5% сделок на рынке новостроек в Московском регионе, то в конце 2020 года — уже почти 45% сделок.

Источник: bnMAP.pro

Как видно из таблицы выше, за два года более чем на треть выросли цены на столичную и подмосковную недвижимость.

Так, средний бюджет сделки по всей Московской агломерации достиг по итогам 2020 года 9,2 млн руб. (+37% относительно 2018 года).

Фото: www.storm24.media

Средняя цена 1 кв. м в 2020 году увеличилась до 178 тыс. руб. (+36,5%), в предыдущие годы она находилась на уровне соответственно 134 тыс. руб. и 145,5 тыс. руб.

По итогам 2022 года суммарный бюджет сделок на рынке новостроек для всех трех локаций Московского региона впервые превысил 1,22 трлн руб., отмечают аналитики bnMAP.pro

Источник: bnMAP.pro

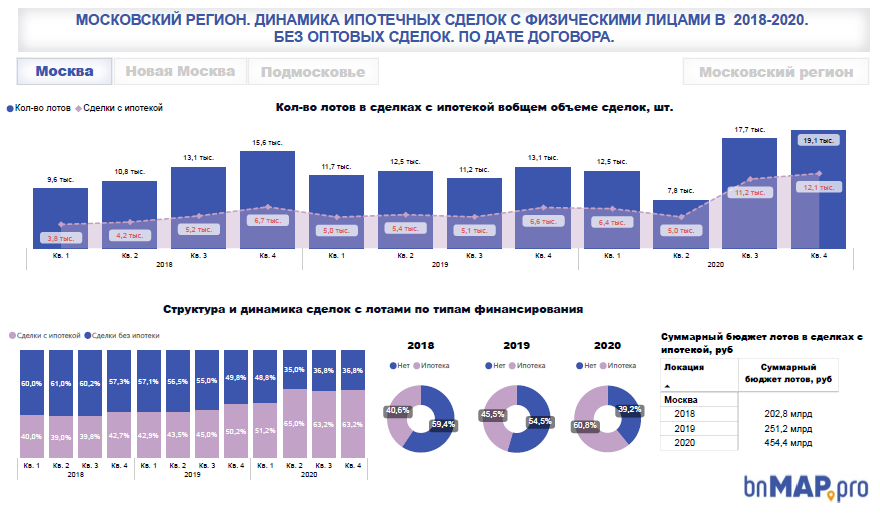

В исследовании отражена положительная динамика по ипотечным сделкам, свидетельствующая о значительном сокращении целевой аудитории, способной или желающей приобретать столичную недвижимость без помощи банков.

Как видно из таблицы выше, по итогам 2020 года суммарный бюджет ипотечных сделок в старой Москве вырос по сравнению с 2018 годом более чем вдвое: с 202,8 млрд до 454,4 млрд руб. А доля ипотеки в сделках по купле-продаже недвижимости по итогам года впервые превысила 60%.

Источник: bnMAP.pro

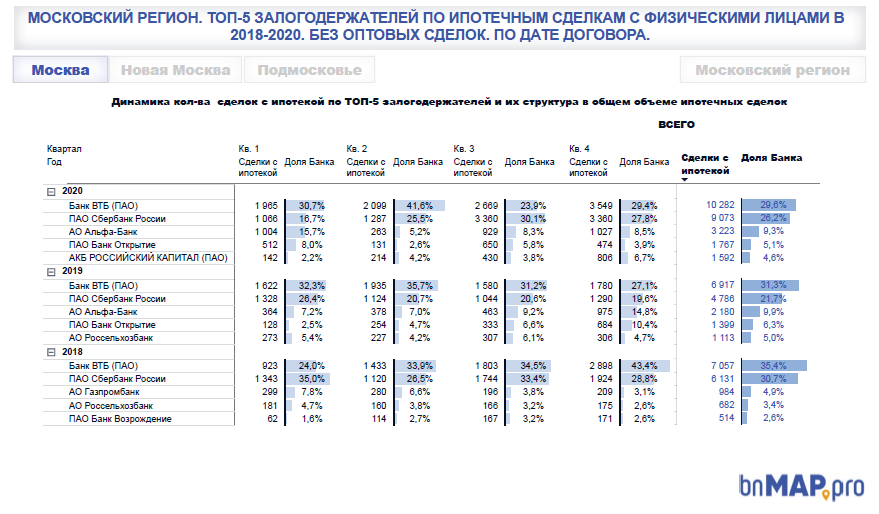

Авторы исследования также обратили внимание на тот факт (см. таблицу выше), что в период с конца 2018 по конец 2020 года произошли изменения в ТОП-5 банков, наиболее активно выдающих ипотеку на приобретение жилья в старой Москве.

Фото: www.cian.ru

На первых двух местах по объемам ИЖК по состоянию на декабрь 2020 года стабильно находились ВТБ и Сбербанк, но с трех следующих позиций ушли Россельхозбанк, Газпромбанк и Возрождение. Их места заняли соответственно Альфа Банк, Банк Открытие и Банк ДОМ.РФ.

К слову, последний на днях победил в номинации «Лучший ипотечный банк на рынке недвижимости» премии RUSSIAN MORTGAGE AWARD 2021.

Другие публикации по теме:

Эксперты: за год московский «квадрат» подорожал в среднем более чем на 17%

Эксперты: за год столичное жилье заметно подорожало, а среди покупателей выросла доля ипотечников

В июле объем предложения на столичном рынке новостроек сократился на 5%

Продажи жилья в старых границах Москвы: в июне рынок оживился