Такого прогноза придерживаются специалисты Центра конъюнктурных исследований Института статистических исследований и экономики знаний Национального исследовательского университета «Высшая школа экономики» (ЦКИ ИСИЭЗ НИУ ВШЭ), любезно предоставившие порталу ЕРЗ.РФ очередной информационно-аналитический материал, характеризующий состояние делового климата в строительстве в первой половине 2022 года и ожидания отраслевых предпринимателей на II полугодие.

Фото: www.юкщит.рф

Приведенные в отчете данные базируются на результатах опросов более 6 тыс. руководителей строительных организаций из 82 субъектов РФ, проводимых Росстатом в ежеквартальном режиме.

Один из главных выводов, к которому пришли авторы аналитического обзора, таков. Если судить по показателям делового климата, в первой половине текущего года строительная отрасль весьма эффективно адаптировалась к непростым условиям общеэкономической ситуации в стране, «формируясь в рамках обострившейся конъюнктуры».

При этом абсолютным драйвером общего роста объемов выполненных работ в строительстве стал его жилищный сегмент: при общем темпе роста строительных работ в целом по отрасли за январь-май текущего года, оцениваемом в +5,1%, темп роста ввода в эксплуатацию жилых домов за этот же период составил +54,6% (!).

Следствие такой эффективной адаптации — продемонстрированный строительными организациями самый высокий рост деловой активности за последние шесть лет.

При этом композитные индикаторы, характеризующие деловой климат и предпринимательскую уверенность строительного сегмента, во II квартале продолжили фиксироваться в зоне наиболее благоприятных значений, достигнутых после кризисных спадов 2015-го и 2020 годов, отмечается в исследовании.

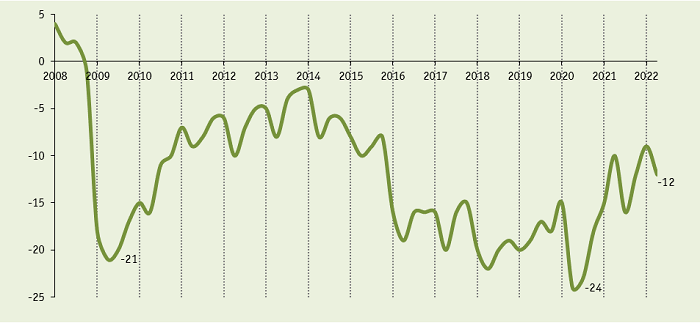

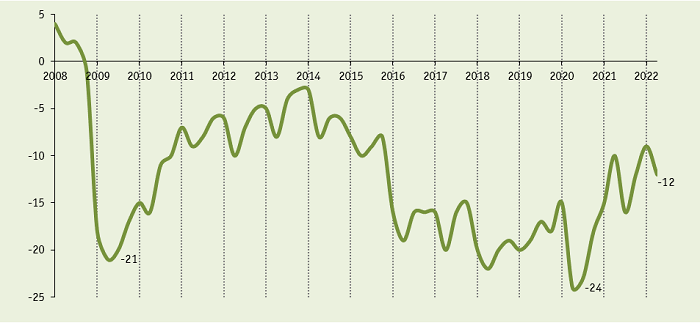

ИПУ в строительстве (%)

Источник: ЦКИ ИСИЭЗ НИУ ВШЭ, Росстат

Например, главный индикатор обследования ― Индекс предпринимательской уверенности (ИПУ — рассчитывается как среднее арифметическое значение балансов оценок уровня портфеля заказов и ожидаемых изменений численности занятых, в процентах) по итогам I полугодия зафиксировался на отметке (-12%), продолжая удерживаться по отношению к ближайшим периодам на одном из самых позитивных значений (см. график выше).

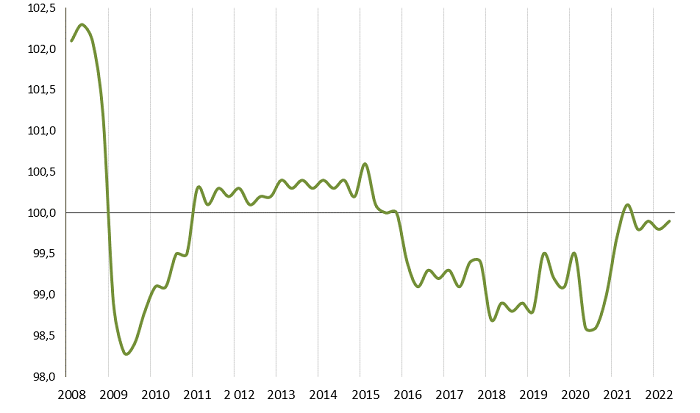

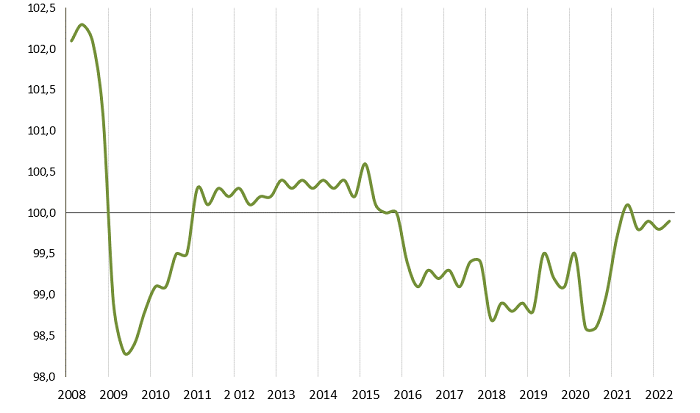

Динамика Индекса делового климата в строительстве (%)

Источник: ЦКИ ИСИЭЗ НИУ ВШЭ, Росстат

Индекс делового климата (ИДК), включающий в свой агрегированный результат более расширенный состав отраслевых тенденций, по итогам I полугодия закрепился на отметке 99,9%, отражая повышенный ритм деловой активности и достаточно стабильную производственную и финансово-экономическую ситуацию в организациях, уточняют аналитики ВШЭ.

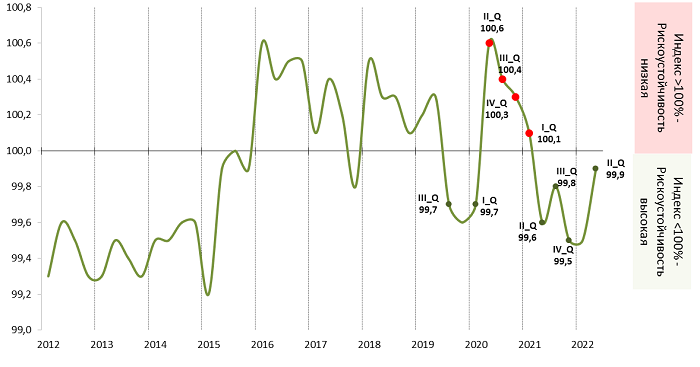

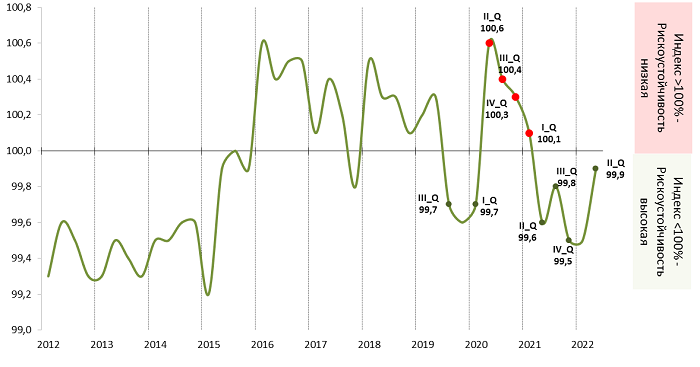

Динамика Индекса рискоустойчивости в строительстве (%)

Источник: ЦКИ ИСИЭЗ НИУ ВШЭ, Росстат

Они также выяснили, что выработанный к началу текущего года уровень сопротивляемости строительной отрасли к негативным внешним факторам в течение первого полугодия сопровождался последовательным ослаблением, «отражая специфику возрастающей нагрузки со стороны новых и не вполне регулируемых рисков».

Как следствие — рискоустойчивость строительных компаний, формально оставаясь высокой, оказалась максимально близка к полной утрате своего статуса. Поэтому Индекс рискоустойчивости (ИРУ) достиг во II квартале критического значения (99,9%), хотя стартовал в начале года с отметки 99,5% — лучшего отраслевого результата за последние семь лет.

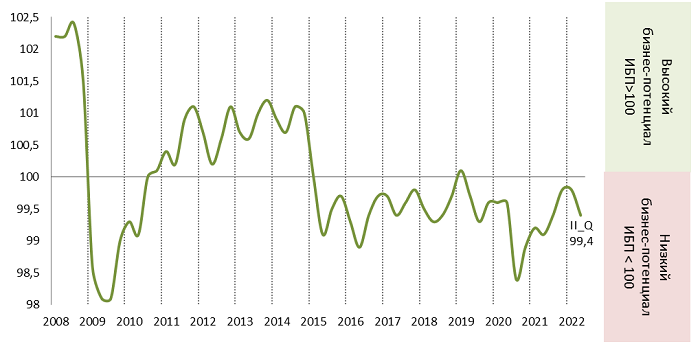

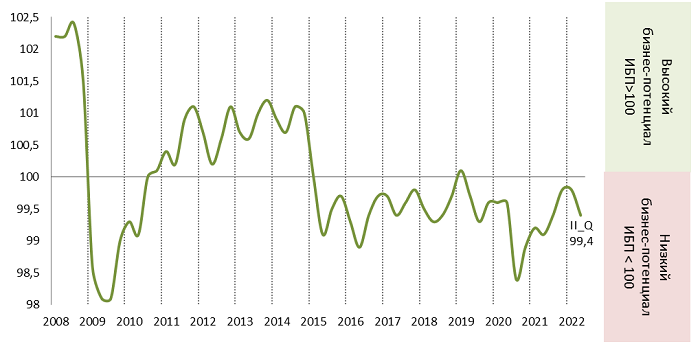

Динамика Индекса бизнес-потенциала в строительстве (%)

Источник: ЦКИ ИСИЭЗ НИУ ВШЭ, Росстат

Индекс бизнес-потенциала (ИБП) отрасли течение двух кварталов текущего года был устремлен вниз, за полгода снизившись с 99,8% до 99,4%. Его обновленная траектория также указывает на предстоящий спад, отражая возросшую неуверенность увеличившейся доли руководителей подрядных организаций сохранить высокую производственную и финансово-экономическую активность своих компаний во II полугодии.

Комментарий директора Центра конъюнктурных исследований Института статистических исследований и экономики знаний НИУ ВШЭ Георгия Остапковича (на фото):

Фото: www.realty.interfax.ru

«К сожалению, исходя из текущей экономической ситуации и ухудшившихся прогнозов участников опроса относительно состояния делового климата на своих предприятиях в ближайшей перспективе, есть основание предполагать появление некоторого понижательного экономического тренда на строительном рынке до конца текущего года.

Одним из основных негативных сюжетов наверняка станет ожидаемое снижение реальных располагаемых денежных доходов населения. Если большинство экономических регуляторов и экспертов прогнозируют падение реальных доходов в текущем году на 6,5%—9%, это означает около 5 трлн руб. выпадающих доходов людей по сравнению с 2021 годом. По сопоставимости с затратами федерального бюджета РФ на 2022 года это значение чуть меньше, чем все расходы государства, предусмотренные в бюджете по разделу "социальная политика".

Понятно, что часть этих выпадающих доходов не попадёт на строительный рынок, полагает эксперт. И, главное, при снижении доходов довольно значительная часть населения всегда меняет свою модель потребительского поведения, сокращая потребление, перенося покупку дорогостоящих товаров и услуг длительного пользования, включая жильё, в отложенный спрос и одновременно увеличивая сбережения. Естественно, из-за сокращения доходов и смены потребительской модели на сберегательную спрос на строительные услуги со стороны населения наверняка снизится, со всеми вытекающими последствиями для жилищного строительства, считает Георгий Остапкович.

Фото предоставлено компанией Брусника

По его мнению, вряд ли сможет поддержать строительную отрасль и производственное строительство. При ожидаемом снижении ВВП страны в текущем и следующем году государство и экономические агенты в первую очередь будут сокращать свои финансовые издержки за счёт уменьшения затрат на новое строительство, при этом замораживая уже начатые стройки. Правда, есть все основания предполагать, по крайней мере на уровне риторики, что уже начиная с текущего года и далее будет заметно увеличено финансирование инфраструктурных объектов, в том числе за счет средств ФНБ.

По оценке специалиста, это абсолютно правильный экономический маневр в период экономической рецессии, позволяющий не только несколько стабилизировать доходы и занятость населения, но и содействовать росту мобильности людей, в том числе для поиска новых рабочих мест.

Однако при всем уважении к инфраструктурному строительству и возможному его росту данный строительный сегмент не сможет компенсировать возможные потери в жилищном и производственном строительстве», — заключил эксперт.

Фото: www.kvobzor.ru

В целом по Георгия Остапковича в ближайшее время строительную отрасль России ждет «абсолютно не критическое» снижение деловой активности с последующей фазой подъема на границе 2023—2024 годов в результате:

• роста доходов населения;

• изменения логистики поставок с западного направления на восточное;

• обновления строительной техники, строительных материалов и акцентированного включения процесса импортозамещения по всей цепочке строительного цикла;

• поддержки государством льготного ипотечного кредитования и благоприятного предпринимательского климата в строительном комплексе.

Фото: www.issek.hse.ru

Другие публикации по теме:

Эксперты ВШЭ: строительная отрасль продолжит расти, но медленнее, чем в 2021 году

Эксперты ВШЭ: в III квартале рискоустойчивость в строительстве снизилось, но несущественно

Эксперты ВШЭ: рискоустойчивость в строительстве вернулась на допандемийный уровень

Эксперты ВШЭ: Во II квартале строительная отрасль войдет в фазу восстановительного роста, отбивая кризисные потери

Какие факторы ограничивали деятельность российских строителей в 2020 году: исследование ВШЭ

Эксперты ВШЭ: коронакризис уронил рентабельность в строительстве и вызвал диктат цен на жилье со стороны крупных застройщиков

Эксперты ВШЭ: Рискоустойчивость строительства в условиях второй войны пандемии не покидает неблагоприятную зону

Эксперты ВШЭ: падение спроса на строительные услуги отразилось на сокращении темпов роста жилищного строительства