Эксперты: семейная ипотека от Сбербанка за год выросла в два раза

Специалисты аналитического центра Домклик проанализировали динамику выдач кредитов Сбера по «Семейной ипотеке» и рассказали, как изменился портрет заемщика после расширения программы на семьи с одним ребенком.

Фото: www.sasn.ru

По мнению экспертов, востребованность «Семейной ипотеки» значительно возросла после распространения программы на семьи с одним ребенком в июле 2021 года.

Объемы выдач по программе «Семейная ипотека» в 2021—2022 гг. Процент объема выдач по «Семейной ипотеке»

относительно общего объема выдач обозначен зелеными цифрами, синим обозначен процент объема выдач

относительно объема выдач по всем льготным программам («Господдержка», «Семейная ипотека», «IT-ипотека»,

«Дальневосточная ипотека»). Розовым пунктиром отмечена дата изменения условий программы «Семейная ипотека».

Источник: Домклик

Доля выданных средств по программе в общем объеме выдач увеличилась с 4—5% в первом полугодии 2021 года до 7—9% во втором полугодии. В период экономической нестабильности в марте-апреле 2022 года показатель достиг 33—36%. Сегодня наблюдается снижение доли выданных средств до уровня января этого года — 11%.

Аналитики Домклик поясняют, что сокращение объема выданных средств по «Семейной ипотеке» в общем объеме во II квартале 2022 года не связано с падением спроса на «Семейную ипотеку», а является следствием восстановления рынка вторичной недвижимости.

Фото: www.ipotekaved.ru

Эксперты также отмечают, что в феврале-марте на фоне резкого увеличения ключевой ставки ЦБ спрос на вторичную недвижимость упал, а доля выданных средств по льготным программам, включая «Семейную ипотеку», ожидаемо, возросла. К концу II квартала спрос на вторичную недвижимость начал расти, и к августу соотношение между сделками по покупке первичной и вторичной недвижимости восстановилось. Как следствие — доля выданных средств по «Семейной ипотеке» вернулась к равновесным показателям начала этого года — 11%.

Кроме того, доля выдач по «Семейной ипотеке» также значительно увеличилась по отношению к другим льготным программам, таким как «Господдержка», «IT-ипотека», «Дальневосточная ипотека»: уже в июле 2021 года произошло увеличение с 10% до 25%, а к концу года показатель составил 43%.

Пиковые значения фиксировались в начале второго квартала 2022 года: более половины ипотечных сделок на льготных условиях осуществлялись по программе «Семейная ипотека». Сейчас около трети объёма выдач по льготным программам относятся к «Семейной ипотеке».

Какие семьи сегодня чаще всего берут ипотеку

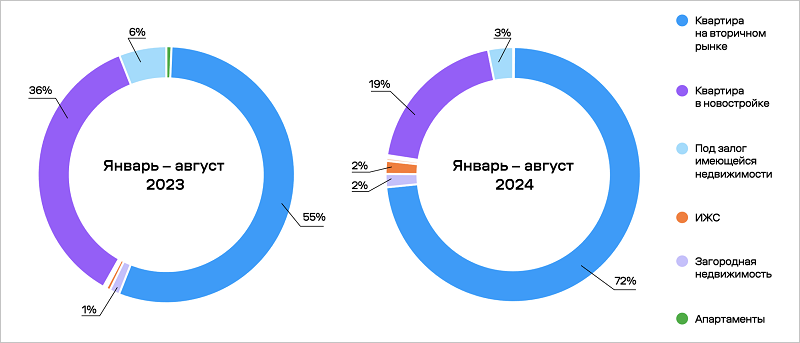

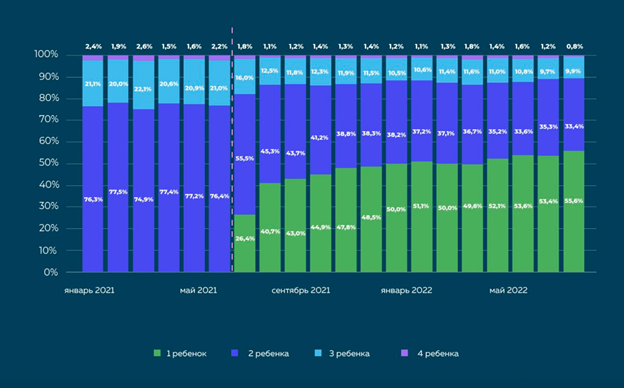

Распределение ипотечных сделок по программе «Семейная ипотека» по числу детей.

На графике не показаны семьи с числом детей больше 4, так как их доля составляет менее 0,5%.

Источник: Домклик

Так, изменение программы «Семейная ипотека» в июле 2021 года привлекло значительное количество семей с одним ребенком, и сегодня именно они составляют основную долю плательщиков.

По данным на август 2022 года, распределение сделок по программе выглядит следующим образом: семьи с одним ребенком — 55,6%, семьи с двумя детьми — 33,4%, семьи с тремя детьми — 9,9%, семьи, в которых больше трех детей, — 1,1%.

Как расширение «Семейной ипотеки» помогло привлечь жителей регионов

Распределение ипотечных сделок по «Семейной ипотеке» по регионам после расширения на семьи с одним

ребенком (по данным за июль 2021 — август 2022).

Источник: Домклик

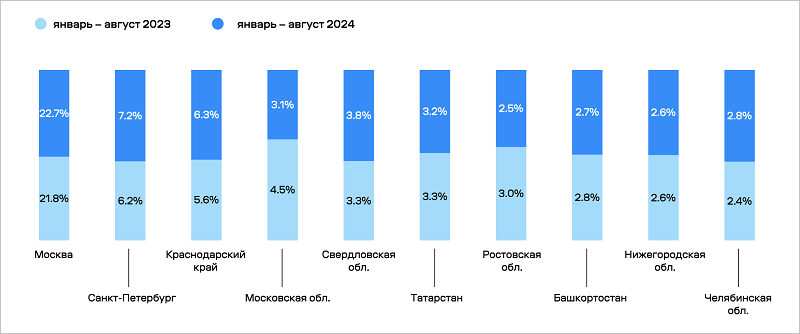

Анализ сделок за период июль 2021 года — август 2022 года показал, что программа является востребованной не только в крупнейших регионах, но и в регионах со сравнительно небольшой численностью населения. Так, суммарная доля сделок по программе в Москве (где, по данным Росстата, проживает 12,6 млн человек), Московской области (7,8 млн) и Санкт-Петербурге (5,4 млн) составляет 26,6%.

В лидеры по количеству сделок по «Семейной ипотеке» также ожидаемо вошли регионы, в которых расположены города-миллионники. Причем наряду с Самарской областью (численность 3,1 млн человек), Красноярским краем (2,8 млн), Нижегородской областью (3,1 млн) в лидеры по количеству сделок также вошли регионы с численностью около одного миллиона человек, такие как Удмуртская Республика (1,5 млн), Чувашская Республика (1,2 млн), Пензенская область (1,3 млн), Ульяновская область (1,2 млн), Ярославская область (1,2 млн), Кировская область (1,2 млн человек). Доля остальных 55 регионов (медианная численность — 800 тыс. человек) также довольно высокая и составляет около 20%.

Фото: www.ipoteka99.ru

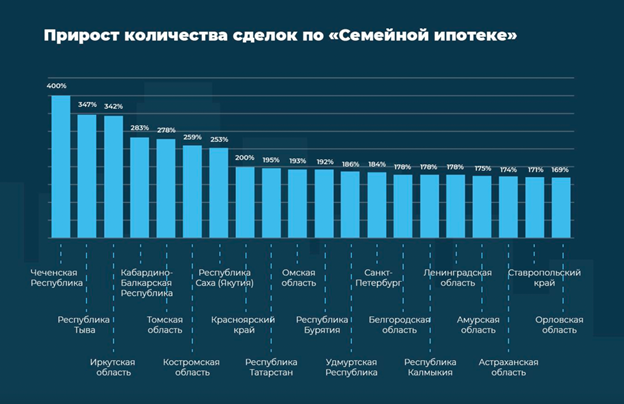

Чтобы понять, на какие регионы расширение программы оказало наибольший эффект, аналитики Домклик сопоставили количество сделок по всем регионам РФ за январь-июнь 2021 года (до расширения программы) с количеством сделок за аналогичный период 2022 года. Это позволило выделить регионы с наибольшим приростом ипотечных сделок.

Топ-30 городов России с максимальным приростом ипотечных сделок по программе «Семейная ипотека».

Источник: Домклик

Из графика видно, что расширение программы на семьи с одним ребенком значительно увеличило количество сделок в небольших регионах, таких как Чеченская Республика (численность 1,5 млн человек), Республика Тыва (около 300 тыс.), Иркутская область (2,4 млн), Кабардино-Балкарская Республика (870 тыс.), Томская область (около 1 млн человек).

Фото: www.ksonline.ru

«Расширение программы на семьи с одним ребенком не только значительно увеличило объемы выдач, но, что важнее, позволило привлечь жителей малых и отдалённых регионов», — отметила руководитель Аналитического центра сервиса Домклик Мария Ромчанова (на фото).

По ее словам, прирост количества сделок после изменений в условиях выдачи достигает 300%. «Столь значительная корректировка показателей свидетельствует о своевременности преобразования и необходимости дальнейшего развития этой льготной программы», — резюмирует эксперт.

Другие публикации по теме:

Как расширятся цели льготного кредитования семей с детьми

Президент поручил расширить программу семейной ипотеки

Президент поручил продлить программу льготной ипотеки для многодетных семей

Сбербанк за год вчетверо увеличил объем выдачи «Семейной ипотеки»

Сбербанк снизил ставки по большинству своих ипотечных продуктов вне льготных госпрограмм — до 16,9%

Эксперты: выгоднее всего брать «Семейную ипотеку» сроком на 10—15 лет

Сбербанк: средняя сумма ипотеки на ИЖС по итогам 2021 года выросла на треть — до 3 млн руб.