Эксперты: средняя стоимость апартаментов в России в 2024 году составила 7,6 млн руб.

Аналитики Домклик изучили спрос на покупку апартаментов в ипотеку и определили ТОП-10 регионов РФ с наибольшим количеством выдач ипотеки на этот вид недвижимости. В выделенных регионах эксперты сравнили стоимость апартаментов с ценами на квартиры в новостройках и готовом жилье, а также представили портрет потенциального заемщика этого типа жилья.

По данным Домклик, в 2024 году в ипотеку приобретено 1,8 тыс. апартаментов. Их доля от общего количества ипотечных выдач составляет менее 1% (практически столько же, сколько в 2023 году).

При этом 31,6% от общего количества займов на покупку апартаментов приходится на новостройки и 65,7% сделок — на вторичный сегмент.

Источник: Домклик

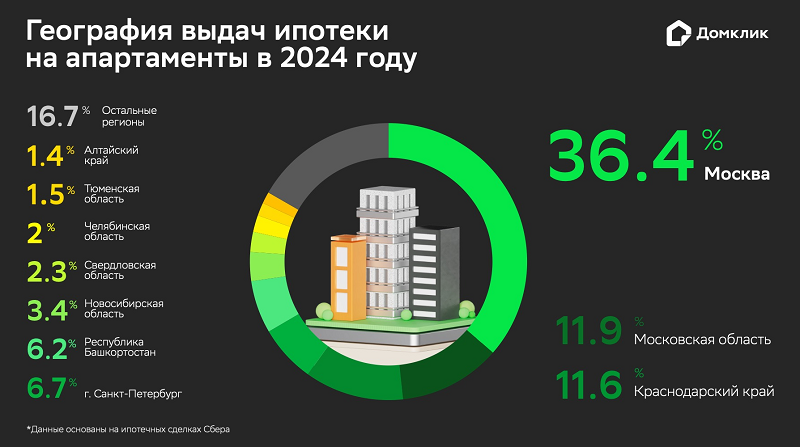

Больше всего кредитов на апартаменты выдано в Московском регионе (48,3%), Краснодарском крае (11,6%) и Санкт-Петербурге (6,7%).

В ТОП-5 по количеству выдач также входят Республика Башкортостан и Новосибирская область. Замыкают десятку лидеров Тюменская область и Алтайский край.

Самые дорогие лоты, как и ожидалось, сосредоточены в столичных регионах: в Москве средняя стоимость апартаментов достигает 9,2 млн руб., в Санкт-Петербурге — 8,9 млн руб., в Московской области — 7,8 млн руб.

Относительно невысокая стоимость отмечена в Алтайском крае (4,2 млн руб.), в Новосибирской и Свердловской областях (по 4,5 млн руб.).

Фото: domclick.ru

Директор дивизиона Домклик Сбербанка Алексей Лейпи (на фото) сделал вывод, что, по данным об ипотечных сделках Сбера, в среднем апартаменты в России стоят дороже, чем квартиры.

«В 2024 году заемщики по РФ покупали апартаменты в среднем за 7,6 млн руб., что на 11,2% дороже квартир на первичном рынке и на 67,3% больше стоимости готового жилья», — уточнил он и добавил, что в регионах с наибольшим количеством ипотек на апартаменты их стоимость, наоборот, на 12% — 26% ниже цен на квартиры в новостройках.

Фото предоставлено пресс-службой компании Брусника

Аналитики сравнили портреты заемщиков, приобретающих в ипотеку апартаменты и квартиры, и пришли к выводу, что покупатели апартаментов несколько старше (41 год) тех, кто приобретает квартиры (37 лет), причем в обеих группах преобладают женщины — около 54% заемщиков.

Среди покупателей квартир больше состоящих в браке — 60,6%. Холостых и незамужних заемщиков больше среди покупателей апартаментов (44,1%), чем среди тех, кто приобретает квартиры (31,8%).

Подавляющее большинство покупателей апартаментов бездетны (86,2%). Только у 12,4% заемщиков есть один или два ребенка. Покупателей квартир без детей несколько меньше — 63,3%, а 35,8% заемщиков имеют одного или двух детей. Аналитики обнаружили существенную разницу в доходах у покупателей апартаментов и квартир — в среднем 360 тыс. руб. в месяц против 131 тыс. руб. соответственно.

Еще больше оперативных новостей рынка строительства МКД и уникальной аналитики Единого ресурса застройщиков — в нашем телеграм-канале ЕРЗ.РФ НОВОСТИ.

Присоединяйтесь к нам!

Другие публикации по теме:

Эксперты: средняя площадь квартир в новостройках Москвы превысила 55 кв. м

Московские власти придумали, как бороться с апартаментами

Эксперты: более 30% квартир в столичных новостройках бизнес-класса — однокомнатные

Эксперты: за июль в столице и Подмосковье предсказуемо упали продажи квартир и апартаментов

Эксперты: 8% квартир в Подмосковье стоят до 5 млн руб.

Эксперты: квартиры дешевле 10 млн руб. «уходят» из «старой» Москвы в Новую

Москва усиливает борьбу с апартаментами, которые продаются как «квазижилье»