Эксперты: срок ипотечного кредита на новостройки в Московском регионе впервые превысил четверть века

Аналитики ЦИАН подвели итоги августа на первичном рынке столичного региона, любезно предоставив данные исследования порталу ЕРЗ.РФ. В расчетах учитывались данные из выписок Росреестра по сделкам с квартирами и апартаментами в новостройках, в которых указывается срок жилищного кредита.

Фото: www.tsargrad.tv

Ключевые выводы исследования таковы. Восстановление рынка замедлилось, доля ипотеки достигла рекордных 83%, а срок кредитования впервые превысил 25 лет. Ради экономии покупатели чаще выбирают проекты на котловане.

А вот более подробные тезисы, сформулированные экспертами ЦИАН по результатам изучения ситуации на первичном рынке столичной недвижимости в последнем месяце лета.

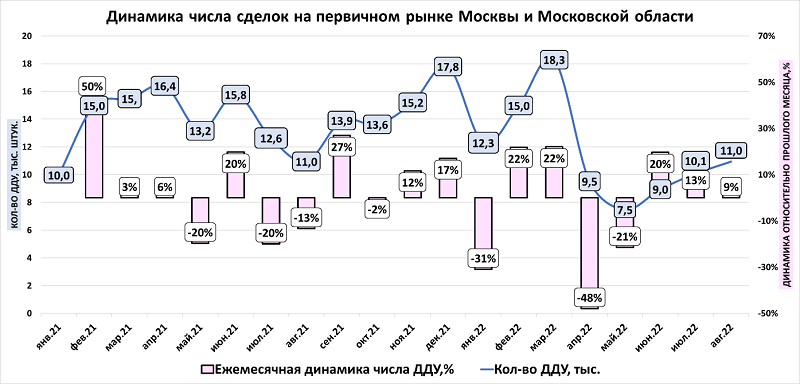

• В августе продолжается восстановление спроса: за месяц количество сделок выросло на 9%, ежемесячный прирост замедляется. Число заключенных договоров аналогично показателям годичной давности.

• Спрос смещается в Москву: третий месяц подряд более 60% сделок совершаются в столице.

• Доля ипотеки обновляет максимум: 83% ДДУ прошло в кредит. Впервые средний срок кредитования превысил 25 лет.

• После стагнации в июле и августе возобновился рост цен: средняя цена «квадрата» в Московском регионе прибавила 1,3%.

• Объем предложения увеличивается уже полгода: в августе в продаже находилось 91,1 тыс. квартир и апартаментов. Предложение, так же, как и спрос, продолжает смещаться в Москву.

• Покупатели стали чаще выбирать новостройки на этапе котлована.

• 40% выручки Московского региона сгенерировали два девелопера. Монополизация рынка усиливается. В лидерах продаж — подмосковные проекты.

Фото: www.omut.ndv.ru

Спрос сопоставим с прошлогодним

В августе спрос продолжил восстанавливаться после весеннего снижения, отмечают аналитики ЦИАН. Относительно июля прирост ДДУ в целом по Московскому региону составил 8,6% — заключено 11 тыс. сделок. Для сравнения: в июне рост относительно предыдущего месяца составлял 20%, в июле — 13%. То есть ежемесячный прирост сделок после весенних минимумов снижается. По сравнению с маем текущая активность покупателей оказалась выше в полтора раза — на 46%.

Основной причиной восстановления активности послужил, во-первых, рост доступности ипотечного кредитования (22 июля ЦБ снизил ставку на 150 б.п., до 8% годовых), что ведет к большей востребованности кредитования не только на первичном рынке по стандартным программам, но и в сегмент готового жилья, которое «обменивается» в том числе и на новостройки.

Во-вторых, застройщики активно субсидируют ипотечные ставки: согласно данным ЦБ РФ, в июле средняя ставка по выданным ипотекам на первичном рынке была ниже 4%.

В-третьих, на рынке реализуется отложенный спрос, сформированный весной 2022 года.

Источник: Циан.Аналитика

По-прежнему основная часть спроса приходится на Москву, где заключено 62% сделок. Впервые три месяца подряд доля Белокаменной превышает 60%. А в среднем по 2022 году на Москву приходится 59% ДДУ.

Для сравнения: в 2021 году доля продаж на первичном рынке столицы составила 58%, в 2020 году — 54%, 2018—2019 годах — 52%, в 2017 году большая часть сделок проходила в Подмосковье, а в столичных новостройках совершались всего 43% сделок. С тех пор интерес к Подмосковью снижается: 6 из 10 покупателей выбирают столицу.

В Москве прирост по числу сделок за месяц составил 8%, за год — на 10%. В более дешевых локациях (Новая Москва) спрос восстанавливается быстрее. В Московской области за месяц спрос вырос на 10%, однако в годовой динамике зафиксировано снижение на 13%.

Динамика числа сделок на первичном рынке Москвы и Московской области

Источник: Циан.Аналитика

Срок кредитования заемщиков московского региона впервые превысил четверть века, при этом 83% сделок совершается в кредит

Субсидирование ставок по ипотеке — главная причина роста рынка, как по количеству сделок, так и по стоимости 1 кв. м. Доля сделок в кредит третий месяц подряд обновляет новый максимум. В июне в кредит прошло 79% сделок, в июле — 81%, в августе — уже 83%.

Максимальная доля сделок в кредит зафиксирована в Московской области — 87%. В старых границах Москвы — 80%, в Новой Москве — 81%. За прошедший месяц доля выросла на 1—2 п.п., заметнее всего – в «старой» Москве (с 78%).

В годовой динамике прирост доли сделок в кредит в среднем по региону составил 19 п.п. (с 64% до 83%). Наиболее заметна данная тенденция в «старой» Москве — плюс 22 п.п. (с 58% до 80%).

Фото: www.solcredito.com

Такое резкое наращивание доли кредитования автор исследования связывают в том числе и с распространением «нулевой» ипотеки, получившей популярность с весны 2022 года.

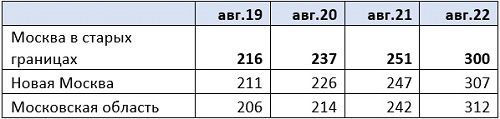

Срок ипотечного кредитования в августе впервые превысил 25 лет, причем по всем локациям. В Москве в старых границах средний срок обременения по оформленным в августе кредитам составил 300 месяцев, в Новой Москве — 310, в Московской области — 312 месяцев.

С 2019 года, когда льготной ипотеки еще не было, срок кредитования вырос на 7 лет в «старой» Москве, на 8 лет — в Новой Москве и на 9 лет — в Подмосковье.

Средний срок обременения по ипотеке на первичном рынке, месяцев

Источник: Циан.Аналитика

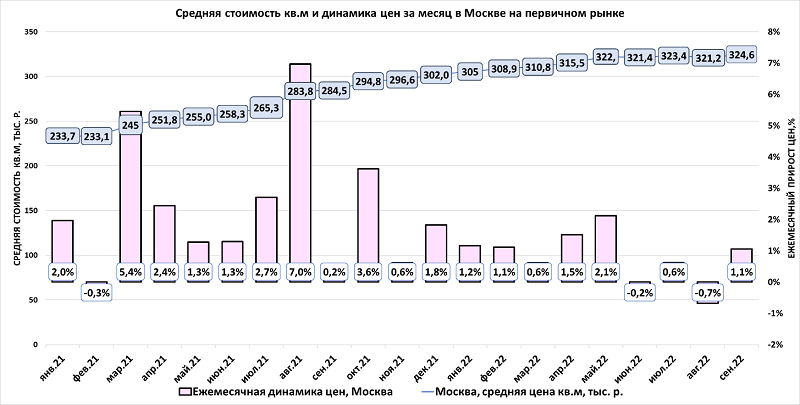

Столичные новостройки продолжили дорожать

После ценовой стагнации с оживлением рынка в августе рост цен усилился по сравнению с прошлыми месяцами, отмечают авторы исследования. В Московском регионе средняя стоимость 1 кв. м выросла в цене на 1,3%, хотя в предыдущие месяцы (с мая по июль) она менялась в пределах +-0,5%, и достигла 267,5 тыс. руб. В годовой динамике цены на первичном рынке стали выше на 18%, за два года — на 54%.

Больший рост средней стоимости в сравнении с динамикой предыдущих месяцев показывает Москва, где за август «квадрат» вырос на 1,1% (до 324,6 тыс. руб.), причем по Москве в старых границах прирост оказался выше — на 1,5%, при этом впервые цена 1 кв. м превысила отметку в 350 тыс. (до 351,1 тыс.), в Новой Москве она увеличилась на 0,3% (до 230,6 тыс.). В годовой динамике текущие цены в Москве выше на 22%, за два года — на 59%.

Фото: www.fg24.ru

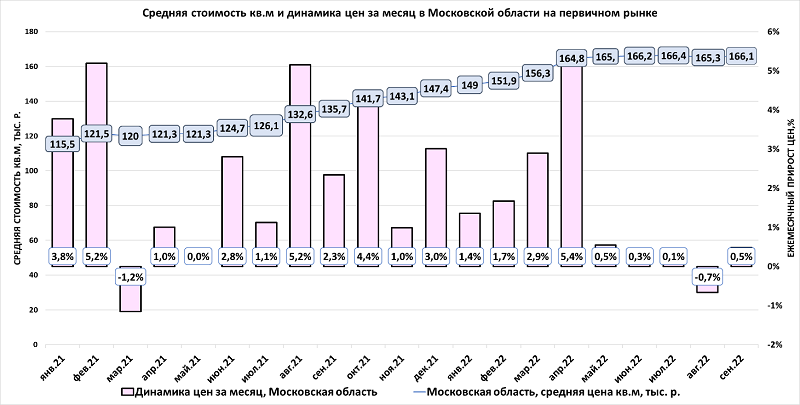

В Подмосковье стоимость продолжает стагнировать: рост за месяц составил всего 0,5% (до 166,1 тыс.). Начиная с мая рынок Подмосковья показывает околонулевую динамику. В годовой динамике цены выше на 14%, за два года стоимость выросла на 52%.

Таким образом, несмотря на рост рынка по числу сделок в полтора раза, относительно весенних минимумов, девелоперы аккуратно индексируют стоимость, поясняют аналитики ЦИАН. Росту средних цен также способствует и вымывание наиболее бюджетных лотов.

В «старой» Москве в августе средняя стоимость 1 кв. м в сделке снизилась с 350 тыс. до 339 тыс. р. за 1 кв. м. По остальным локациям (Новая Москва и Московская область) за месяц стоимость «квадрата» в сделке не изменилась.

Источник: Циан.Аналитика

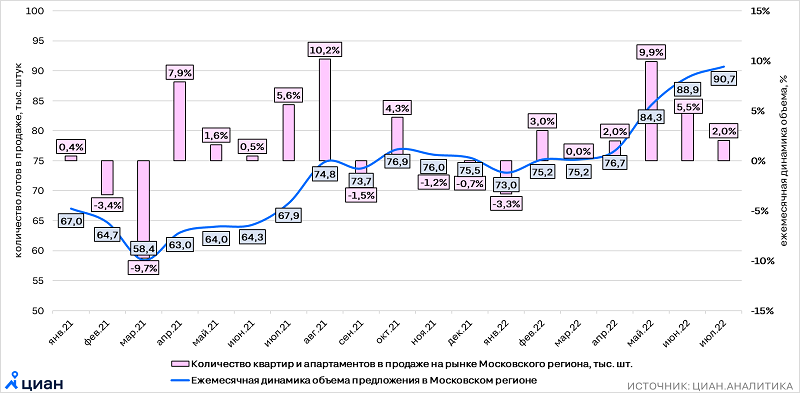

Конкуренция усиливается

Объем предложения на первичном рынке Московского региона увеличивается на протяжении последнего полугодия: в продаже на первичном рынке Московского региона находится 91,1 тыс. квартир и апартаментов. В августе число лотов в продаже увеличилось на 0,4%. Это наименьший рост за последние полгода: восстановление активности на первичном рынке замедляется за счет меньшего вывода проектов в продажу.

В августе в реализацию впервые вышли 39 корпусов площадью 600 кв. м против 51 домов площадью 880 кв. м в июле. Количество самих проектов практически то же: 7 в августе против 8 в июле.

Количество квартир и апартаментов на первичном рынке Московского региона

Источник: Циан.Аналитика

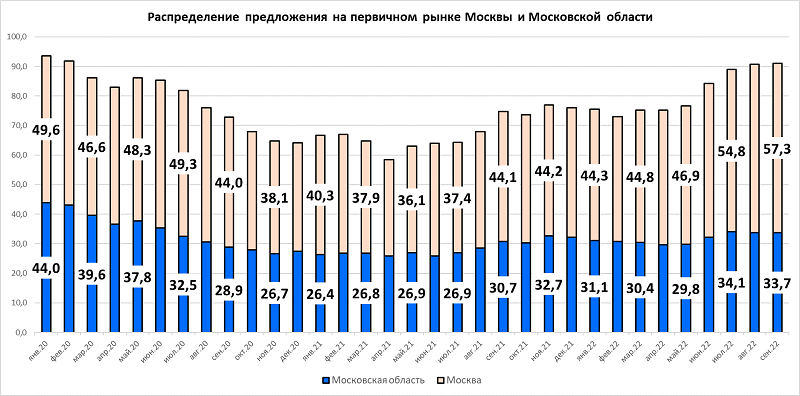

Предложение продолжает смещаться в пользу Москвы, а доля Московской области снижается. Аналогичная ситуация наблюдается и со сделками. На Москву приходится 63% всех лотов в продаже — максимум за все время. Еще в 2019 году предложение на первичном рынке Москвы и области распределилось примерно поровну, с 2020 года превалировать стала Москва за счет активной реновации промзон, большего выхода новых проектов и снижения ипотечной ставки, что позволило рассматривать не только замкадные проекты, но и приобретать недвижимость в «старой» Москве с привлечением ипотечных средств, уточняют эксперты ЦИАН.

Так, в период 2020—2022 гг. в Москве стартовали продажи 998 корпусов, в Московской области — практически в два раза меньше — 552 новых дома.

Источник: Циан.Аналитика

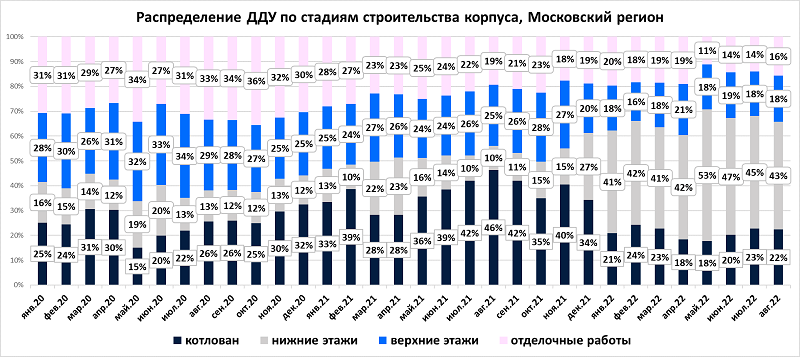

Покупатели чаще выбирают новостройки на котловане

Доля сделок на котловане и на этапе возведения нижних этажей увеличивается. Основная причина — рост девелоперской активности, а также вывод новинок рынка по цене ниже средней за счет низкой стадии готовности. На протяжении последних месяцев в среднем 68% ДДУ в строящихся домах прошло на этапе котлована или возведения нижних этажей, в предыдущие месяцы доля была ниже: в среднем — 48% в 2019—2021 годах.

Источник: Циан.Аналитика

40% выручки Московского региона сгенерировали два девелопера

В августе 2022 г. выручка девелоперов Московского региона составила 137,4 млрд руб. (на 8% больше, чем месяцем ранее). В годовой динамике прирост составил 17%, несмотря на сопоставимое количество сделок. За счет роста цен на 18% за год, выручка увеличилась на аналогичную величину. Однако часть выручки девелоперов идет банкам — в качестве компенсации недополученной прибыли за ипотеку по ставке ≈0,1%. Основная часть выручки приходится на Москву (76%).

Параллельно усиливается монополизация рынка. 40% всей выручки от продаж на первичном рынке Московского региона сгенерированы двумя крупнейшими российскими девелоперами: ПИК (27%) и ГК Самолет (13%). Для сравнения: в августе 2021 года на данные две компании приходилось порядка 32% выручки, то есть на 8% меньше.

Еще по 3,5—6% от общего объема выручки в августе 2021 года приходится на Level Group, ДОНСТРОЙ, ГК ФСК, А101, ГК ИНГРАД, ГК Гранель и MR Group, суммарно — 33%. Таким образом, 73% всей выручки от продажи новостроек формируют 9 компаний. Остальные застройщики в августе по объему выручки занимают доли в размере менее 3% на каждого.

В Москве в старых границах ПИК формирует 32% выручки, в Новой Москве 30% выручки — у А101, в Московской области лидер — ГК Самолет (37%).

«Август 2022 года обновил исторический максимум по доле ипотечных сделок, фактически сегодня покупатели ориентируются при выборе не столько на стоимость квадратного метра и цену квартиры, сколько на ежемесячный платеж по кредиту, — отмечает, комментируя данные исследования, руководитель Циан.Аналитика Алексей Попов (на фото). — Субсидирование ставок позволяет восстанавливать спрос, однако в свою очередь программы с «нулевой» ипотекой ведут к еще большему повышению стоимости за счет наценки от девелоперов к прайсу самой квартиры».

С ростом конкуренции за счет объема предложения на рынке и сниженного спроса пока нет предпосылок для существенного дальнейшего роста цен, полагает аналитик. С начала года средняя цена «квадрата» уже выросла на 9%, что в два раза меньше, чем за аналогичный период 2021 года. На фоне рекордной закредитованности населения и снижения доли покупателей с «живыми» деньгами, девелоперы не готовы повышать цены докризисными темпами, резюмирует Алексей Попов.

Другие публикации по теме:

Столичный рынок новостроек в июле: успешные продажи на фоне обновления предложения

Росреестр: продажи столичных новостроек в июле выросли на 22%

Эксперты: объем предложения на столичном рынке новостроек растет вслед за спросом

Эксперты спрогнозировали выравнивание спроса и предложения новостроек в 2022 году

Эксперты: за месяц объем продаж на российском рынке новостроек упал в два раза

Объем предложения на столичном рынке новостроек за год вырос более чем на треть