Эксперты: в 2024 году основные меры господдержки будут сохранены, но требования станут более жесткими

Рейтинговое агентство Эксперт РА подготовило прогноз банковского кредитования на текущий год. Он касается всех секторов экономики — крупного бизнеса, МСБ, ипотеки и потребительского сектора.

Авторы исследования: директора по банковским рейтингам Роман Корнев и Ксения Якушкина, управляющий директор по рейтингам кредитных институтов Руслан Коршунов и заместитель гендиректора — директор по рейтинговой деятельности Александр Сараев (на фото ниже, слева направо).

Фото: Эксперт РА

Масштабный рост кредитования в 2023 году, по мнению экспертов, произошел во многом благодаря государственной поддержке, а ее снижение в нынешнем году приведет к замедлению банковского рынка.

Комплекс мер, предпринимаемых регулятором в лице Банка России, уже вызвал падение выдач и сокращение портфеля необеспеченных кредитов физлиц в минувшем декабре.

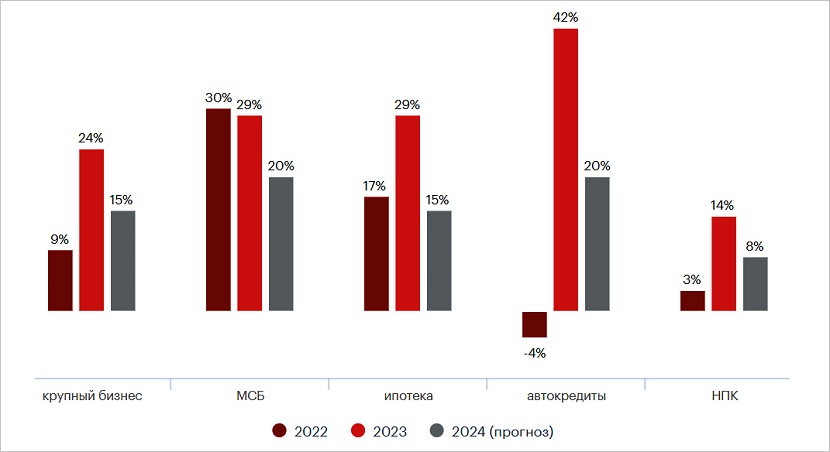

В 2024 году произойдет замедление темпов роста во всех ключевых сегментах кредитования

Источники: Банк России, расчеты и прогноз Эксперт РА

Говоря о жилищном кредитовании, эксперты отметили, что именно программы господдержки вызвали в прошлом году ипотечный бум. Суммарный объем выдач по льготной ипотеке составил 4,7 трлн руб., по рыночной — 3,1 трлн руб.

В итоге ипотечный портфель за 12 месяцев вырос на 29% (без учета секьюритизации).

В декабре первоначальный взнос по программе «Льготная ипотека» был повышен с 20% до 30%. Продление программы после 1 июля не планируется.

Кроме того, ожидаемое введение макропруденциальных лимитов (МПЛ) существенно ухудшит условия кредитования для потенциальных заемщиков с показателем долговой нагрузки (ПДН) более 80%, на долю которых сейчас приходится около половины ипотечных займов.

Ключевые макроэкономические предпосылки прогноза

Показатель |

2023 г. |

2024 г. (базовый сценарий) |

Темп прироста реального ВВП, % |

3,6 |

2,0 |

Уровень инфляции по итогам года, % |

7,4 |

5,2 |

Ключевая ставка Банка России (на конец года), % |

16,0 |

12,0 |

Среднегодовой курс RUB/USD, руб. |

84,7 |

92,0 |

Цена нефти Brent, USD/баррель (среднегодовая) |

82,5 |

77,0 |

Источник: оценка и прогноз Эксперт РА

Банки, считают специалисты, скорее всего, отреагируют на это увеличением сроков кредитования и сокращением выдач. В базовом сценарии агентства годовой прирост совокупного ипотечного портфеля будет на уровне 15%.

В то же время эксперты не исключают, что основные меры господдержки в 2024 году, пусть и с ужесточением требований, сохранятся.

Они ожидают среднегодовой курс рубля на уровне 92 руб. за доллар США. Экономика продолжит расти умеренными темпами (в реальном выражении примерно на 2% в год).

В II полугодии, по оценкам Эксперт РА, ключевая ставка должна снизиться до 12%, а инфляция по итогам года — до 5,0% — 5,5% против 7,4% в 2023-м.

Еще больше оперативных новостей рынка строительства МКД и уникальной аналитики Единого ресурса застройщиков — в нашем телеграм-канале ЕРЗ.РФ НОВОСТИ.

Присоединяйтесь к нам!

Другие публикации по теме:

Эксперты: количество заявок на ипотеку с октября прошлого года упало почти на треть

Рынок ипотеки в феврале 2024 года: версия Frank RG

Эксперты: с какими доходами можно рассчитывать на льготную ипотеку в городе с миллионным населением

Эксперты: в феврале доля Сбербанка в выдаче ипотеки опустилась ниже 50%

Эксперты: с начала года выдача ипотеки падает — и по числу кредитов, и по общей сумме

ЦБ скорректирует критерии оценки уровня кредитоспособности застройщиков, работающих с эскроу

Эксперт: выдача ипотеки в первом квартале сократилась почти на 20%