Эксперты: в июле средняя сумма выданного ипотечного кредита выросла до 4,6 млн руб.

По итогам прошедшего месяца банки предоставили 76,8 тыс. жилищных займов, что меньше на 56% показателя июня и на 55% — того же периода 2023 года. Это следует из обзора Frank RG, эксперты которого проанализировали работу крупнейших российских банков.

Фото: frankrg.com

Согласно исследованию, общий объем выдач снизился на 55% за месяц и на 47% за год — до 349,9 млрд руб. А по программам с господдержкой — на 68% и 42% соответственно, до 207 млрд руб.

Объем выданных ипотечных кредитов, млрд руб.

Источники: Frank RG, данные банков

Как отметили аналитики, это связано с завершением массовой льготной программы на новостройки и изменением условий по семейной и IT-ипотекам.

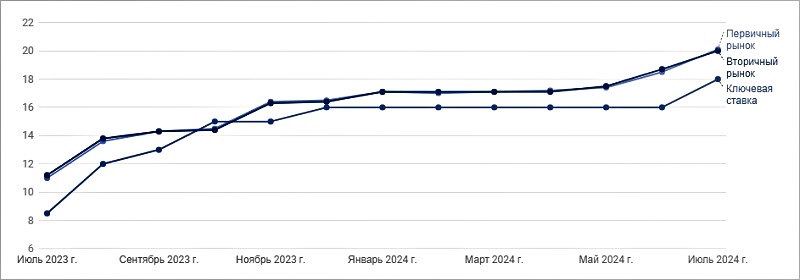

Средневзвешенные ставки по ипотечным кредитам ТОП-20 крупнейших банков, %

Источники: Frank RG, данные банков

К концу июля средневзвешенные ставки предложения по рыночным программам выросли на 1,2 п. п. — 1,6 п. п., до 19,8% — 20,2%.

Структура ипотечных кредитов в общем количестве выданных ипотечных кредитов, %

Источники: Frank RG, данные банков

Структура выданных кредитов:

• первичный рынок — 23% (-29 п. п. к июню 2024 года, -7 п. п. к июлю 2023-го);

• вторичное жилье — 52% (+27 п. п. и +3 п. п.);

• готовые дома — 15% (+8 п. п. и +3 п. п.);

• ИЖС — 5% (-9 п. п. и -1 п. п.).

Динамика количества выданных ипотечных кредитов и среднего чека, тыс. шт. и млн руб.

Источники: Frank RG, данные банков

Средний размер выданного в июле жилищного займа за месяц прибавил 3% и достиг максимального значения 4,6 млн руб. Больше всего средний чек вырос по семейной (до 6,5 млн руб., +24%) и IT-ипотекам (до 10,9 млн руб., +18%).

Структура портфеля ипотечных кредитов крупнейших банков на 01.08.2024, %

Источники: Frank RG, данные банков

К августу объем ипотечного портфеля (с учетом секьюритизации) составил, по информации специалистов, 20,6 трлн руб. (+24% за год).

Долю госпрограмм в структуре портфеля на 01.08.2024 они оценили в 45%.

Фото предоставлено пресс-службой Эксперт РА

Увеличение среднего размера выданных кредитов — следствие закрытия или изменения условий льготных ипотечных программ, пояснил управляющий директор по валидации рейтингового агентства Эксперт РА Юрий Беликов (на фото).

При этом июньские и июльские показатели, считает он, были рассчитаны по выборкам разного объема, что делает их слабо сопоставимыми.

Фото: Промсвязьбанк

По мнению управляющего по анализу банковского и финансового рынков ПСБ Дмитрия Грицкевича (на фото), рост средней суммы жилищного займа могло спровоцировать увеличение доли рыночной ипотеки, где нет жестких ограничений по размеру первоначального взноса.

Фото: IRN.RU

Руководитель аналитического центра IRN.RU Олег Репченко (на фото) напомнил, что в июльскую статистику вошли данные по семейной и IT- ипотекам, договоры по которым были заключены еще в июне на волне ажиотажа перед окончанием льготной ипотеки.

«Люди тогда спешили взять кредит на старых условиях и не экономили, опасаясь, что потом квартиру вообще не удастся купить», — пояснил эксперт.

Еще больше оперативных новостей рынка строительства МКД и уникальной аналитики Единого ресурса застройщиков — в нашем телеграм-канале ЕРЗ.РФ НОВОСТИ.

Присоединяйтесь к нам!

Другие публикации по теме:

Эксперты: говорить об ипотечной зиме сейчас рано

Эксперты: выдача ипотеки на частные дома обвалилась сильнее, чем на новостройки

Эксперт: в июле отставание рынка ипотеки от показателей прошлого года вновь ускорилось

ДОМ.РФ: ставка по ипотеке на новостройки в России достигла рекордного уровня

Эксперты: в июле доля льготной ипотеки снизилась до 34%

Эксперты: после отмены льготной ипотеки доля вторичного рынка выросла с 31% до 70%

Эксперты: после отмены господдержки и корректировки льгот по ипотеке рынок рухнул на 55%

Эксперты: после перезапуска программы число заявок на «Семейную ипотеку» снизилось на 22%

Эксперты о продлении льготной IT-ипотеки и ожидаемых результатах