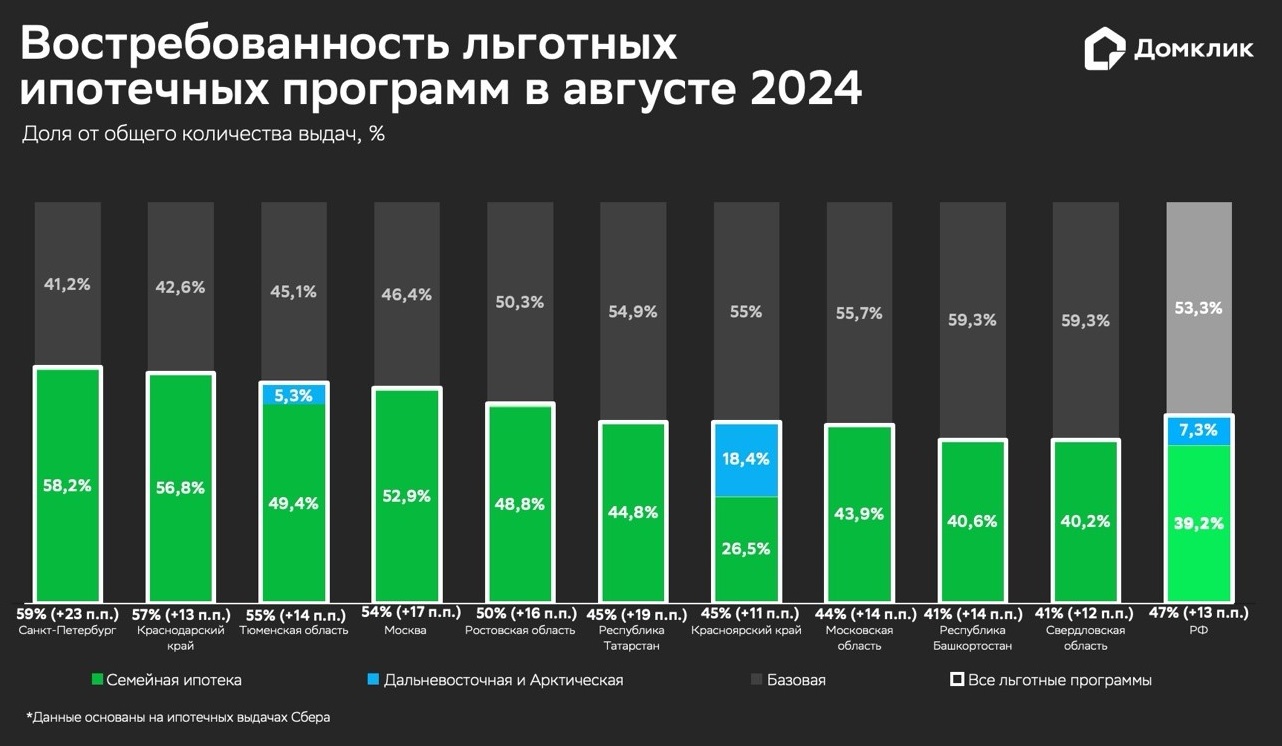

Эксперты: в крупнейших регионах доля льготной ипотеки остается выше 50%

Аналитики Домклик исследовали востребованность различных льготных программ после завершения массовой ипотеки с господдержкой под 8% и корректировки условий «Семейной ипотеки». Приводятся данные за август в целом по стране и по регионам, лидирующим по количеству сделок.

Согласно данным Домклик, в августе количество выдач по льготным программам на 47% превысило июльский результат и составило порядка 24,5 тыс. Этот показатель также выше значений начала текущего года: в первом квартале в среднем в месяц выдавалось 19 тыс. — 21 тыс. льготных ипотечных кредитов.

Также отмечается увеличение доли льготной ипотеки в общем количестве выдач (47% против 34% месяцем ранее).

Этот показатель ниже результатов мая (63%) и июня (76%) — последних месяцев действия «Господдержки» и прежних условий «Семейной ипотеки», но не отстает от уровня первого квартала текущего года (38% — 48%) и заметно выше значений первого полугодия прошлого года (30% — 38%).

Фото: © Raev Denis / Фотобанк Лори

Несмотря на существенную корректировку круга заемщиков по программе «Семейная ипотека», августовское количество сделок превысило результат июля почти в 2 раза, до 20,6 тыс., а доля выдач возросла на 17,7 п. п., до 39,2%.

Текущий уровень спроса, по данным аналитиков, соответствует показателям первого полугодия 2023 года (около 18 тыс.).

Самая большая доля выдач «Семейной ипотеки» (63%) в общем количестве зафиксирована в Республике Адыгея. Здесь «Семейная ипотека» осталась доступной семьям с двумя несовершеннолетними детьми старше 6 лет.

Второе и третье места по востребованности программы заняли Калининградская область (61%) и Санкт-Петербург (58%). В Москве и Краснодарском крае спрос также выше общероссийского уровня.

Фото: mcx.gov.ru

Результаты исследования показали существенное сокращение спроса на строительство домов по программе. Если в первые шесть месяцев доля ИЖС в общем количестве выдач по «Семейной ипотеке» составляла 23%, то в августе — 4,2%.

Такое снижение спроса наблюдается практически во всех регионах страны, но заметнее всего оно в республиках Башкортостан (с 43% в первом полугодии до 7% в августе) и Татарстан (с 42% до 6%).

Аналитики видят причину этого в одном из нововведений в условиях «Семейной ипотеки»: оформление льготного кредита на строительство дома возможно при использовании счетов эскроу.

Фото: © Сергей Цепек / Фотобанк Лори

На фоне повышения интереса к обновленной «Семейной ипотеке» относительные показатели спроса «Дальневосточной и Арктической ипотеки» незначительно снизились: доля программы в общем количестве выдач составляет 7,3% (-0,3 п. п. к июлю). Однако количество выдач (3,8 тыс.) превысило ожидаемые значения, что означает укрепление спроса на программу.

Наибольшая доля сделок по программе от общего количества выдач отмечается в регионах Дальневосточного федерального округа: Республике Бурятия — 74%, Республике Саха (Якутия) — 71%. В тройку лидеров также вошла Архангельская область (70%).

Фото ©Elnur/Фотобанк Лори

По данным за август, на долю других льготных ипотечных программ: оставшиеся сделки по программе «Господдержка», Ипотека для IT, Региональная ипотека, — пришлось около 0,3% всех выдач Сбера.

Однако следует учесть, что по ипотеке для IT-специалистов выдачи были возобновлены лишь в последнюю декаду августа, поэтому в сентябре показатели спроса на программу должны выйти на новый уровень.

Фото: domclick.ru

Директор дивизиона Домклик Сбербанка Алексей Лейпи (на фото) отметил, что наиболее заметное снижение спроса на ипотеку с господдержкой пришлось на первые недели июля. Дело в том, что на протяжении последних двух месяцев ипотечный рынок находится в активной стадии трансформации под влиянием новых условий льготных программ.

«Однако с тех пор недельные показатели демонстрируют положительную динамику, — подчеркнул топ-менеджер и добавил: — В августе тенденция медленного роста сохранилась. А это значит, что волнение клиентов постепенно стихает, и в скором времени мы, вероятнее всего, увидим некую стабилизацию рынка».

Еще больше оперативных новостей рынка строительства МКД и уникальной аналитики Единого ресурса застройщиков — в нашем телеграм-канале ЕРЗ.РФ НОВОСТИ.

Присоединяйтесь к нам!

Другие публикации по теме:

Эксперт: в нынешнем году ипотеку на новостройки бросало то вверх, то вниз

Эксперты назвали банки, которые в сентябре выдают кредиты с господдержкой

Кирилл Царев (Сбербанк): спрос на кредиты остается на стабильно высоком уровне

Сбербанк увеличил лимиты по «Семейной ипотеке» и «Ипотеке для IT» по программе ИЖС

Эксперты: доля выдач по «Дальневосточной и арктической ипотеке» выросла до 7,6%