Эксперты: в мае Сбер установил новый рекорд по выдаче ипотечных кредитов на рынке новостроек

Аналитики Домклик опубликовали очередное исследование ключевых изменений на российском рынке недвижимости за прошедший месяц, в котором рассмотрели структуру выданных ипотечных кредитов и их распределение между рынками новостроек, готового жилья и ИЖС.

Фото: © Анна Зеленская / Фотобанк Лори

Как подсчитали аналитики, в мае 2024 года Сбер выдал 77,1 тыс. кредитов на сумму 286,9 млрд руб., и это самые высокие показатели в 2024 году. С апреля параметры увеличились на 34% и 48% соответственно, причем во всех основных сегментах рынка недвижимости (новостройки, готовое жилье, индивидуальное жилищное строительство). Но структура выданных кредитов существенно изменилась.

Количество сделок с новостройками достигло 30,4 тыс. (в 2 раза больше, чем в апреле, и в 4,4 раза — чем в марте). Показатель оказался выше значений марта — июня 2023 года (25—27 тыс. шт.).

В общем количестве ипотечных кредитов доля выдач на новостройки составила 39,4% (+12,2 п. п. к апрелю) и приблизилась к рекорду, зафиксированному в декабре 2023-го (39,7%).

Причину существенного роста спроса на кредитование новостроек аналитики Домклик объяснили приближающимся завершением льготной программы с господдержкой 1 июля.

По их мнению, востребованность новостроек выросла также на фоне дискуссий в СМИ вокруг изменения условий по «Семейной ипотеке» с 1 июля: повышение ставки с 6% до 12% для заемщиков с детьми старше 6 лет.

Географически доля первичного рынка выросла во всех крупнейших регионах. В лидерах Воронежская (+18,5 п. п.) и Ростовская (+17,5 п. п.) области и Республика Татарстан (+16,1 п. п.). В Москве и Санкт-Петербурге зафиксировано прибавление 15,1 п. п. и 12,6 п. п. соответственно.

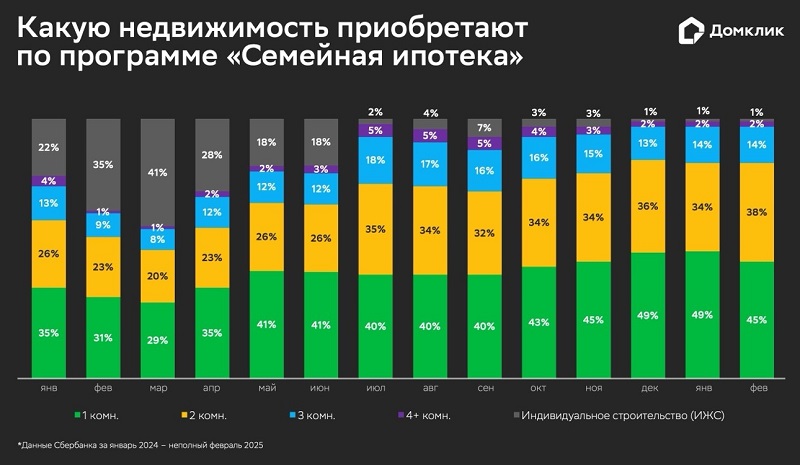

На фоне введения запрета на строительство студий и квартир площадью менее 28 кв. м аналитики ожидают увеличение спроса на малогабаритное жилье. В последние годы, по данным Домклик, такие квартиры были очень популярны: в 2023 году доля студий и однокомнатных квартир в общем количестве сделок была на уровне 50%.

Директор дивизиона Домклик Сбербанка Алексей Лейпи (на фото ниже) поделился данными по Москве.

«Второй месяц подряд Москва лидирует среди регионов по доле первичного рынка в общем количестве выданных кредитов, — отметил топ-менеджер и уточнил: — Если в апреле показатель превышал 47%, то в мае он уже составил 62,5%. Мы объясняем столь высокий темп роста в столице скорым завершением программы "Господдержка" и изменением условий "Семейной ипотеки"».

Фото: domclick.ru

На вторичном рынке количество выданных кредитов в Сбере увеличилось до 31,9 тыс. шт. (+11,3% с апреля), но это меньше среднего значения 2023 года (68 тыс.). В мае доля кредитов на вторичном рынке от общего количества ипотечных выдач потеряла 8,5 п. п., до 41,4% — это тоже рекорд, но со знаком «минус», за всю историю наблюдений.

Больше всего ипотечных кредитов на «вторичку», по данным экспертов, выдано в субъектах РФ с недостаточно развитым рынком новостроек: в Чеченской Республике (97,7%), Магаданской области (66,7%), Республике Коми (62,9%), — а также в регионах, где платеж по ипотеке на вторичном рынке выгоднее, чем на первичном, например в Архангельской области (63,9%).

Фото: © Николай Винокуров / Фотобанк Лори

Рынок индивидуального строительства в мае также продемонстрировал самое высокое значение количества выданных кредитов в 2024 году — 13,3 тыс. (+14% с апреля). Уровень спроса не опускается ниже 10 тыс. шт. уже третий месяц подряд, подсчитали в Сбере.

Ключевые факторы роста, помимо сезонности, те же: завершение «Господдержки» и изменение условий по «Семейной ипотеке». В мае показатель выдач по этим программам от общего количества выданных ипотек на рынке ИЖС составил 94,4%.

Несмотря на снижение доли выдач на индивидуальное жилищное строительство до 17,3% (-3 п. п.), она остается выше показателей 2023 года (11,6%).

Наибольшая доля выдач ипотеки на ИЖС отмечена в республиках Тыва (44,7%), Адыгея (37,4%) и Хакасия (32,4%).

Еще больше оперативных новостей рынка строительства МКД и уникальной аналитики Единого ресурса застройщиков — в нашем телеграм-канале ЕРЗ.РФ НОВОСТИ.

Присоединяйтесь к нам!

Другие публикации по теме:

Эксперты: в Москве выросло число сделок с новостройками

Эксперты: по итогам мая выдачи ипотеки выросли на 17,7%

Эксперты: в мае спрос на льготную ипотеку вырос, а выдача снизилась

Эксперт: выдача ипотеки на вторичное жилье продолжает падать, в сегменте новостроек изменений нет

Эксперты определили основные изменения на рынке ИЖС в 2024 году

Количество ипотечных сделок с новостройками за месяц выросло на 82% (графики)

Эксперты: спрос на ипотеку на ИЖС и на новостройки почти сравнялись

Эксперты: Сбер вернул себе лидерство на рынке ипотечного кредитования

В ближайший месяц эксперты ждут рост спроса на новостройки, затем — на вторичное жилье

Эксперты: доля жилищных кредитов на новостройки в апреле снизилась, а на ИЖС — выросла