Эксперты: в нынешних условиях повышение или сохранение ключевой ставки ЦБ не имеет существенного значения для рынка недвижимости

Как сообщал портал ЕРЗ.РФ, совет директоров Банка России принял решение сохранить ключевую ставку на уровне 21% годовых. Российские СМИ опросили специалистов, что ожидает рынок жилищного строительства в следующем году.

Фото: © Овчинникова Ирина / Фотобанк Лори

Девелоперы, риэлторы и консультанты в своих ответах РИА Недвижимость, Интерфакс и РБК отметили, что сохранение ключевой ставки ЦБ недостаточно для того, чтобы в отрасли произошли позитивные изменения и застройщики смогли наращивать вывод новых проектов.

Фото: NF Group

Наталья САЗОНОВА (на фото), управляющий директор NF Dom (входит в компанию NF Group):

— При высокой ключевой ставке ЦБ, с одной стороны, сокращаются продажи из-за недоступной ипотеки, что замедляет наполнение счетов эскроу.

С другой — приостанавливается запуск новых объектов. Это становится экономически невыгодным, поскольку процентная нагрузка на компании растет, и особенно она ощутима на начальном этапе реализации проекта.

Так что в среднесрочной перспективе возможно возникновение дефицита новостроек.

Фото предоставлено пресс-службой А101

Рустам АЗИЗОВ (на фото), директор по ипотечным продажам и внедрению финансовых инструментов ГК А101:

— В нынешних условиях повышение или сохранение ключевой ставки ЦБ не имеет существенной разницы для рынка недвижимости.

Спрос на новостройки все равно будет сокращаться, и меры по его стимулированию со стороны девелоперов могут лишь привести к снижению средней стоимости 1 кв. м в пределах 10%.

Фото: rbi.ru

Алексей ЕФРЕМОВ (на фото), вице-президент по финансам и экономике Группы RBI:

— Высокая ключевая ставка ЦБ влияет на стоимость бридж-кредитов и проектного финансирования. В совокупности со снижающимся спросом на первичном рынке это подталкивает девелоперов притормаживать вывод на рынок новых проектов.

Фото: cian.ru

Алексей ПОПОВ (на фото), руководитель Циан.Аналитики:

— По итогам второй половины 2024 года выход в продажу новых ЖК в Москве и Подмосковье упал на 30%, а в большинстве региональных центров — на 35% — 40%.

Это связано с коррекцией инвестпрограмм застройщиков и более жесткой оценкой документации на объекты в банках.

Тенденции сохранятся и в 2025-м. В большинстве локаций новых проектов в I полугодии будет на 40% — 50% меньше, чем выходило в период с середины 2022-го по середину 2024-го.

Фото: пресс-служба ГК Самолет

Дмитрий ВОЛКОВ (на фото), управляющий партнер агентства Самолет плюс:

— Проекты на рынок девелоперы начнут выводить точечно, и общие объемы нового предложения в России могут снизиться раза в два.

В некоторых регионах может вообще не начаться новых строек. В Москве и Санкт-Петербурге спад будет менее заметным, но избежать его не удастся.

Реальное сокращение предложения мы, скорее всего, увидим к концу следующего года. А в 2026-м, 2027-м из-за инертности рынка не исключена ситуация, что оно будет очень низким, и это может привести к новому витку роста цен.

Фото: mgsu.ru

Кирилл КУЛАКОВ (на фото), президент СРО «Региональная ассоциация оценщиков» (СРО РАО), профессор НИУ МГСУ:

— Рынок первичной недвижимости ощутил на себе перемены еще после завершения льготной ипотечной программы, и застройщики к этому были более или менее готовы.

Некоторые из них начали предлагать другие меры поддержки для покупателей — например, всем известные рассрочки.

Теперь задача девелоперов — продать уже построенное, расплатиться с банками и принимать решения исходя из сегодняшних реалий.

Фото: digniori.ru

Арсений ДРОЖАЛИН (на фото), основатель и CEO строительной компании Digniori Arts:

— Если регулятор продолжит ужесточать денежно-кредитную политику, то мы будем наблюдать все большее замедление строительного рынка. И это не в интересах ни строителей, ни ЦБ.

Сегодня девелоперы оказались в непростой ситуации. Ипотека простому обывателю практически недоступна. Исключение составляют определенные льготные категории заемщиков, которых не так много.

Что будет дальше? Правительство продолжит разрабатывать программы для восстановления спроса на жилье.

А застройщики будут перенимать опыт Советского Союза в виде кооперативов и коллективных инвестиций и однозначно разрабатывать и внедрять альтернативные способы кредитования.

Безусловно, ограничительные меры — это временно. Рано или поздно все вернется на привычный, комфортный уровень, но вряд ли ранее 2026-го.

Фото: blog.domclick.ru

Екатерина ЧУРЮКИНА (на фото), руководитель управления прямых продаж ГК ФСК:

— Ключевая ставка ЦБ до 7,5% — 8,5% может снизиться лишь к 2027 году.

Фото: lp.etagi.com

Сергей ЗАЙЦЕВ (на фото), директор по продажам федеральной компании «Этажи»:

— Рыночная ипотека уже и так практически недоступна, поэтому в дальнейшем повышении ключевой ставки ЦБ смысла нет. Проблемных заемщиков банки сегодня просто отсекают на этапе согласования.

С другой стороны, то, что она не изменилась, — хороший знак для рынка недвижимости, но, чтобы это стало импульсом для спроса, необходимо ее оставить на таком уровне и на следующем заседании совета директоров Банка России.

Фото: fa.ru

Александр ЦЫГАНОВ (на фото), завкафедрой ипотечного кредитования Финансового университета при Правительстве РФ:

— Можно ожидать формального сохранения уже действующих ставок, но активнее будет применяться индивидуальный подход при оценке кредитных рисков и первого взноса.

Фото: finam.ru

Игорь ДОДОНОВ (на фото), аналитик ФГ «Финам»:

— Банки пока займут выжидательную позицию до прояснения дальнейших планов ЦБ в области монетарной политики. Соответственно, каких-то значимых изменений ипотечных ставок в ближайшие несколько недель я бы не ожидал.

Фото предоставлено пресс-службой компании Ricci

Екатерина ЛОМТЕВА (на фото), генеральный директор Ricci | Жилая недвижимость:

— Из-за жесткого скоринга корректировка ставок в индивидуальном порядке возможна. Например, клиент, который вчера мог взять ипотеку по нижней планке, теперь получит одобрение по верхней, даже если официально банки не заявляют об изменения условий кредитования.

Январь — традиционно тяжелый месяц, поэтому больших выдач не будет. Более принципиально то, какое решение ЦБ примет в феврале, поскольку это месяц начала бизнес-активности.

Фото: t.me/acraratingagency

Ирина НОСОВА (на фото), старший директор группы рейтингов финансовых институтов АКРА:

— Решение регулятора не окажет существенного влияния на спрос. Как и в конце этого года, в 2025-м его поддержат льготные программы.

Рыночная ипотека не перестанет существовать, но население будет брать кредиты под продажу имеющихся активов и на короткий срок.

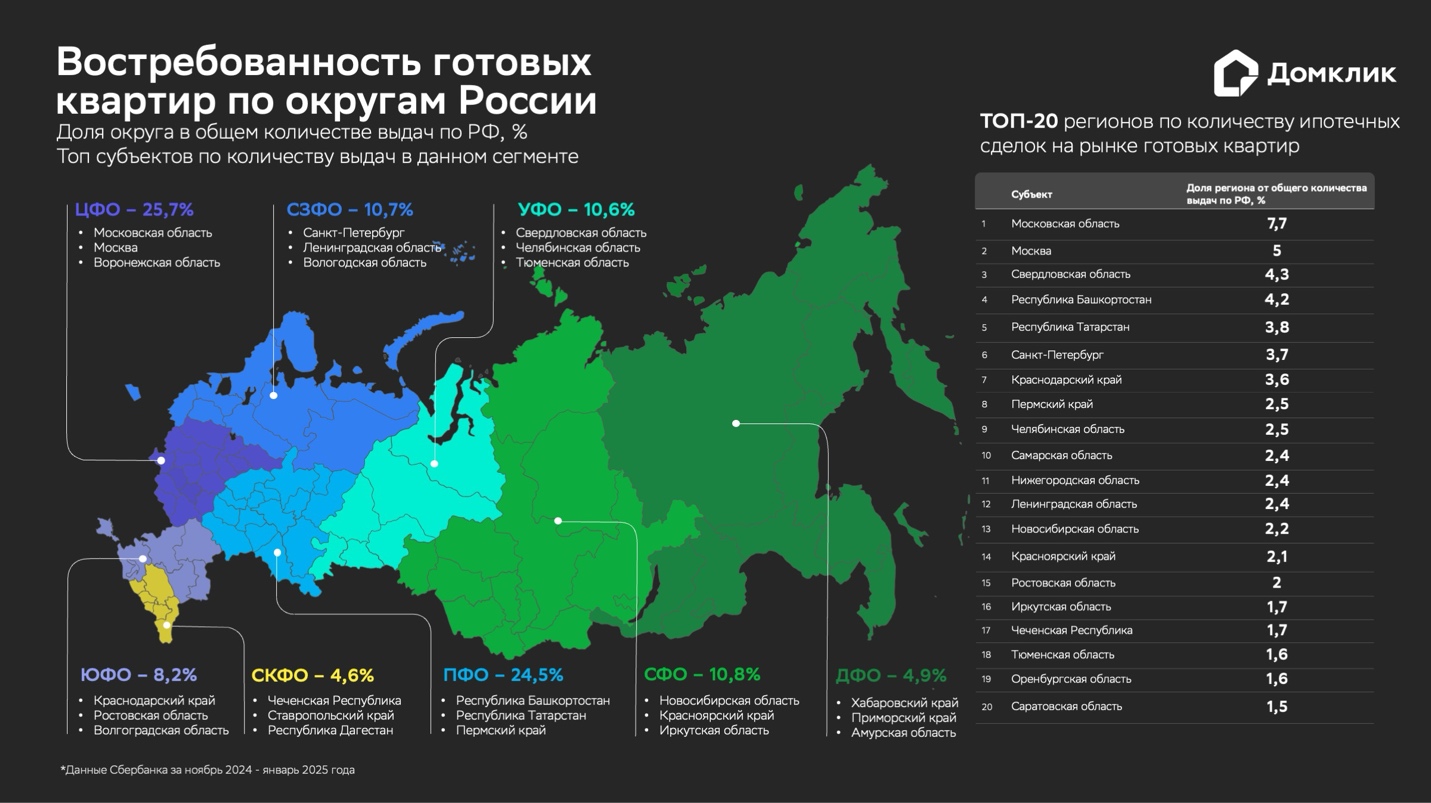

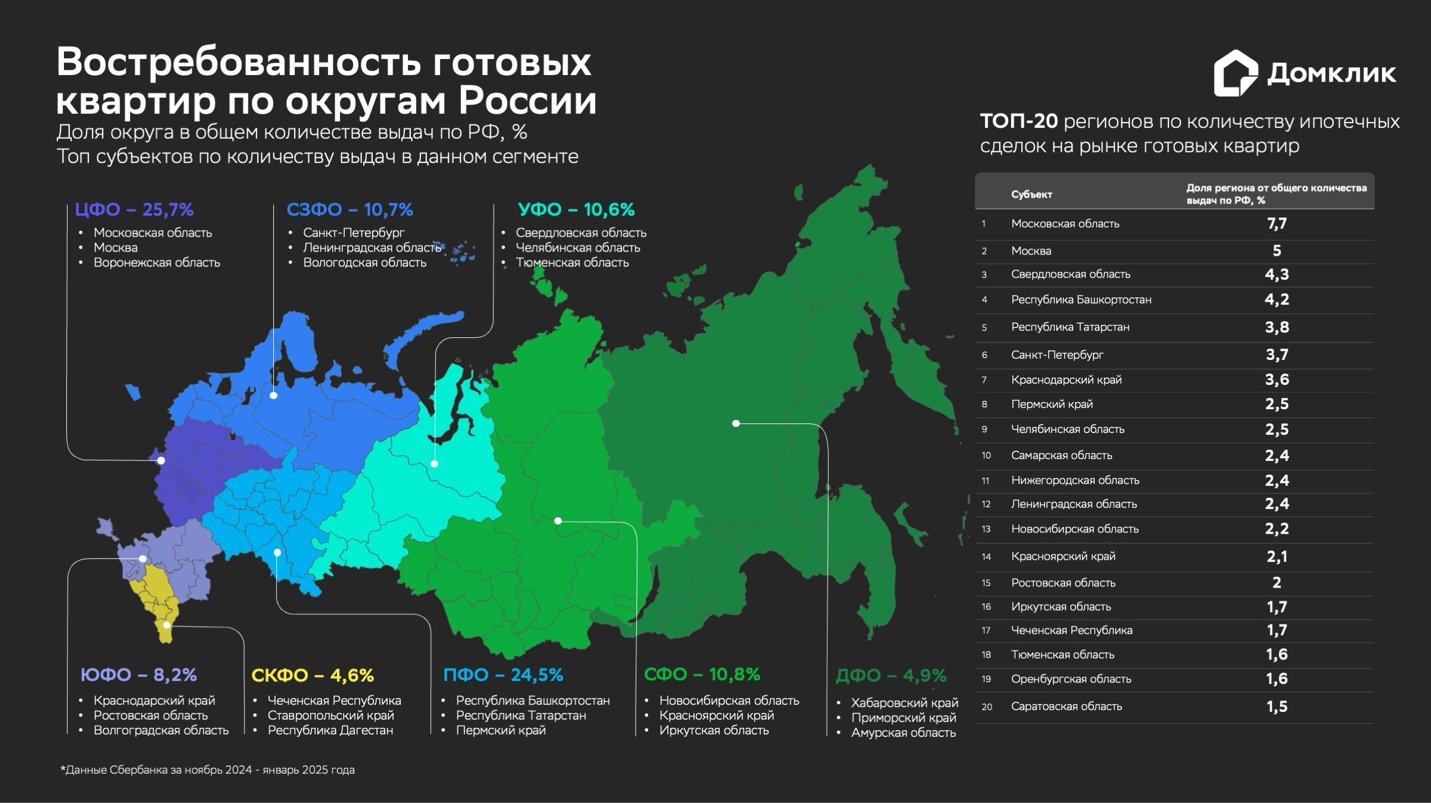

Фото: domclick.ru

Алексей ЛЕЙПИ (на фото), директор дивизиона Домклик Сбера:

— Выдача ипотеки по итогам 2024-го сократится почти на 36%, до 5 трлн руб. В следующем году падение продолжится — примерно на 14%, до 4,3 трлн руб. Это фактически уровень 2020-го, когда было 4,5 трлн руб.

Еще больше оперативных новостей рынка строительства МКД и уникальной аналитики Единого ресурса застройщиков — в нашем телеграм-канале ЕРЗ.РФ НОВОСТИ.

Присоединяйтесь к нам!

Другие публикации по теме:

ЦБ неожиданно оставил ключевую ставку на уровне 21% годовых (графики)

Эксперты: повышение ключевой ставки ЦБ в декабре будет финальным

ЦБ поднял ключевую ставку до рекордных 21% годовых (графики)

ЦБ допускает возможное повышение ключевой ставки на ближайшем заседании

Эксперты: что будет с экономикой и строительством при ключевой ставке ЦБ в 19%

ЦБ повысил ключевую ставку до 19% годовых (графики)

Эксперты: из-за высокой ключевой ставки ЦБ экономика замедлится, но инфляция стабилизируется

Эксперты: повышение ключевой ставки ЦБ снизит спрос на ипотеку в пределах от 30% до 50%