Эксперты ВШЭ: падение спроса на строительные услуги отразилось на сокращении темпов роста жилищного строительства

К таким выводам пришли специалисты Центра конъюнктурных исследований Института статистических исследований и экономики знаний Национального исследовательского университета «Высшая школа экономики» (ЦКИ ИСИЭЗ НИУ ВШЭ), любезно предоставившие порталу ЕРЗ.РФ очередной информационно-аналитический материал о состоянии делового климата в строительстве в III квартале 2020 г. и ожиданиях предпринимателей на IV квартал.

Фото: www.юкщит.рф

Ключевые отраслевые тенденции

✓ Слабый, практически невыраженный процесс восстановления темпов деловой активности, утраченных в течение II квартала ― яркой фазы пандемического шока: уровень погруженности отрасли в кризисную динамику сохранил критическую глубину;

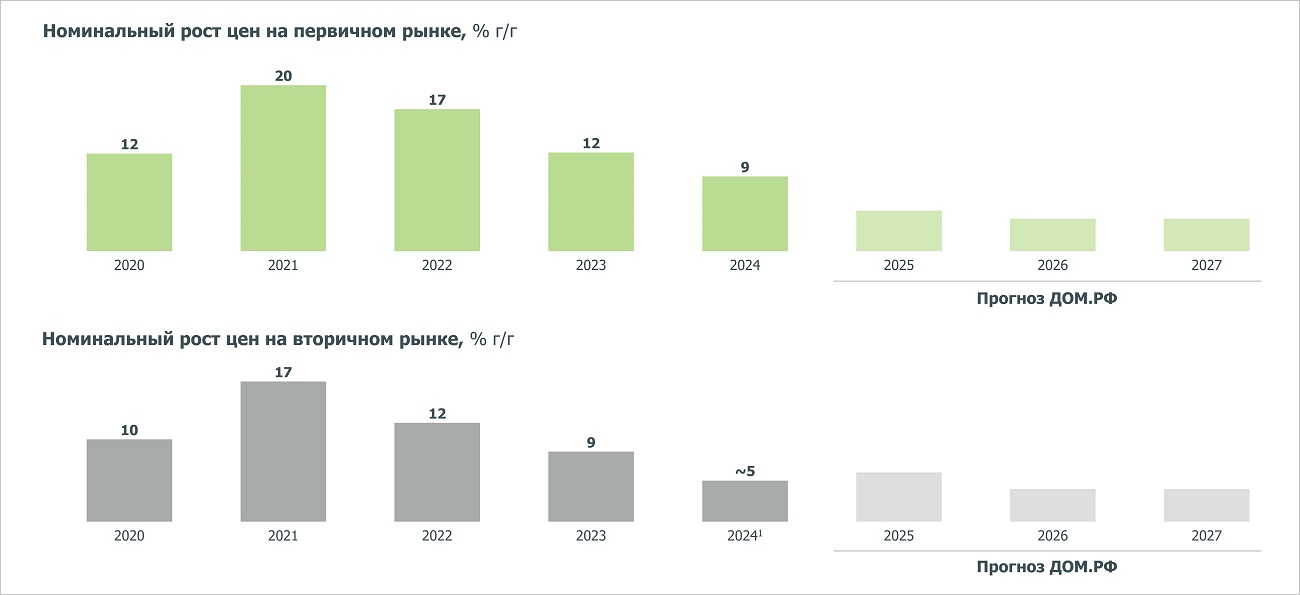

✓ Главный композитный индикатор исследования ИПУ — Индекс предпринимательской уверенности (в строительстве рассчитывается как среднее арифметическое значение балансов оценок, уровня портфеля заказов и ожидаемых изменений численности занятых) составил (-23%), компенсировав антирекордное падение предшествующего квартала только на 1 п.п.;

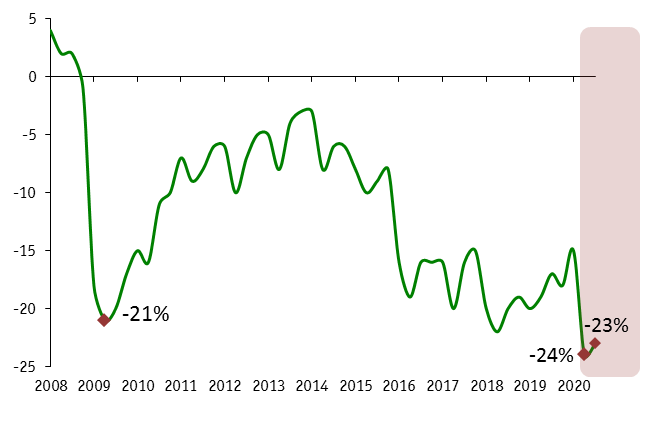

✓ Несущественный спад негативного напряжения в отрасли: ИРУ — Индекс рискоустойчивости (показывает устойчивость организаций к рискам и негативным вызовам конъюнктуры) сохранился в негативной области, составив 100,4% против 100,6% кварталом ранее;

✓ Фокусировка результативных значений большинства ключевых производственных и финансово-экономических показателей деятельности в области экстремальных минимумов;

✓ По-прежнему достаточно консервативные, но с явно пониженной кризисной составляющей, краткосрочные прогнозные оценки: уменьшение доли негативно настроенных респондентов относительно финальных тенденций 2020 г. в динамике заключенных договоров, физического объема работ и экономической ситуации.

Фото предоставлено компанией Брусника

Обобщенные сезонно-сглаженные результаты конъюнктурного обследования состояния делового климата подрядных организаций России за III квартал позволяют констатировать сохранение неблагоприятного состояния делового климата, сопровождаемое крайне низкой восстановительной активностью, делают вывод эксперты ВШЭ.

На фоне слабого нивелирования кризисных тенденций II квартала и практически невыраженного оживления производственной составляющей, ожидаемого результативного сближения с утраченным «докоронавирусным уровнем» не произошло. Несмотря на общее ослабление первичных дестабилизирующих пандемических эффектов, строительная отрасль продолжила находиться в повышенном стрессе и не смогла выйти за рамки кризисного сценария развития.

Низкую волатильность текущей фазы делового цикла отражает обновленная динамика ИПУ, который сохранил «пандемическую глубину» и скорректировался относительно II квартала только на 1 п.п. до (-23%) (Рис.1).

Рис.1. Динамика ИПУ в строительстве (%)

Источник: Центр конъюнктурных исследований ИСИЭЗ НИУ ВШЭ, Росстат

Уровень индикатора был обусловлен в первую очередь вновь ухудшившимися оценками показателя, характеризующего фактическое состояние портфеля заказов.

Высокая инерционность совокупных негативных пандемических эффектов и слабый потенциал строительной отрасли для их оперативной нейтрализации обусловили в III квартале повышенный уровень стрессового напряжения.

Недостаточная сопротивляемость отрасли к все еще действующим деструктивным факторам и последствиям форс-мажорных обстоятельств определила сохранение строительства в области низкого уровня рискоустойчивости. Индекс ИРУ, несмотря на потерю 0,2 п.п. в III квартале, продолжил фиксироваться в неблагоприятной зоне на отметке 100,4%.

Рис.2. Динамика Индекса рискоустойчивости

Источник: Центр конъюнктурных исследований ИСИЭЗ НИУ ВШЭ, Росстат

В целом, по всем ключевым производственным и финансово-экономическим показателям строительной отрасли обновленные значения остались максимально приближены к экстремальным минимумам предшествующего квартала.

В частности, только на 1 п.п. до 44% в III квартале снизилась доля предпринимателей, оценивших состояние портфеля заказов своих организаций «ниже нормального уровня».

Аналогичная динамика изменений прослеживалась и по показателю число заключенных договоров, уменьшение которых констатировали 29% респондентов, что для отрасли является критическим значением (30% во II квартале).

Сохранилась высокая интенсивность сокращения физического объема работ, которая охватывала треть строительных фирм.

Дестабилизация производственной активности сохранила развернувшуюся во II квартале высокую интенсивность сокращения численности занятых, продолжившуюся в 27% организациях.

Рис.3. Динамика оценок физического объема работ, числа заключенных договоров, а также доли компаний, с портфелем заказов «ниже нормального уровня»

Источник: Центр конъюнктурных исследований ИСИЭЗ НИУ ВШЭ, Росстат

К числу позитивных тенденций в совокупных оценках производственной и финансово-экономической деятельности строительных организаций следует отнести некоторое нивелирование кризисных деловых настроений в динамике большинства прогнозных краткосрочных оценок. Однако финальный сценарий отраслевого развития 2020 г. не предполагает возращение к допандемическому уровню и перенесу данного маневра на последующий год, резюмируют эксперты ВШЭ.

Фото: www.realty.interfax.ru

«Главной проблемой отрасли во время пандемической атаки и возникшей в этот период беспрецедентной экономической и санитарной неопределенности стало резкое падение спроса на услуги строительной деятельности, — отметил, комментируя результаты исследования, директор Центра конъюнктурных исследований ИСИЭЗ НИУ ВШЭ Георгий Остапкович (на фото). — За падением спроса всегда и в любых отраслях наступает падение объемов производства и услуг, сокращается общий уровень загрузки мощностей и наступает ухудшение финансовой ситуации. За всеми этими перестроениями, в целях оптимизации издержек и выпадающих доходов предприниматели в первую очередь начинают сокращать численность занятых и фонд оплаты труда на своих предприятиях.

Падение спроса на строительные услуги уже статистически отразилось на сокращении темпов роста жилищного строительства. По последним данным Росстата объемы ввода жилых домов за январь-август 2020 года сократились почти на 10% по сравнению с соответствующим периодом прошлого года, а это более 4 млн кв. м непостроенной и, соответственно, непроданной за этот период общей площади жилых помещений.

Фото: www.novosti-bankov.ru

Общая динамика объёмов работ, выполненных по виду деятельности «Строительство», в целом в денежном выражении пока не показывает серьёзного спада (январь-август — 99,5%) в силу специфики производственного и финансового цикла строительных работ. Сегодня пока выполняются заказы по договорам, подписанным ещё в допандемический период. Однако в дальнейшем, в связи с возможным сокращением новых заказов, особенно в производственном строительстве, ситуация скорее всего ухудшится.

Падение спроса на строительные услуги происходит за счёт ухудшения экономических позиций у трёх основных инвесторов строительной деятельности — государства (бюджета), корпоративного сектора и населения. Не вызывает сомнения, что государственные расходы по виду экономической деятельности «Строительство» будут на краткосрочный период сокращены. Значит, сама строительная отрасль недополучит самых гарантированных с точки зрения финансирования новых заказов.

Фото: www.vladtime.ru

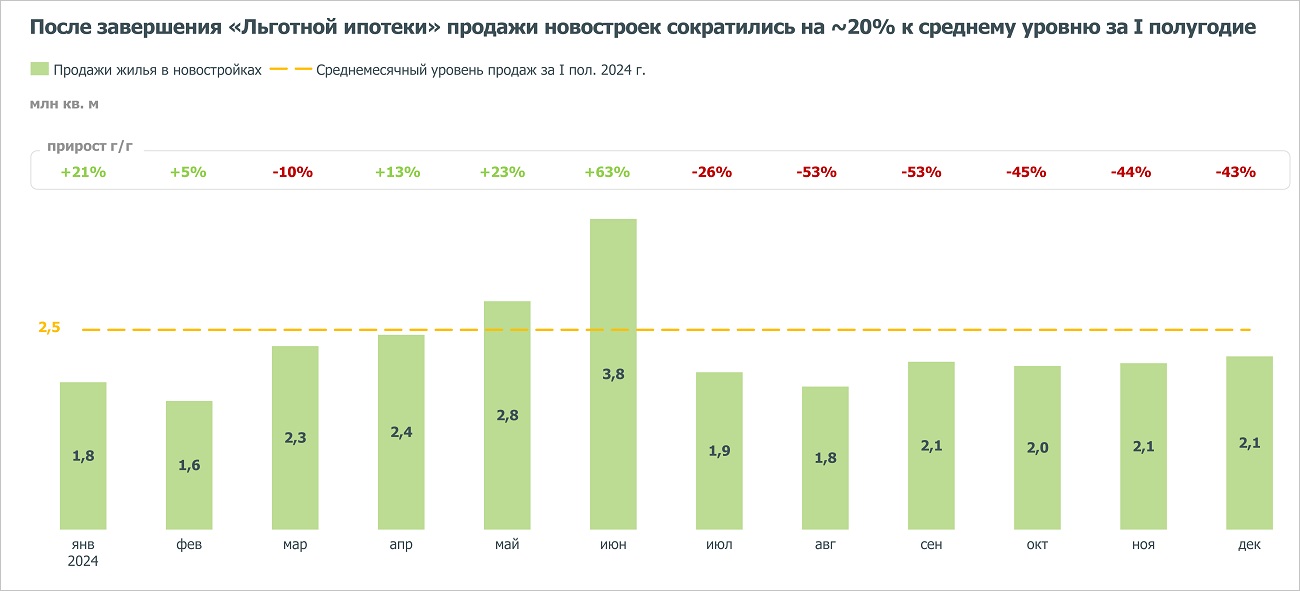

Во многом сегодня жилищное строительство поддерживается сокращающейся в последнее время и льготной ставкой по ипотечному кредиту. Однако падающие реальные доходы населения, низкая медианная зарплата в целом по экономике (около 35 тыс. руб.), вялотекущая девальвация рубля, окончание сроков кредитных каникул, ожидание повышения налогов на бизнес, которое в итоге частично негативно отразится на конечном потребителе (населении), ожидание инфляционного всплеска, появление сегодня повышенной санкционной риторики, а также абсолютно непредсказуемый возможный маршрут COVID-19 и ряд сугубо экономических и финансовых проблем, включая дефицит бюджета и отток капитала из страны, не дают оснований однозначно утверждать, что тренд на снижение ипотечной ставки продолжится, и мы не увидим разворота в обратном направлении.

Видимо, население также снизит свою активность на рынке покупок жилья, что, естественно, отразится на снижении объёмов строительных работ в целом.

Не случайно выявленные отчётным опросом прогнозы руководителей строительных фирм относительно состояния делового климата возглавляемых ими организаций как минимум до конца текущего года выглядят значительно пессимистичней, чем в допандемический период.

Фото: www.rbk.ru

В качестве позитивного момента следует подчеркнуть, что оценочно сегодняшний производственный потенциал строительной отрасли значительно выше, чем выявленная фактическая ситуация. Снижение деловой активности экономического вида деятельности «Строительство» вызвано не рукотворными действиями самих строителей и регулятора их деятельности в лице АО «ДОМ.РФ», вдруг ухудшивших свои производственные и управленческие схемы, а исключительно из-за беспрецедентного падения потребительского и инвестиционного спроса на услуги отрасли в результате форс-мажорных обстоятельств.

Можно предположить, что в случае устранения всех санитарных и экономических проблем, не входящих в компетенцию строительства, отрасль не просто выйдет на свой допандемический уровень, но и готова с помощью своих регуляторов перейти в стадию устойчивого роста. Например, сегодня и в краткосрочной перспективе практически невозможно выполнить цель по ежегодному вводу 120 млн кв. м жилья в целом по России и не потому, что строители и АО «ДОМ.РФ» не могут осуществить такой маневр.

Фото предоставлено компанией Брусника

Если мобилизовать все имеющиеся материальные и финансовые ресурсы, акцентированно увеличить количество строительных машин и механизмов, а также численность занятых в отрасли и нарастить объёмы производства стройматериалов, то строители за 3—4 года эту задачу могут вполне решить. Однако построить можно, а продать такой объём жилья в силу падающих или стагнирующих реальных доходов населения и ряда других причин, указанных выше, маловероятно. И в этом нет вины строителей и АО «ДОМ.РФ», поскольку при возможном вводе 120 млн кв. м в год, необходимо иметь годовой задел на этот год на уровне примерно 150 млн кв. м.

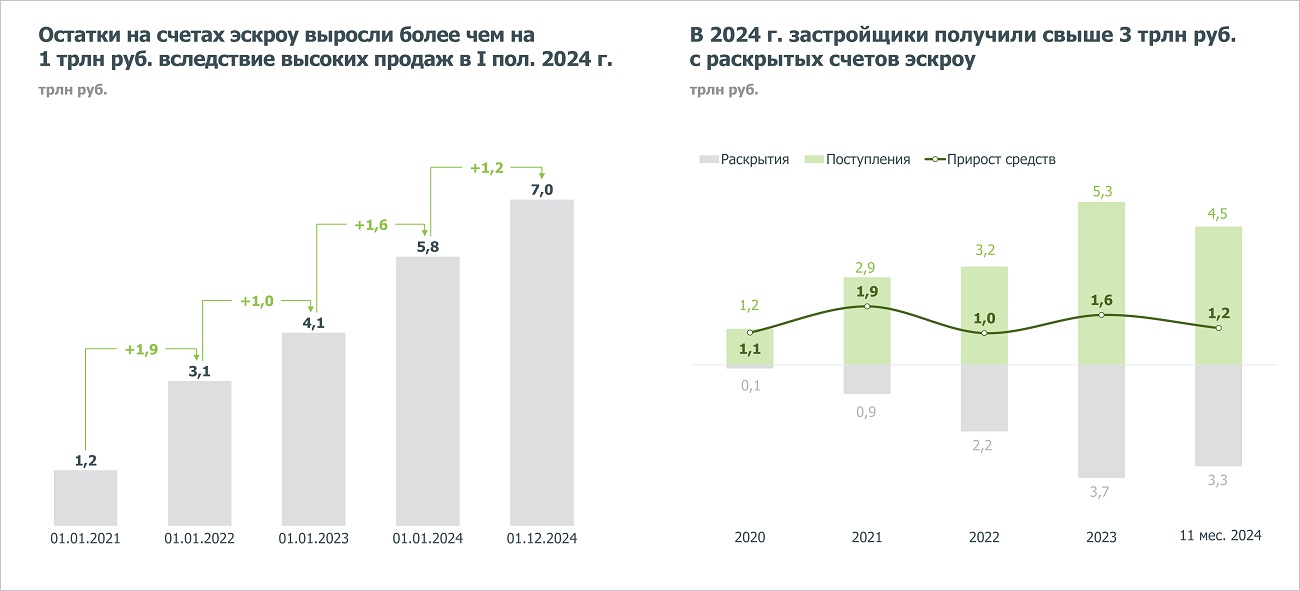

При средней стоимости одного квадратного метра жилья в России около 50 тыс. руб. на счетах эскроу должно находиться более 7 трлн руб. в год. Это свыше 10% от общих годовых совокупных доходов всего населения России, включая подавляющее большинство тех людей, которые и не собираются в этот год инвестировать свои финансовые средства в покупку жилья. Найти такие средства у потенциальных покупателей жилья сегодня и в ближайшие годы крайне проблематично. Значит, для выполнения задачи по вводу 120 млн кв. м в год необходимо значительно поднимать реальные доходы населения, снижать ипотечную ставку и увеличивать объёмы кредитования», — резюмировал Георгий Остапкович.

Фото: www.issek.hse.ru

Другие публикации по теме:

Строительная отрасль в период пандемии: обзор делового климата от экспертов ВШЭ

Какие факторы ограничивали деятельность российских строителей в 2019 году: исследование ВШЭ

Эксперты ВШЭ: Доля строительных организаций, находящихся в предбанкротном состоянии, снижается

Эксперты ВШЭ: Строительная отрасль начала приспосабливаться к работе с использованием эскроу

Обзор состояния делового климата в строительной отрасли в III квартале 2018 года

Обзор состояния делового климата в строительной отрасли во II квартале 2018 года

Обзор состояния делового климата в строительной отрасли в I квартале 2018 года