Эксперты выяснили, кому еще интересна ипотека в 2024 году

Руководитель направления экспертной аналитики Банки.ру Инна Солдатенкова проанализировала параметры ипотечных заявок, оформленных пользователями в январе — августе, и выяснила, как изменился за год портрет заемщика. Выводы опубликованы на сайте финансового маркетплейса.

Фото: © Dmitriy Shironosov / PantherMedia / Фотобанк Лори

Какую ипотеку оформляли

Преобладающая часть заявок, оставленных в сервисах Банки.ру, пришлась на рыночную ипотеку. Ее доля составила 84% (в 2023 году было 68%). Второй по популярности стала «Семейная ипотека» (почти 12%).

Распределение спроса по программам, %

Источник: Банки.ру

Структура запросов на IT-ипотеку за год не сильно изменилась — около 2%. А вот спрос на «Дальневосточную» упал с 18% в январе — августе 2023 года до чуть больше 1% — в 2024-м.

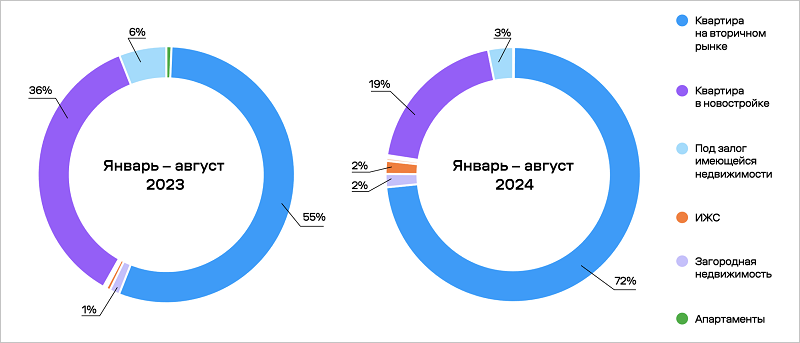

Цели запрашиваемого ипотечного кредита, %

Источник: Банки.ру

В общем объеме оформленных на Банки.ру жилищных кредитов доля вторичного рынка в рассматриваемый период составила 72% (годом ранее 55%).

«Тот факт, что, даже несмотря на высокие ставки, многие заемщики отдавали предпочтение готовому жилью, по нашему мнению, может быть связан с более низкой стоимостью и большей его маневренностью по сравнению с "первичкой"», — отметила Инна Солдатенкова (на фото ниже).

Фото: banki.ru

При этом интерес к новостройкам упал в два раза — с 36% до 19%. Аналогично (с 6% до 3%) снизилось и количество заявок на ипотеку, оформляемую под залог имеющейся недвижимости.

Меньше, чем в 2023-м, потенциальные заемщики интересовались кредитами на приобретение апартаментов и комнат. Между тем спрос на ИЖС и загородную недвижимость за год стал больше, но из-за высоких ставок пока еще сохраняется на минимальных уровнях, как и интерес к коммерческой недвижимости и машино-местам.

Социально-демографический портрет заемщика

Преимущественно интерес к ипотечным продуктам на Банки.ру в январе — августе проявляли женщины, однако по сравнению с тем же периодом 2023 года доля оставленных ими заявок стала меньше на 2%.

Возраст заемщиков, %

Источник: Банки.ру

Почти половина обращений поступила от пользователей в возрасте 25—35 лет. Минимальный спрос на ипотеку по-прежнему проявляют те, кому от 55 до 65.

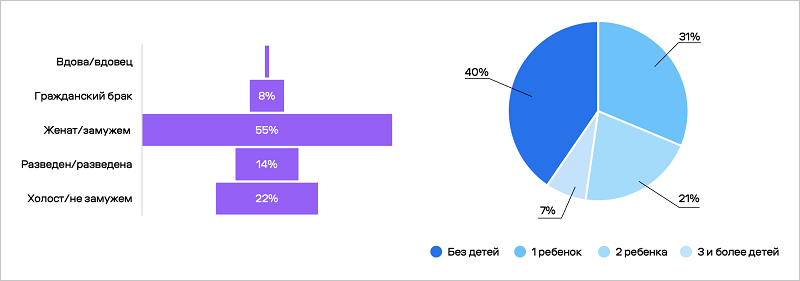

Состав семьи заемщиков, %

Источник: Банки.ру

Как и в 2023-м, основная часть потенциальных заемщиков состоит в браке (официальном либо гражданском) и не имеет детей.

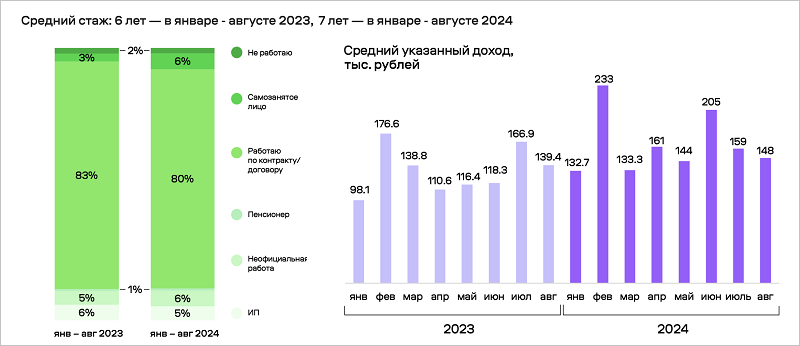

Трудовая деятельность заемщиков, %

Источник: Банки.ру

Радикальных изменений в части трудовой занятости за год не произошло: по-прежнему более 80% претендентов на ипотеку работали по трудовому договору. Одновременно в два раза выросла доля самозанятых лиц.

За год средний уровень дохода потенциальных заемщиков увеличился на 23% и по итогам восьми месяцев составил 164 тыс. руб.

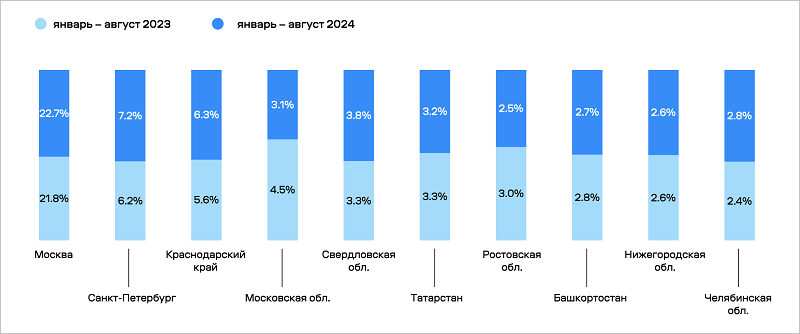

Региональный портрет, %

Источник: Банки.ру

Региональный портрет

Больше всего ипотекой в сервисах Банки.ру в январе — августе интересовались жители Москвы, Санкт-Петербурга и Краснодарского края.

За год ТОП-10 регионов-лидеров не изменился: наряду с указанной тройкой в этот список входят Московская, Свердловская, Ростовская, Нижегородская, Челябинская области и две республики — Татарстан и Башкортостан.

Еще больше оперативных новостей рынка строительства МКД и уникальной аналитики Единого ресурса застройщиков — в нашем телеграм-канале ЕРЗ.РФ НОВОСТИ.

Присоединяйтесь к нам!

Другие публикации по теме:

Эксперты: доходы населения пока успевают за ростом ипотечных платежей

Депутаты предложили выплачивать 1 млн руб. на ипотеку в регионах с низкой рождаемостью

Эксперты: кто из россиян не боится брать ипотеку под 20% годовых

Растет онлайн-выдача кредитов, и лучше этим умеет пользоваться молодежь

Эксперты: доли самых массовых групп ипотечных заемщиков начали сокращаться