Эксперты: за II квартал в России было выдано ипотечных кредитов на 1,773 трлн руб. — это абсолютный рекорд

ЦИАН проанализировал рынок ипотечного кредитования первой половины 2023 года, выяснив, к каким последствиям привел отказ от нулевой ипотеки и что изменилось после повышения ключевой ставки.

Фото: www.сз-саратов.рф

«Жесткие действия ЦБ РФ действительно привели в первые месяцы года к сокращению спроса на ипотеку, — отметил главное руководитель Циан.Аналитики Алексей Попов (на фото ниже). — Но в марте рынок адаптировался к новой реальности, и количество выданных ипотечных кредитов перестало снижаться».

В апреле — июне на первичном и вторичном рынках было выдано на 38% больше ипотек, чем в I квартале. Всего за три месяца оформлено 479 тыс. жилищных кредитов, что вполне сопоставимо со средними значениями 2021 года.

С уходом нулевой ипотеки ее место постепенно начала занимать ипотека «Семейная». Произошло это благодаря расширению программы на семьи с двумя детьми до 18 лет.

Сейчас в стране на данную программу приходится почти половина всех выданных кредитов с господдержкой, тогда как в прошлом году ее доля составляла 35%.

Динамика количества выданных ипотечных кредитов в РФ по месяцам

Источник: ЦИАН по данным ЦБ

Немалую роль сыграло и ожидаемое повышение ставки ЦБ. Покупатели стремились успеть купить жилье до того, как подорожает ипотека в банках.

Особенно это отразилось на вторичном рынке, где в отличие от новостроек нет льготных программ. Поэтому число выдач ипотечных кредитов на «вторичку» во II квартале относительно первого увеличилось на 40,5% (на новостройки — на 33,3%).

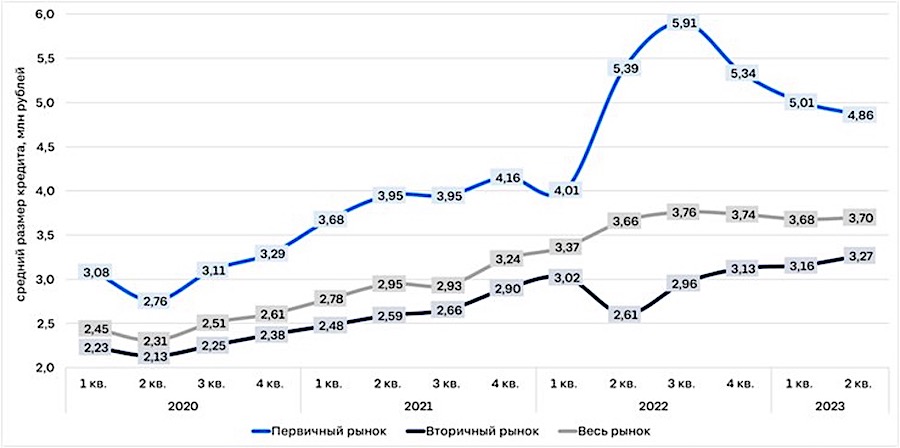

Динамика среднего размера ипотечного кредита в РФ по кварталам

Источник: ЦИАН по данным ЦБ

По объемам кредитования весь рынок вырос за квартал на 39% до 1,773 трлн руб. Это максимальный квартальный показатель за всю историю наблюдений.

При этом 73% пришлось на готовое жилье. Для сравнения: год назад «вторичка» составляла 62% от всей выданной ипотеки.

Средний размер кредита во II квартале практически не изменился и составил 3,7 млн руб. (4,85 млн руб. — на «первичке», 3,27 млн руб. — на «вторичке»).

Динамика среднего размера выданной ипотеки, среднего срока кредитования и средней ставки на первичном рынке РФ по месяцам

Источник: ЦИАН по данным ЦБ

Отмена нулевой ипотеки привела на первичном рынке к росту средних ставок. Резкое увеличение произошло в I квартале — с 3,5% до 5,6%. Во II квартале они увеличились до 6,1%, вернувшись, таким образом, на уровень до массового старта ипотеки от застройщика.

В прошлом году, напомнили аналитики ЦИАН, рос не только средний размер кредита, но и средний срок кредитования. В декабре он достиг 311 месяцев, и это опять же абсолютный рекорд за всю российскую ипотечную историю.

В нынешнем году срок кредитования начал постепенно снижаться и во II квартале зафиксирован на уровне 308 месяцев.

Задолженность по ипотеке на первичном и вторичном рынках РФ

Источник: ЦИАН по данным ЦБ

Суммарный объем задолженности по ипотеке на первичном и вторичном рынках на конец II квартала 2023 года, по данным аналитиков, составляет 15,4 трлн руб.

Квартальный прирост долга ускорился как в сегменте новостроек (+5,3%), так и на «вторичке» (+7,5%).

В середине прошлого года задолженность по ипотечным кредитам впервые составила половину от всех долгов россиян и в декабре выросла до 51,5%. К концу марта 2023 года задолженность достигла уровня 51,9%, концу июня — до 52,4%.

Распределение задолженности россиян по ипотеке и остальным кредитам

Источник: ЦИАН по данным ЦБ

Считается, что высокая доля ипотеки ведет к «ипотечному пузырю». Однако просроченная задолженность по ипотекам, выданным на новостройки, выросла за квартал на 2,3%, и это существенно меньше, чем темпы прироста общего объема задолженности (+5,3%).

Динамика объема просроченной задолженности и ее доли от общего долга по ипотекам на первичном и вторичном рынках РФ

Источник: ЦИАН по данным ЦБ

Несмотря на то что «плохие» долги увеличилась, просрочка по ипотечным кредитам составила всего 0,14% от общего объема задолженности, и это меньше, чем годом ранее (0,17%).

Говоря о перспективах, Алексей Попов отметил, что если в I полугодии опережающими темпами росла «вторичка», то сейчас, по его прогнозу, более привлекательными для большинства покупателей вновь станут новостройки.

Другие публикации по теме:

В июле Сбер зафиксировал рекордный спрос на ипотеку

ЦБ: растет срок ипотечного контракта, а с ним — и финансовые риски

В июле Банк ДОМ.РФ выдал ипотечных кредитов на 21,5 млрд руб.

Анатолий Печатников (ВТБ): объем ипотечных кредитов приближается к рекордным 6 трлн руб.

Количество ипотечных сделок с новостройками за месяц выросло на 16% (графики)

Эксперты: в июле объем выдачи ипотеки в России вырастет на 12%

ЦБ: выдача ипотеки продолжает расти, при этом доля проблемных кредитов остается низкой

Росреестр: в Москве за полгода зарегистрировано максимальное число ИЖК

Эксперт: у роста выдачи ипотечных кредитов в России есть ряд конкретных причин