Эксперты: запасов строящегося жилья хватит почти на три года

Аналитический центр ДОМ.РФ подготовил обзор рынка многоквартирного жилищного строительства в РФ за 2023 год. Основные выводы таковы: портфель девелоперов за 12 месяцев вырос на 7% и достиг 106,0 млн кв. м; переход на систему проектного финансирования практически завершен — с использованием счетов эскроу в стране строится 96% многоквартирных домов.

Фото: дом.рф

Стремясь создать «задел» по продажам до ожидаемого завершения действия программы «Льготной ипотеки», застройщики в течение всего года наращивали активность.

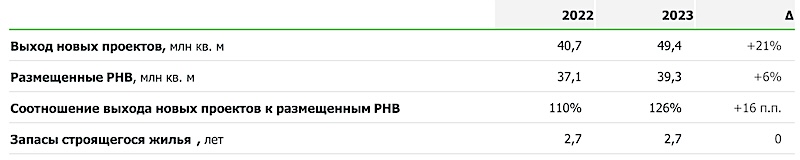

Согласно исследованию, объем запуска новых проектов стал самым большим за всю историю наблюдений, составив 49,4 млн кв. м (+21% к 2022-му).

Ключевые показатели рынка жилищного строительства

Источники: наш.дом.рф, Росреестр, расчеты ДОМ.РФ

Аналитики ДОМ.РФ считают, что запасов строящегося жилья достаточно для поддержания текущих вводов до 2027 года.

По данным Росреестра, число заключенных в 2023 году ДДУ достигло 73 тыс. (+42% к 2022-му). Во многом это стало результатом ажиотажного спроса на жилье во второй половине прошлого года, пояснили эксперты.

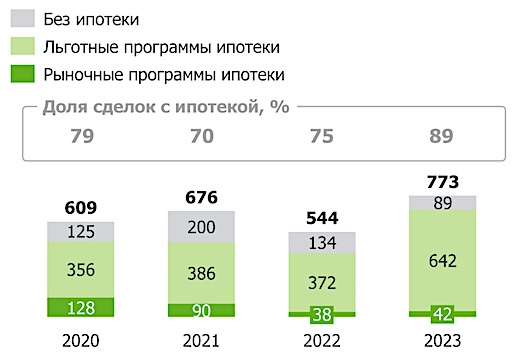

тыс. зарегистрированных населением ДДУ на жилые помещения

Источники: Росреестр, Банк России, расчеты ДОМ.РФ

В условиях высоких цен на новостройки практически все жилье приобреталось с ипотекой (89% всех сделок). И прежде всего по льготным программам (83%).

над продажами снизилось

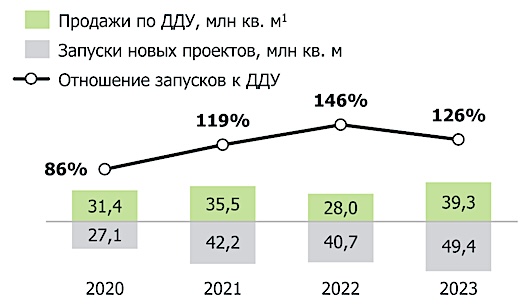

Источники: наш.дом.рф, Росреестр, расчеты ДОМ.РФ

В прошедшем году девелоперы заработали 5,9 трлн руб. (на 1,7 трлн руб. больше, чем в 2022-м).

Продажи росли почти в два раза быстрее запусков, в результате застройщики вывели на рынок лишь на 26% больше новых проектов, чем реализовали.

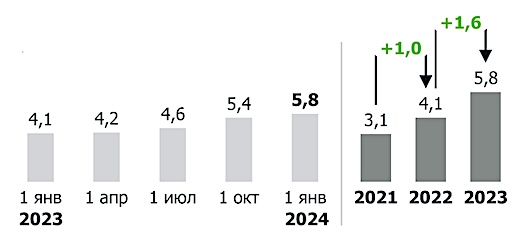

Наполняемость счетов эскроу ускорилась, трлн руб.

Источники: Банк России, расчеты ДОМ.РФ

В 2024 году специалисты ДОМ.РФ ожидают охлаждения спроса на новостройки, что будет способствовать возврату рынка к балансу и стабилизации цен на жилье.

А накопленные застройщиками на счетах эскроу 5,8 трлн руб. будут поддерживать их финансовую устойчивость еще длительное время.

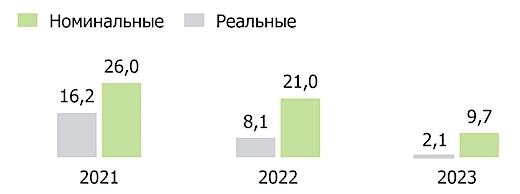

Новостройки подорожали на 9,7%

Источники: Росстат, расчеты ДОМ.РФ

По информации Росстата, в 2023 году цены на первичном рынке жилья в России выросли на 9,7% в номинальном выражении и на 2,1% — в реальном (с учетом инфляции).

Среди ТОП-10 регионов по этому показателю лидируют Новосибирская (+19,4%), Свердловская (+16,5%) области и Красноярский край (+16,7%).

Цены на большинство стройматериалов продолжали расти, изменение в % за период

Источники: Главгосэкспертиза, расчеты ДОМ.РФ

Новостройки подорожали в том числе за счет увеличения стоимости строительства многоквартирных домов.

На фоне ослабления рубля этот процесс ускорился из-за удорожания целого ряда стройматериалов.

Запуски в ТОР-10 регионов росли медленнее, чем в остальных

Источники: наш.дом.рф, расчеты ДОМ.РФ

В 2023 году запуски росли в основном за счет регионов за пределами ТОП-10, что говорит о более сбалансированном развитии жилищного строительства в России.

Показатели сбалансированности в ТОП-10 регионов по объему строящегося жилья на 01.01.2024

Источники: наш.дом.рф, расчеты ДОМ.РФ

По итогам года в пяти регионах из ТОП-10 — Москве, Тюменской, Свердловской, Ростовской областях и Татарстане — соотношение распроданности и стройготовности превысило 80%, и там сформировались риски дефицита предложения.

В Ленинградской области и Краснодарском крае, напротив, зафиксирован его избыток. Срок реализации непроданного строящегося жилья в этих субъектах РФ составляет около трех и более лет.

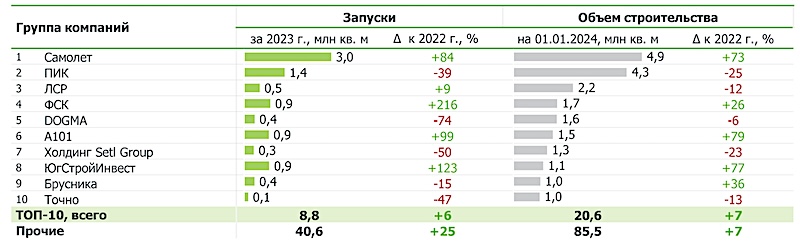

ТОП-10 застройщиков нарастили запуски меньше, чем остальные компании

Источники: наш.дом.рф, расчеты ДОМ.РФ

В 2023 году у ТОП-10 застройщиков было меньше новых проектов, чем у остальных компаний, но они пользовались большим спросом.

При этом эксперты отметили, что на рынке сменился лидер: ГК Самолет вышла на первое место по объему строящегося жилья, обогнав ПИК.

Еще больше оперативных новостей рынка строительства МКД и уникальной аналитики Единого ресурса застройщиков — в нашем телеграм-канале ЕРЗ.РФ НОВОСТИ.

Присоединяйтесь к нам!

Другие публикации по теме:

ДОМ.РФ: в 2024 году спрос на новостройки объективно снизится, но застройщики это переживут

Банк ДОМ.РФ: объем сделок с многокомнатным жильем за год вырос более чем на 20%

Эксперты: нераспроданность новостроек в России за год выросла на 7%

Марат Хуснуллин: в 2023 году российские банки выдали ипотеки на 7,8 трлн руб.

В 2023 году объем выдачи ипотеки в Банке ДОМ.РФ вырос на 45%

ДОМ.РФ: на 1 января 2024 года в России строилось почти 2,2 млн квартир площадью 106 млн кв. м

Виталий Мутко: Строительство жилья начало расти за счет нестоличных регионов

Эксперты: объем готового нераспроданного жилья в Новой Москве за год вырос на 80%