Эльвира Набиуллина: Выход жилищного рынка из состояния перегрева — первый шаг к росту доступности жилья

Для того чтобы рынок жилья пришел в нормальное состояние, необходимо убрать его перегрев и вернуть рыночные ставки к умеренному уровню. Это первый шаг к тому, чтобы доступность жилья вновь стала расти, заявила глава Банка России Эльвира Набиуллина на пленарном заседании Государственной Думы.

Фото: duma.gov.ru

По мнению главы регулятора, еще одним шагом для повышения доступности жилья станет возвращение доступной рыночной ипотеки. «Сейчас она мало кому доступна, многие отложили покупку жилья, и мы понимаем, как важно быстрее вернуть рыночные ставки к умеренному уровню, — сказала Эльвира Набиуллина (на фото) в ходе выступления. — Этого можно достигнуть только при наличии низкой инфляции и никак иначе».

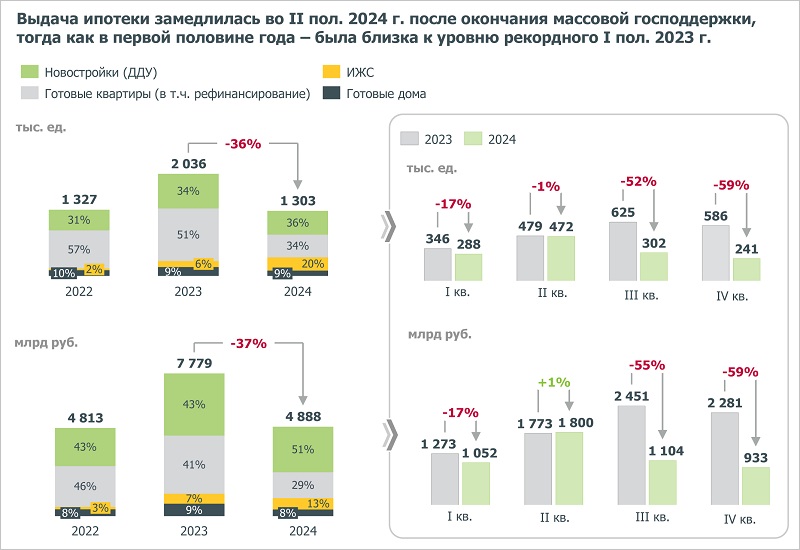

Она подчеркнула, что нынешнее падение на рынке недвижимости не является драматическим и речь не идет о сжатии общего объема кредита. Влияние денежно-кредитной политики было определяющим, но значимую роль также сыграли прекращение безадресной льготной ипотеки и ужесточение мер против закредитованности граждан.

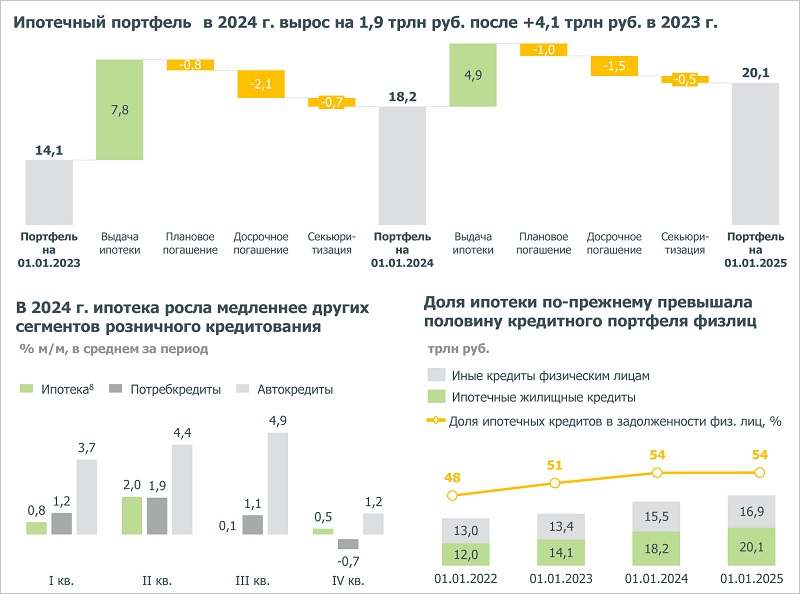

«Затормозить разогнавшееся кредитование оказалось не так-то просто», — признала председатель ЦБ. Она привела следующие цифры: за девять месяцев 2024 года кредиты населению выросли на 4,7 трлн руб., а корпоративные — более чем на 10,5 трлн руб.

По словам Набиуллиной, признаки замедления появились только во второй половине этого года и пока только в кредитовании населения.

«Его рост уменьшился почти вдвое по сравнению с первой половиной этого года», — уточнила глава ЦБ.

Фото: © Сергеев Валерий / Фотобанк Лори

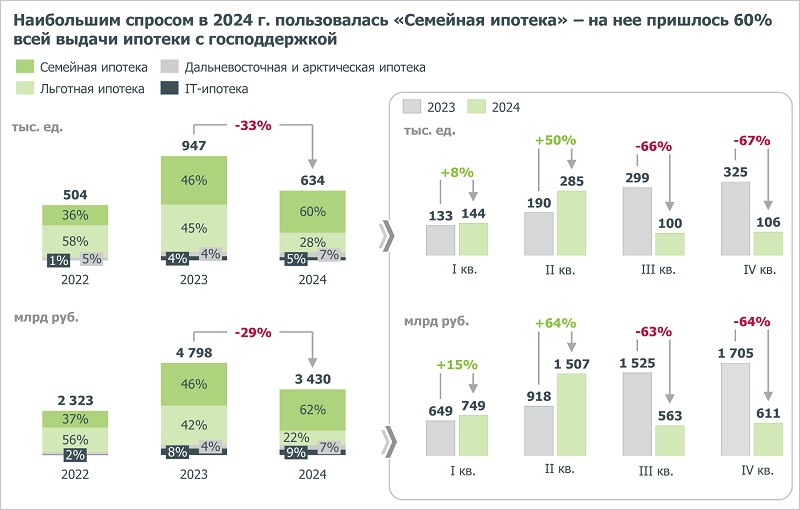

Рынок ипотечного кредитования, по мнению руководителя Банка России, сейчас поддерживает льготная программа «Семейная ипотека». На нее в октябре пришлось более половины выдач — 54%.

Всего по итогам года, считает Набиуллина, объем кредитов по этой программе может составить 2,2 трлн руб., что сопоставимо с показателем 2023-го.

Согласно данным Единой информационной системы жилищного строительства (ЕИСЖС), к середине ноября 2024 года средние базовые ипотечные ставки по рыночным программам превысили 28%. В 20 крупнейших банках, выдающих ипотечные кредиты в России, за неделю ставки существенно выросли и на новостройки, и на вторичное жилье.

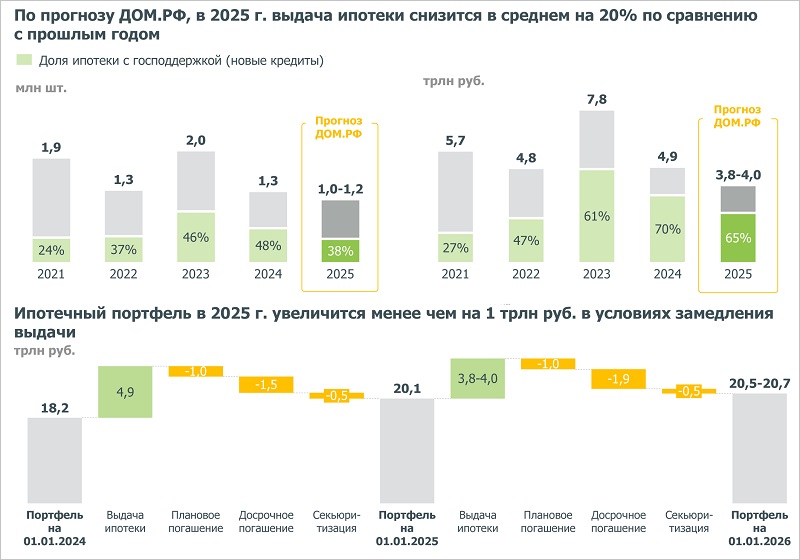

Говоря о вероятности снижения ключевой ставки, Эльвира Набиуллина отметила, что Банк России сможет начать снижать ключевую ставку в 2025 году, если не произойдет никаких дополнительных шоков.

По ее словам, политика ЦБ позволит снизить инфляцию до 4,5% — 5% в следующем году, затем ее стабилизировать на уровне вблизи 4%.

«И по мере ее торможения мы будем рассматривать и постепенное снижение ключевой ставки. Если, конечно, никаких дополнительных шоков не будет внешних, снижение начнется в следующем году», — пообещала Набиуллина.

Фото: duma.gov.ru

Спикер Госдумы Вячеслав Володин (на фото) на заседании отметил, что Эльвира Набиуллина впервые в Госдуме «предложила прогноз Центрального Банка».

«Базовый прогноз 2024 года по инфляции — 8—8,5%, — сообщил спикер нижней палаты. — Ключевая ставка — 17,6%. 2025-й год: базовый прогноз Центрального Банка — 4,5—5% инфляция, ключевая ставка — 17—20%. 2026-й год — 4% инфляция, 12—13% — ключевая ставка. 2027-й год — 4% инфляция, 7,5—8% — ключевая ставка», — уточнил он.

Володин подчеркнул, что в 2025 году в Госдуме вновь состоится встреча с главой ЦБ, и этот прогноз, «если вдруг не будет сбываться, понятно, закончится вопросами, кто его делал, на основе чего».

Еще больше оперативных новостей рынка строительства МКД и уникальной аналитики Единого ресурса застройщиков — в нашем телеграм-канале ЕРЗ.РФ НОВОСТИ.

Присоединяйтесь к нам!

Другие публикации по теме:

Как введение макропруденциальных лимитов по ипотеке повлияет на рынок жилья: мнения экспертов

ЦБ: ставка ипотеки для долевого строительства в сентябре составила 6,25% (графики)

Эксперты: на снижение цен на новостройки рассчитывать не приходится

Марат Хуснуллин: Стройка — это драйвер экономики

Эксперты: парадокс в том, что борьба с инфляцией, которую ведет ЦБ, еще больше разгоняет цены

Эксперты: 59% россиян недовольны ставками по жилищным кредитам

Эльвира Набиуллина: Спрос на жилье должен вернуться в 2019 год

ЦБ поднял ключевую ставку до рекордных 21% годовых (графики)

Эксперты: банкам сейчас важнее не привлекательные ставки по ипотеке, а собственная доходность

Эксперт: на рынке новостроек крупнейших городов России спрос на ипотеку снизился до 60%