Fitch Ratings: банки будут финансировать застройщиков в среднем под 6% годовых

По мнению аналитиков агентства, при схеме проектного финансирования предполагаемый размер кредита составит 80%—85% от стоимости возводимого объекта жилищного строительства.

Фото: www.szaopressa.ru

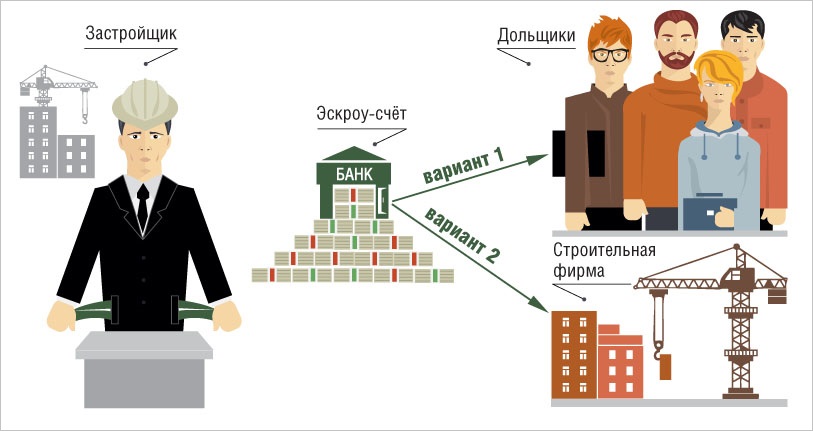

Вступление в силу с 1 июля новых правил финансирования жилищных проектов, предполагающих привлечение застройщиками банковского кредитования и размещение денег дольщиков на эскроу-счетах, приведет к консолидации отрасли и окажет «позитивное влияние на более крупные компании в сегменте строительства жилья».

Такой основной вывод содержится в последнем отраслевом обзоре международного рейтингового агентства Fitch Ratings.

Так, по мнению авторов обзора, такие лидеры рынка, как ПИК и Группа ЛСР (рейтинг «B»/прогноз «Позитивный» для обоих от Fitch Rating), с большей вероятностью получат от этого преимущества и улучшат свои рыночные позиции.

Фото: www.e1.ru

Напомним, что в соответствии с планами Правительства, названные девелоперы войдут в список системообразующих застройщиков, претендующих на достройку уже возводимых объектов по старым правилам долевого строительства, но обязанных применять новую схему в отношении будущих проектов, разрешение на строительство по которым будет получено уже после 1 июля этого года.

Согласно прогнозу агентства, в краткосрочной-среднесрочной перспективе у этих застройщиков будут увеличиваться доля заемных средств в общей структуре активов при сохранении высоких показателей кредитоспособности.

В то же время компаниям меньшего размера, по мнению Fitch Rating, будет непросто обеспечить соблюдение новых требований, в частности:

● постройку за последние три года не менее 5 тыс. кв. м жилья;

● cогласование проектной документации по объектам строительства в госорганах;

● размер собственных средств строительной компании не менее 10% от стоимости проекта (до того, как могут быть открыты счета эскроу).

Фото: www.gisfactory.com

Рейтинговое агентство спрогнозировало, как будет работать схема проектного финансирования после 1 июля. Согласно вероятностному прогнозу от Fitch Rating:

● банки будут предоставлять застройщикам проектные кредиты на сумму до 80%—85% от стоимости объекта, требуя от девелоперов первоначальный взнос в размере a 15%—20%;

● финансирование для девелоперской компании будет предоставляться банком, который держит счета эскроу для этой же компании;

● банк будет выплачивать средства напрямую поставщикам и контрагентам застройщиков;

● средняя процентная ставка по девелоперскому финансированию будет составлять менее 6%;

● при этом существенная доля предоплаченных (с помощью счетов эскроу) дольщиками объектов может обусловить снижение стоимости заимствований.

«Конкретные условия финансирования будут зависеть от кредитоспособности компаний по строительству жилья, продолжительности реализации проекта и каких-либо гарантий от контрагентов», — полагают авторы обзора.

Фото: www.pbs.twimg

Как ранее сообщал портал ЕРЗ, контуры воплощения проектного финансирования в жизнь также прописаны соответствующими рекомендациями для девелоперов и банков, разработанными Минстроем совместно с ЦБ и госкорпорацией ДОМ.РФ.

Авторы обзора Fitch Rating склоняются к тому, что новая схема финансирования отрасли будет работать достаточно эффективно, поскольку, составленный ЦБ список банков, уполномоченных открывать счета эскроу для покупателей жилья включает 63 финансовые организации, на которые приходится около 83% активов банковской системы России.

Это «обеспечивает доступную ликвидность и конкурентные условия», — оптимистично полагают аналитики. В то же время у банков меньшего размера не будет возможности финансировать крупные строительные компании ввиду ограниченности капитала, признает Fitch Rating.

А вот глава Минстроя Владимир Якушев не столь оптимистичен в оценке перспектив банков из этого списка. «Не все коммерческие банки на сегодняшний день работают активно, — заявил он в пятницу на конференции «Строительная отрасль: бизнес в условиях проектного финансирования». — Из списка, где сегодня 63 банка, которые могут работать с эскроу-счетами и заниматься проектным финансированием, мы наблюдаем активность лишь у 7 банков, остальные что-то выжидают», — посетовал министр.

Не видит агентство Fitch Rating и причин, по которым новые правила проектного финансирования могут в какую-то сторону повлиять на сложившийся в стране рынок ипотеки.

Фото: www.baltlease.ru

Другие публикации по теме:

Владимир Якушев: Вопрос о поэтапном раскрытии счетов эскроу отложен минимум на год

Сбербанк одобрил более 150 сделок с использованием счетов эскроу

Сбербанк объяснил, из-за чего застройщику могут отказать в проектном финансировании

Застройщики, перешедшие на нормы проектного финансирования, выйдут из-под госконтроля

Фонд защиты дольщиков и Банк ДОМ.РФ получили положительные оценки рейтинговых агентств

117 застройщиков реализуют в России 217 жилищных проектов с использованием счетов эскроу

Эксперты: эскроу-счета снизят не только доходы застройщиков, но и цены на землю