ФНС разъяснила права на льготы по объектам налогообложения, налоговая база по которым определяется как кадастровая стоимость

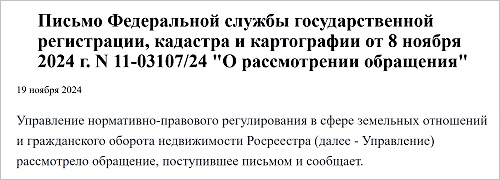

На сайте Федеральной налоговой службы опубликовано письмо №БС-4-21/12421@ от 02.09.2021 «О рекомендациях по типовым вопросам применения заявительного порядка предоставления налоговых льгот по налогу на имущество организаций».

Фото: www.3-ndflka.ru

Законом 305-ФЗ от 02.07.2021 ст. 382 Налогового кодекса РФ (НК РФ) с 01.01.2022 дополняется п. 8, согласно которому налогоплательщики (российские организации, имеющие право на налоговые льготы в отношении объектов налогообложения, налоговая база по которым определяется как их кадастровая стоимость) направляют в налоговый орган по своему выбору заявление о предоставлении налоговой льготы, а также вправе представить документы, подтверждающие право на такую льготу.

Федеральная налоговая служба обобщила вопросы применения начиная с налогового периода 2022 года заявительного порядка предоставления налоговых льгот по налогу на имущество организаций и разместила их в одном письме в форме «вопрос — ответ». Всего размещено 12 ответов на поставленные вопросы.

Фото: www.edsro.center

Согласно письму, в случае, если налогоплательщик, имеющий право на налоговую льготу, не представил в налоговый орган заявление о льготе или не сообщил об отказе от ее применения, налоговая льгота предоставляется на основании сведений, полученных налоговым органом в соответствии с федеральными законами, начиная с налогового периода, в котором у налогоплательщика возникло право на налоговую льготу (п. 8 ст. 382 НК РФ).

В то же время следует понимать, что в соответствии с п. 6 ст. 386 НК РФ с 2023 года для обеспечения выявления недоимки налогоплательщикам направляются сообщения об исчисленных налоговыми органами суммах налога. Сообщение составляется на основе информации, имеющейся у налогового органа, в т.ч. результатов рассмотрения заявления о льготе. Если налоговый орган на дату составления сообщения не обладает информацией о предоставленной налоговой льготе, в сообщении будет отражена сумма налога без применения налоговой льготы.

Фото: www.obrazilla.ru

В соответствии с письмом ФНС России от 30.11.2020 №БС-4-21/19653@ «Об организации обработки формализованных сообщений, заявлений и уведомлений по вопросам налогообложения имущества» регламентировано, что заявление о льготе рассматривается налоговым органом по месту нахождения объекта налогообложения, указанного в заявлении о льготе.

При наличии оснований, например, применительно к разным периодам действия заявленной налоговой льготы и (или) разным объектам налогообложения, допускается одновременное направление уведомления о предоставлении налоговой льготы и сообщения об отказе от предоставления налоговой льготы.

Согласно п. 1 ст. 11.2 НК РФ, личный кабинет налогоплательщика используется для реализации налогоплательщиками своих прав, установленных НК РФ, только в случаях, предусмотренных Налоговым кодексом. Представление организациями заявления о льготе через личный кабинет налогоплательщика в настоящее время не предусмотрено.

Другие публикации по теме:

Условия применения коэффициента при исчислении земельного налога по договорам о РЗТ4

ФНС разъяснила правила налогообложения в отношении объекта незавершенного строительства

ФНС разъяснила правила налогообложения в отношении объекта незавершенного строительства

ФНС уточнила критерии отнесения объектов к недвижимому имуществу

Как увеличатся размеры налогового вычета по ипотеке и на новое строительство

ФНС разъяснила применение НДС при выносе сетей

ФНС: услуги застройщика при продаже нежилого помещения по ДДУ не облагаются НДС

ФНС России: дольщик, не подписавший акт приемки квартиры, имеет право на налоговый вычет