ГК Самолет увеличил продажи жилья до 79 млрд руб., а выручку — на 52%

Один из ведущих российских девелоперов опубликовал операционные результаты за III квартал и девять месяцев 2023 года и некоторые данные управленческой финансовой отчетности. Отдельно были представлены итоги работы недавно приобретенной компанией ГК МИЦ.

Фото: © Николай Вавилов / Фотобанк Лори

Операционные показатели (без учета ГК МИЦ)

- • Объем продаж первичной недвижимости вырос на 63% и составил 79,3 млрд руб. (422,9 тыс. кв. м) по сравнению с 48,7 млрд руб. (280,5 тыс. кв. м) за III квартал 2022 года.

- • Общее количество заключенных контрактов увеличилось на 50% и достигло 11,4 тыс.

- • Денежные поступления составили 58,1 млрд руб.

- • Доля контрактов, заключенных с участием ипотечных средств — 87%.

- • Средняя цена 1 кв. м оценивается в 187,6 тыс. руб., рост — 10% по сравнению со 170,8 тыс. руб. за аналогичный период прошлого года.

- • GMV платформы «Самолет Плюс» составил 232,6 млрд руб.

Операционные показатели ГК МИЦ

- • Объем продаж первичной недвижимости достиг 19,4 млрд руб. (103,5 тыс. кв. м).

- • Общее количество заключенных контрактов выросло до 2,7 тыс.

- • Денежные поступления составили 19 млрд руб.

- • Доля контрактов, заключенных с участием ипотечных средств, — достигла 81%.

- • Средняя цена 1 кв. м — 187,7 тыс. руб.

Финансовые результаты (без учета ГК МИЦ)

- • Выручка компании выросла за год на 52%, до 81,4 млрд руб.

- • Валовая прибыль увеличилась на 48%, до 26,4 млрд руб.

- • Показатель скорректированной EBITDA — на 61%, до 19,0 млрд руб.

- • Чистая прибыль — на 41%, до 10,3 млрд руб.

Финансовые результаты ГК МИЦ

- • Выручка ГК МИЦ составила 19,4 млрд руб.

Фото: © Ярославский Максим / Фотобанк Лори

Ключевые события

Компания продолжает программу обратного выкупа объемом до 10 млрд руб. и сроком реализации до конца 2023 года. По состоянию на 6 сентября на открытом рынке было приобретено 852 397 акций на общую сумму 3,125 млрд руб. Всего на эту дату на балансе компании находилось 1 825 383 акции, или 2,96% уставного капитала.

3 октября 2023 года ГК Самолет стала единственной компанией из строительной отрасли в ESG-индексе РБК и НКР.

16 октября компания объявила о подписании контракта на приобретение 100% ГК МИЦ — крупного московского застройщика. В результате сделки к ГК Самолет перейдет весь существующий бизнес ГК МИЦ — земельные участки, строящиеся и перспективные проекты, управляющие компании, а также другие материальные и нематериальные активы.

24 октября 2023 года рейтинговое агентство НКР подтвердило кредитный рейтинг ГК Самолет на уровне A.ru со стабильным прогнозом.

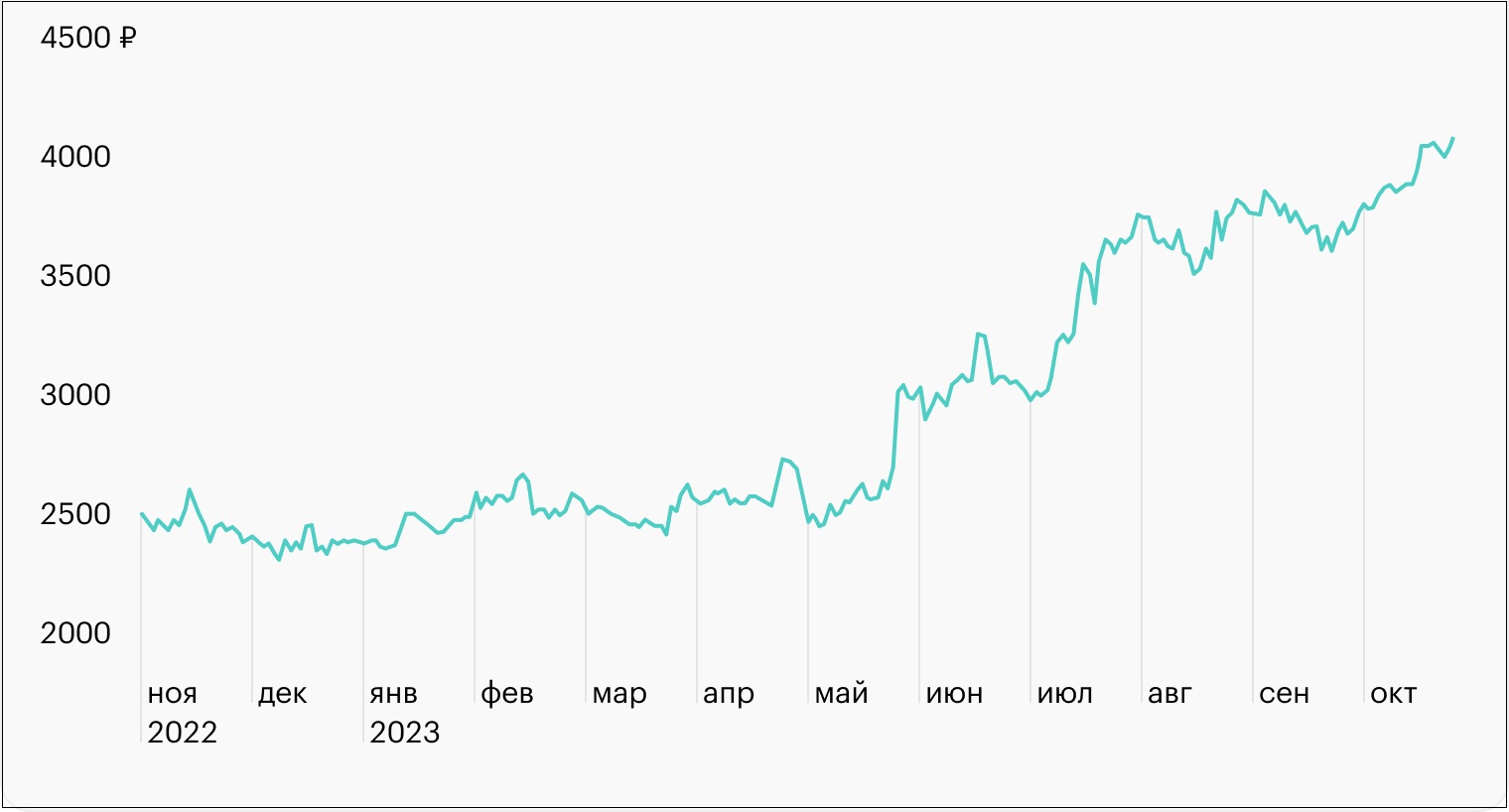

Котировки акций ГК Самолет на Московской бирже

Источник: TradingView

Выводы

По словам заместителя гендиректора ГК Самолет (2-е место в ТОП застройщиков РФ) по экономике и финансам Натальи Грозновой, в Группе рассчитывают выйти по итогам 2023 года на продажи в 1,6 млн кв. м, получить выручку в сумме более 300 млрд руб. и довести показатель скорректированной EBITDA до уровня свыше 70 млрд руб.

Основанием для этого, подчеркнула топ-менеджер, являются сильные операционные и финансовые результаты за девять месяцев, консолидация с ГК МИЦ (25-е место в ТОП застройщиков РФ), сохраняющийся на рекордном уровне спрос в октябре и традиционно высокие для сезона продажи в IV квартале.

Как отметили финансовые аналитики, бизнес ГК Самолет продолжает быстро расти, увеличивая объемы строительства не только в столичном регионе, но и в других областях России. Текущая оценка компании по мультипликатору Р/Е (Price/Earnings per share) — 16,1, что выше среднего значения за последний год.

А впереди у ГК Самолет (SMLT) знаковое событие: в ноябре индексный комитет Московской биржи (MOEX) включит ее акции в основной индекс. А это — своеобразный входной билет в «высшую лигу» и доступ к деньгам пенсионных фондов и страховых компаний.

Несмотря на рост в 67% с начала года, акции Группы по-прежнему актуальны для покупки по фундаментальным показателям, резюмировали эксперты.

СПРАВКА ЕРЗ.РФ: Группа компаний Самолет

Показатели текущего жилищного строительства

Объем текущего строительства — 3 643 343 кв. м

Объектов строительства — 200 (в 39 ЖК)

Место в ТОП по РФ — 2-е

Место в ТОП по Московской области — 1-е

Место в ТОП по Москве — 4-е

Место в ТОП по Санкт-Петербургу — 11-е

Место в ТОП по Ленинградской области — 5-е

Место в ТОП по Тюменской области — 17-е

Место в ТОП по Приморскому краю — 17-е

Показатели по вводу жилья

Объем ввода жилья в 2022 г. — 676 291 кв. м

Место в ТОП по РФ по вводу жилья в 2022 году — 3-е

Текущий объем ввода жилья в 2023 г. — 1 063 189 кв. м

Рейтинг ЕРЗ.РФ (показатель своевременности ввода жилья застройщиком)

Текущий рейтинг — 5 (из 5)

Рейтинг в IV кв. 2022 г. — 4,5 (из 5)

Еще больше оперативных новостей рынка строительства МКД и уникальной аналитики Единого ресурса застройщиков — в нашем телеграм-канале ЕРЗ.РФ НОВОСТИ.

Присоединяйтесь к нам!

Другие публикации по теме:

ГК Самолет в первом полугодии достигла рекордного уровня рентабельности

ГК Самолет обнародовал предварительные итоги 2022 года. Они впечатляют

ГК Самолет уверенно движется к лидерству на российском рынке жилья

ГК Самолет построит в Химках 400 тыс. кв. м жилья за 40 млрд руб.