Как менялся портрет заемщика по мере расширения IT-ипотеки

Эксперты Аналитического центра Домклик изучили статистику оформления IT-ипотеки в ходе последовательного смягчения условий программы и выяснили, кто является основными заемщиками.

Фото ©Elnur/Фотобанк Лори

Эксперты отметили, что популярность «Ипотеки для IT-специалистов» продолжает расти: с 500 сделок ежемесячно в 2022 году до 2—3 тыс. займов в месяц в 2023-м. В общем количестве выдач доля этой программы увеличилась до 2% — 3%.

Напомним, что льготная программа IT-ипотеки стартовала в 2022 году для россиян, официально работающих в области информационных технологий. Причем организация должна иметь аккредитацию Минцифры России. В 2023 году условия программы дважды менялись.

Январские изменения включали расширение списка аккредитованных IT-компаний, в том числе и те, что не получали налоговые льготы; а также снижение минимального ежемесячного дохода заемщика с 150 тыс. руб. до 120 тыс. руб. в городах-миллионниках (кроме Москвы) и с 100 тыс. руб. до 70 тыс. руб. — в остальных населенных пунктах. Кроме того, в доходе стали учитывать совокупную зарплату с основного места работы и по совместительству (также в аккредитованной IT-компании); также с 18 до 50 лет расширен возрастной диапазон и внесен ряд послаблений.

Последующие изменения относились к отмене требования по минимальному уровню дохода для заемщиков в возрасте до 35 лет.

Аналитики отметили, что 75% всех выдач по программе приходится на новостройки, поэтому в исследовании рассматривались IT-ипотеки, выданные Сбером на покупку первичной недвижимости.

Портреты заемщиков за три периода (май 2022 года — январь 2023 года, февраль — август и сентябрь — декабрь 2023 года) включали следующие характеристики: пол, медианный возраст и медианный доход, первоначальный взнос по ипотеке, общая сумма кредита, ежемесячный платеж и срок кредита (медианные показатели).

Аналитики изучили распределение IT-кредитов по регионам РФ и составили рейтинг регионов с наибольшей долей IT-кредитов. И наконец, сравнили портреты заемщиков на первичном рынке и рынке индивидуального жилищного строительства (ИЖС).

Исследование показало, что мужчины-заемщики по-прежнему заключают больше сделок, но доля женщин увеличилась почти на 10%, до 31,1%. Средний возраст заемщика снизился с 33 до 32 лет. Также отмечено снижение с 210 тыс. руб. до 170 тыс. руб. медианного дохода заемщика и суммы кредита — с 8 млн руб. до 7,7 млн руб. Первоначальный взнос сократился с 3 млн руб. до 2,4 млн руб., а ежемесячный платеж — с 47,6 тыс. руб. до 42,3 тыс. руб. Вместе с тем медианный срок кредита вырос на 4 года, до 27 лет.

Фото: blog.domclick.ru

Директор дивизиона Домклик Сбербанка Алексей Лейпи (на фото) считает, что поэтапное смягчение условий по IT-ипотеке позволило кратно увеличить количество заемщиков по программе.

«Если до первого расширения ежемесячное число выдач не превышало 500 шт., то с февраля 2023 года уровень спроса почти ни разу не опускался ниже 1000 шт., — уточнил топ-менеджер и добавил: — А после второго расширения программы число сделок стабильно держалось на уровне 2,5 тыс. шт. — 3 тыс. шт. в месяц».

Кроме того, по его словам, изменение требований к заемщикам позволило привлечь новые категории специалистов, в частности значительно увеличились доля женщин-заемщиков и приток молодежи.

По подсчетам специалистов, наибольшее количество выдач IT-ипотеки приходилось на Москву: в сентябре — декабре 2023 года их доля составила 22,6% всех IT-ипотек на первичном рынке. В лидерах также Санкт-Петербург (12,1%) и Московская область (7,6%).

Тем не менее за все время действия IT-ипотеки больше всего уменьшилась доля выдач по этой программе в Московской области (-2,6 п. п.), Новосибирской области (-1,3 п. п.) и Москве (-0,6 п. п.).

В остальных регионах ТОП-10 доля IT-ипотеки выросла: в частности, в Санкт-Петербурге (+1,9 п. п.), Республике Башкортостан (+1,1 п. п.) и Самарской области (+1 п. п.).

Согласно исследованию, снятие требования по минимальному уровню дохода к заемщикам в возрасте до 35 лет позволило поддержать специалистов в регионах: 77,4% первичной недвижимости приобретено в IT-ипотеку за пределами Москвы (+4,5 п. п. к февралю — августу 2023 года). Лидеры роста — Санкт-Петербург (+1,3%), Ленинградская (+0,8%) и Московская (+0,7%) области, Краснодарский край (+0,7%), Самарская (+0,6%) и Воронежская (+0,6%) области.

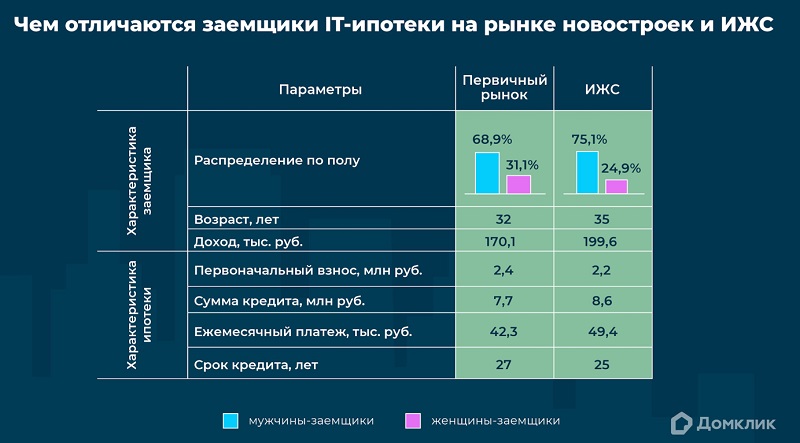

Аналитики обнаружили, что заемщики, использующие ипотеку для покупки новостройки и ИЖС, различаются.

Квартиры в новостройках больше покупают женщины и молодежь: доля кредитов, выданных женщинам, достигла 31,1% в сегменте новостроек и 24,9% на рынке ИЖС. Медианный возраст на рынке новостроек сократился до 32 лет, тогда как на рынке ИЖС он остался на уровне 35 лет.

Доход покупателей на рынке ИЖС выше: в конце 2023 года медианный доход составил 170 тыс. руб. на первичном рынке и 200 тыс. руб. на рынке ИЖС.

Фото: © Николай Винокуров / Фотобанк Лори

Медианная сумма кредита на рынке ИЖС тоже выше: 8,6 млн руб. против 7,7 млн руб. на новостройки. Соответственно выше и ежемесячный платеж: в сегменте ИЖС он составляет 49,4 тыс. руб., на первичном рынке — 42,3 тыс. руб.

А вот первоначальный взнос, по данным экспертов, на рынке ИЖС несколько ниже (2,2 млн руб.), чем на рынке новостроек (2,4 млн руб.).

Кроме того, аналитики отметили более длительные сроки выплаты IT-ипотеки на первичном рынке: 27 лет, на рынке ИЖС — 25.

Еще больше оперативных новостей рынка строительства МКД и уникальной аналитики Единого ресурса застройщиков — в нашем телеграм-канале ЕРЗ.РФ НОВОСТИ.

Присоединяйтесь к нам!

Другие публикации по теме:

Эксперты: ипотека в новых условиях становится неподъемной для граждан и невыгодной для банков

Банк ДОМ.РФ одобрил подрядчикам ИЖС финансирование в объеме более 1 млрд руб.

Росреестр: в 2023 году в Москве зафиксирован рекордный за 15 лет показатель ипотечных сделок

Банк ДОМ.РФ: регионы — лидеры по ипотеке на ИЖС в декабре

Эксперты: жилье в новостройках Москвы в 2023 году подорожало на 20,9%

Минцифры: льготная ставка по кредитам для IT-компаний сохранится

В каких регионах больше всего IT-специалистов оформили льготную ипотеку