Какие факторы ограничивают деятельность строительных организаций: мнение экспертов

В числе таких факторов аналитики Высшей школы экономики называют на первом месте недостаточный спрос. Затем, в порядке убывания: высокий уровень налогов и стоимости стройматериалов; недостаток финансирования; дороговизну банковских кредитов.

Фото: www.юкщит.рф

Центр конъюнктурных исследований Института статистических исследований и экономики знаний Национального исследовательского университета «Высшая школа экономики» (ЦКИ ИСИЭЗ НИУ ВШЭ) подготовил информационно-аналитический материал об основных факторах, ограничивавших деятельность предприятий и организаций базовых отраслей российской экономики в 2017 году.

Материал основан на результатах мониторинговых обследований Росстатом деловой активности более 22 тыс. российских предприятий и организаций практически во всех субъектах РФ, в том числе ежеквартальных опросов руководителей 6 тыс. строительных компаний.

С основными выводами этого исследования портал ЕРЗ любезно ознакомил руководитель Центра Георгий Остапкович.

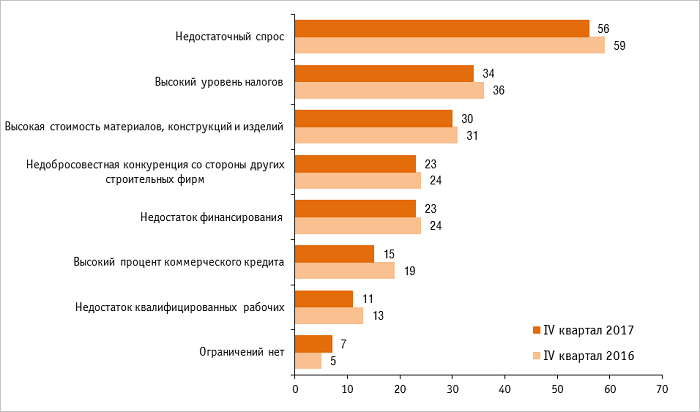

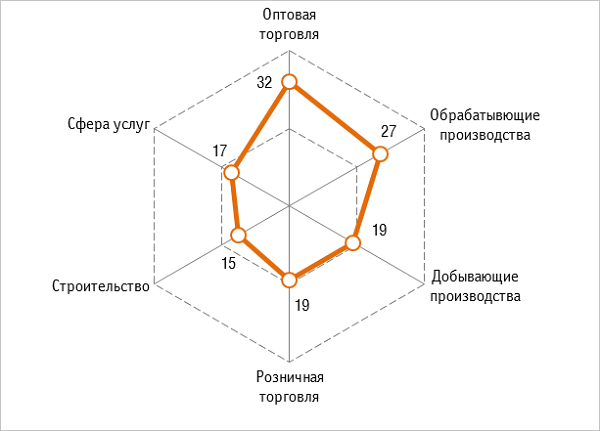

Рис. 1. Факторы, ограничивающие деятельность организаций строительной отрасли

(доля от общего числа обследованных организаций, %)

Источник: ЦКИ ИСИЭЗ НИУ ВШЭ

Недостаток спроса

Из основных факторов, лимитирующих развитие предприятий и организаций строительства, лидирует недостаточный спрос на производимую продукцию (оказываемые услуги). Данную проблему считали наиболее существенной преградой на пути развития бизнеса большинство предпринимателей, представляющих сферу строительства.

В IV квартале 2017 г. слабый спрос на производимую продукцию (оказываемые услуги) считали главным фактором уязвимости своих организаций руководители 56% строительных компаний. В строительной отрасли недостаток спроса характеризуют два фактора: «недостаток заказов» и «неплатежеспособность заказчиков», которые отметили соответственно 29 и 27% респондентов.

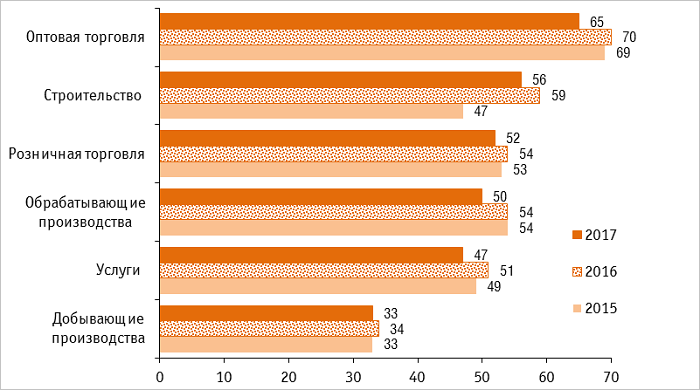

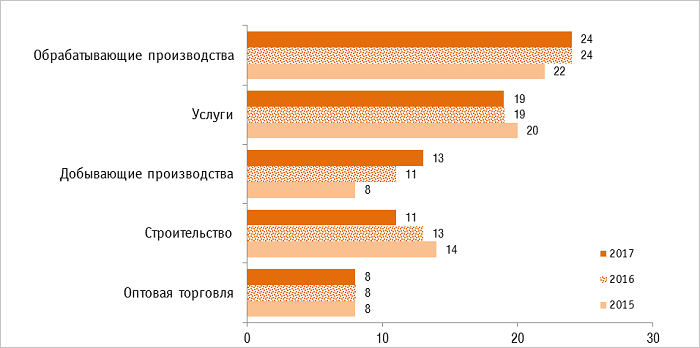

Рис. 2. Оценки ограничений спроса на производимую продукцию (услуги)[1]

Доля от общего числа обследованных организаций соответствующего сектора, %

Источник: ЦКИ ИСИЭЗ НИУ ВШЭ

Неопределенность экономической ситуации

Предпринимательские оценки неопределенности макроэкономической ситуации и ее влияния на деятельность конкретной организации, несмотря на определенную долю субъективизма, достаточно адекватно отражают экономическую, социальную и политическую ситуацию в стране, считают авторы исследования.

Отвечая на данный вопрос анкеты обследования, респонденты, как правило, трактуют понятие неопределенности как отсутствие предсказуемых «условий игры» и невозможность определить направление регуляторных воздействий, включая налоговые и другие изменения, даже в обозримой перспективе. Этот лимитирующий фактор сокращает сроки стратегического планирования развития предприятий.

В первую очередь с данной проблемой сталкиваются частные предприятия с длинным инвестиционным и производственным циклом, поясняют авторы исследования. Напомним, что к таковым предприятиям как раз относятся девелоперские компании, работающие на рынке жилищного строительства, где «правила игры», как известно, постоянно меняются.

Результаты обследования приводят к неутешительному выводу о том, что значительное число руководителей крупных и средних предприятий пока не могут адекватно оценить сложившуюся в стране макроэкономическую ситуацию и ближайшие перспективы ее развития.

Высокий уровень налогообложения

В конце 2017 года о негативном воздействии на бизнес высокого уровня налогообложения сообщили руководители 34% строительных фирм.

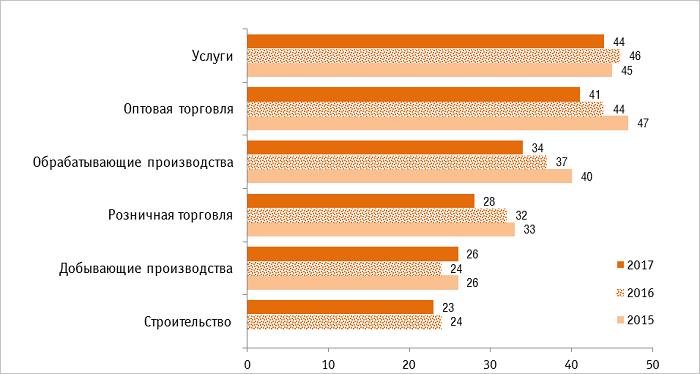

Рис. 3. Оценки лимитирующего фактора «высокий уровень налогообложения»

Доля от общего числа обследованных организаций соответствующего сектора, %

Источник: ЦКИ ИСИЭЗ НИУ ВШЭ

Недостаток финансовых средств

В конце 2017 года недостатком финансовых средств объясняли ограничения деятельности своих организаций руководители 23% строительных компаний.

Рис. 4. Оценки лимитирующего фактора «недостаток финансовых средств»

Доля от общего числа обследованных организаций соответствующего сектора, %

Источник: ЦКИ ИСИЭЗ НИУ ВШЭ

В конце 2017 года дефицит финансовых средств ограничивал деятельность примерно четверти строительных организаций. Недостаток финансовых средств находился на 2-4-й позициях отраслевых рейтингов, уступая первенство дефициту спроса, а иногда и некоторым другим специфическим для отдельных отраслей проблемам. Вероятно, большинство предпринимателей справедливо считали финансовые проблемы следствием слабого спроса, который в свою очередь определялся падением реальных доходов и потребительской активности населения, полагают авторы обзора.

Рис. 5. Оценки лимитирующего фактора «высокий процент коммерческого кредита»

Доля от общего числа обследованных организаций соответствующего сектора, %

Источник: ЦКИ ИСИЭЗ НИУ ВШЭ

Доступная стоимость кредитов является залогом высокой инвестиционной активности организаций. По данным пилотного обследования инвестиционных тенденций развития крупного и среднего предпринимательства в промышленности во II полугодии 2017 года авторы исследования высокий процент кредита считают лимитирующим фактором 15% опрошенных руководителей строительных организаций.

В числе финансовых ограничений предприниматели обращали также внимание на специфические для отрасли проблемы. В частности, высокая стоимость материалов, конструкций и изделий затрудняла деятельность почти трети (31%) строительных компаний.

Дефицит трудовых и материальных ресурсов

В конце 2017 года недостаток квалифицированных работников ограничивал деятельность 13% строительных компаний.

Рис. 6. Оценки лимитирующего фактора «недостаток квалифицированных кадров»

Доля от общего числа обследованных организаций соответствующего сектора, %

Источник: ЦКИ ИСИЭЗ НИУ ВШЭ

Впрочем, дефицит кадров, как и фактор низкой технической оснащенности организаций, в условиях рыночной экономики являются вторичными проблемами и следствием недостатка финансовых средств, напоминают авторы исследования.

Благополучные с финансовой точки зрения предприятия, как правило, имеют возможность своевременно обновлять средства производства и нанимать за адекватную заработную плату квалифицированных специалистов и рабочих. Как показывает анализ результатов конъюнктурных обследований, наибольшее давление двух указанных проблем в первую очередь ощущают слабые в финансовом отношении предприятия.

Свет в конце тоннеля

В целом анализ обобщенных мнений предпринимателей за последние три года показал, что в течение 2017 года интенсивность действия большинства лимитирующих факторов в обследованных секторах экономики, включая строительство, заметно снизилась.

Такая позитивная коррекция компенсировала резкий рост давления недостаточного платежеспособного спроса и макроэкономической неопределенности, наблюдавшийся в 2016 году, резюмируют авторы обзора.

[1]Здесь и далее приведены данные за IV квартал (по промышленности — за декабрь) каждого года

Другие публикации по теме:

Уверенность застройщиков повысится благодаря дешевеющей ипотеке

Обзор состояния делового климата в строительной отрасли России в III квартале 2017 года

Обзор состояния делового климата в строительном секторе России и г. Москвы во II квартале 2017 года