Ключевая ставка снижена до 7,25% годовых (графики)

Банк России принял решение снизить ключевую ставку на 0,25 п.п. Это уже второе снижение подряд.

Фото: www.sakhalife.ru

По сообщению пресс-службы регулятора, инфляция в июне снизилась до 4,7% (с 5,1% в мае 2019 года). Сдерживающее влияние на инфляцию оказывает динамика потребительского спроса. Вклад в замедление роста потребительских цен внесли и временные дезинфляционные факторы, включая укрепление рубля с начала текущего года.

Инфляционные ожидания населения остаются на повышенном уровне. Ценовые ожидания предприятий продолжили снижаться. По прогнозу Банка России, с учетом проводимой денежно-кредитной политики годовая инфляция вернется к 4% в начале 2020 года. На краткосрочном горизонте дезинфляционные риски преобладают над проинфляционными.

Следует отметить, что по информации Росстата на 22 июля индекс потребительских цен с начала месяца достиг уже 100,3%, в то время как в прошлом году этот показатель за весь июль составил лишь 100,27%. Это значит,что кривая годовой инфляции перестанет быть такой «красивой», и по итогам июля может показать всплеск до 4,8%.

В пресс-релизе ЦБ также отмечено, что денежно-кредитные условия продолжили смягчаться. Продолжилось снижение доходностей ОФЗ и депозитных ставок. Принятое решение об уменьшении ключевой ставки и произошедшее с начала текущего года снижение доходностей ОФЗ создают условия для снижения депозитно-кредитных ставок в будущем.

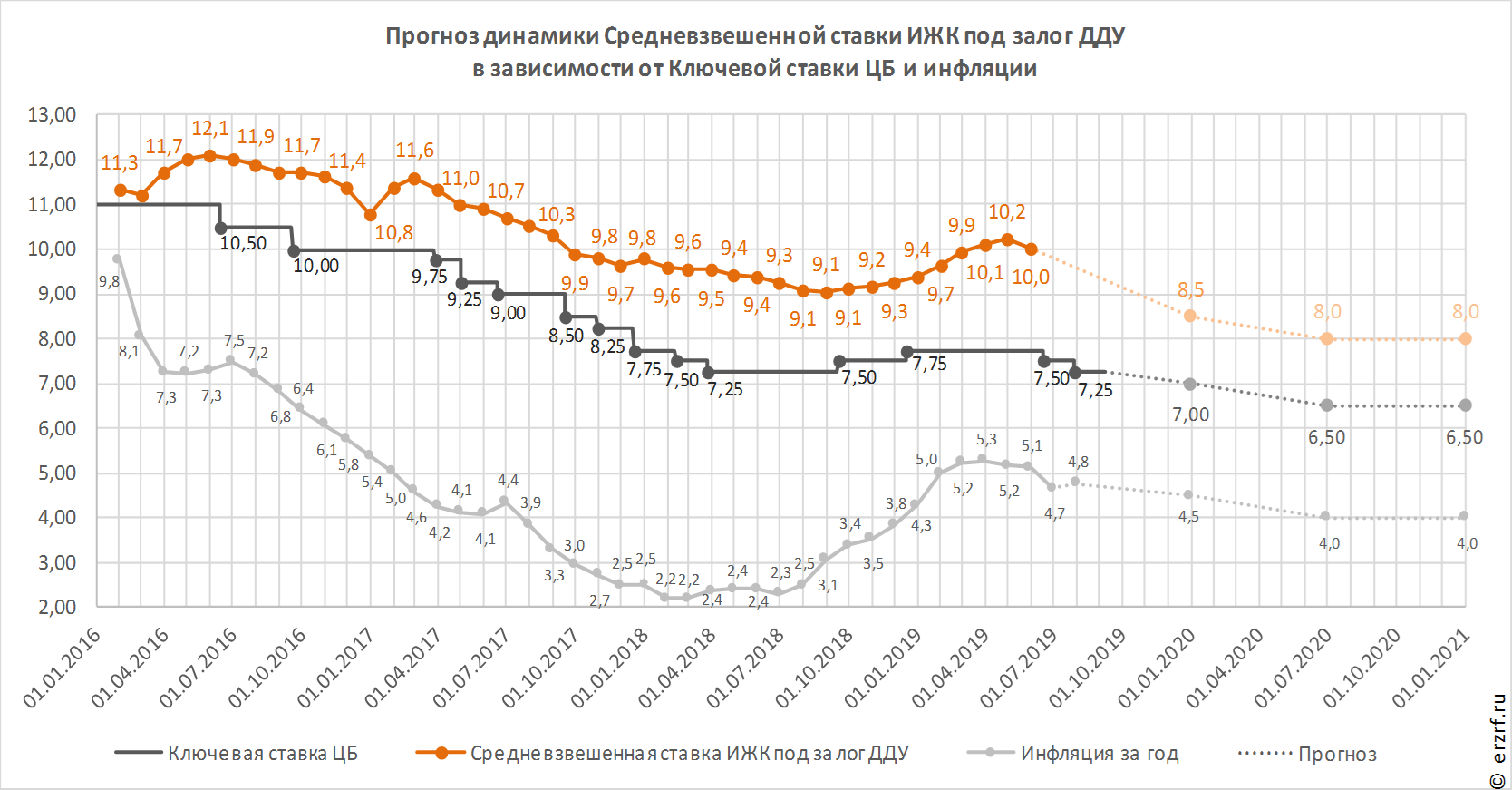

В дальнейшем Банк России будет принимать решения по ключевой ставке с учетом фактической и ожидаемой динамики инфляции относительно цели, развития экономики на прогнозном горизонте, а также оценивая риски со стороны внутренних и внешних условий и реакции на них со стороны финансовых рынков. Базовый сценарий допускает возможность дальнейшего снижения ключевой ставки на одном из ближайших заседаний Совета директоров регулятора и переход к нейтральной денежно-кредитной политике до середины 2020 года. Напомним, что нейтральную ключевую ставку Центробанк оценивает на уровне 6—7% годовых.

На прошлом заседании, которое состоялось 14 июня, регулятор также снизил ключевую ставку на 0,25 п.п. Большинство экспертов ожидают продолжения тренда на снижение этого показателя. Например, аналитики ВТБ Капитал прогнозируют снижение ключевой ставки до 5,5% и годовой инфляции ниже 4% на горизонте 2021—2022 годов. Однако для исполнения такого прогноза необходимо продолжительное сохранение инфляции на уровне таргета и снижение инфляционных ожиданий, парируют в BCS Global Markets.

Согласно последней опубликованной статистике, ставка ипотеки под залог ДДУ на 1 июня снизилась впервые за девять месяцев до 10,03% годовых, что на 1 п.п. больше минимума, зафиксированного в августе 2018 года. Как правило, ставка по ИЖК под залог ДДУ превосходит ключевую ставку ЦБ на 1,5—2 п.п., но по итогам мая разница между ними составила 2,28 п.п. Снижение ключевой ставки до 7,25% должно позитивно отразиться на ипотеке, ведь именно при таком уровне ключевой ставки год назад были достигнуты минимальные ставки по ИЖК. По оценке аналитиков ЦБ, банки-лидеры рынка ипотечного кредитования в первом полугодии уже снизили ипотечные ставки на 0,2—0,6 п.п.

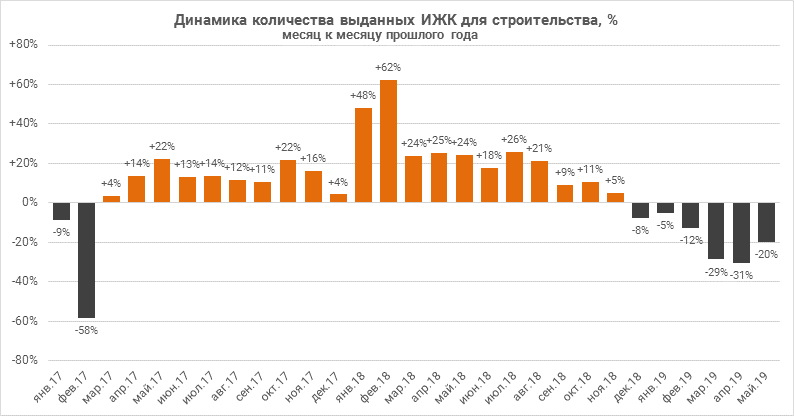

Высокие ипотечные ставки ведут к снижению темпов выдачи ипотечных кредитов. Количество выданных ИЖК под залог ДДУ в мае текущего года уменьшилось на 20% по сравнению с маем 2018 года. Одной из главных причин сокращения ипотечного портфеля наряду с падением реальных доходов населения эксперты называют именно высоки ставки по ипотеке.

Следующее заседание Совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 6 сентября 2019 года.

Фото: www.900igr.net

Другие публикации по теме:

Ключевая ставка снижена до 7,5% годовых (графики)

Ключевая ставка остается на уровне 7,75% годовых (график)

ЦБ вновь сохранил ключевую ставку на уровне 7,75% годовых (график)