Крупный челябинский застройщик планирует реализовать за счет облигаций и кредитов три жилых проекта в разных регионах России

Девелоперская компания АПРИ «Флай Плэнинг», связанная с самым богатым депутатом Челябинской гордумы, учредителем строительного холдинга «Легион» Александром Букреевым (на фото), собирается вложиться в строительство клубных поселков.

Фото: www.dk.ru

Со ссылкой на руководство компании «Коммерсант» уточняет, что АПРИ «Флай Плэнинг» (321-е место в ТОП РФ, 8-е место в ТОП Челябинской области) планирует в 2020 году начать строительство в ближнем Подмосковье, Санкт-Петербурге и Екатеринбурге поселков клубного типа жилой площадью около 100 тыс. кв. м каждый.

Фото: www.thewikihow.com

Аналогичный проект (на фото) — ЖК «Привилегия» (2-е место в ТОП ЖК региона) застройщик уже реализовал в Челябинске.

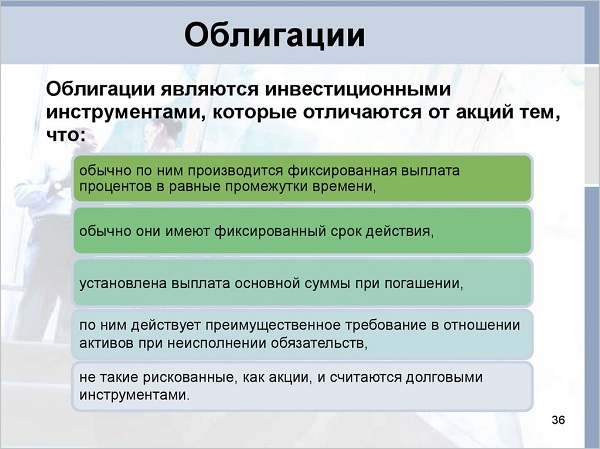

Частично финансировать новые проекты девелопер намерен за счет выпуска биржевых облигаций. Причем ранее через этот механизм компания уже привлекла около полумиллиарда рублей

Фото: www.07portal.ru

Другие ключевые моменты, касающиеся возведения упомянутых клубных поселков, таковы:

• сделки по приобретению земельных участков пока не закрыты;

• cебестоимость строительства оценивается в пределах от 35 тыс. руб. за 1 кв. м;

• вложения в один поселок с малоэтажными домами составят 3,5—4 млрд руб.;

• из указанной суммы около 20% придется на собственные средства застройщика.

• помимо средств, полученных от размещения облигационного займа, на возведение поселков планируется привлечь банковское проектное финансирование.

Фото: www.cf.ppt-online.org

По словам гендиректора АПРИ «Флай Плэнинг» Владимира Савченкова, банки уже открыли компании три кредитные линии на сумму до 2,5 млрд руб.

Тем не менее, опрошенные «Коммерсантом» эксперты фондового рынка не советуют потенциальным покупателям ценных бумаг рассматривать будущие облигации АПРИ «Флай Плэнинг» в качестве очень надежного инструмента для вложений.

Фото: www.wbc.com.ru

Учитывая, что в случае с АПРИ «Флай Плэнинг» эмитентом выступает региональный застройщик, а исполнение обязательств по биржевым облигациям не обеспечено залогом, риски для покупателя сравнительно высоки, считает генеральный директор оценочной компании НАО «Евроэксперт» Екатерина Синогейкина (на фото).

Фото: www.accent.ru

Поскольку инвестиция обеспечивается операционным потоком, если продажи или маржа будут низкими в силу сложной макроэкономической ситуации, есть вероятность дефолта по облигациям, не исключает управляющий директор Accent Capital Андрей Богданов (на фото).

Фото: www.ria-express.com

Вместе с тем эксперты признают, что застройщики уже активно пользуются механизмом эмиссии облигаций для фондирования своих проектов. Особенно те, для кого проектное финансирование выглядит затратным.

Например, ФПК «Гарант-Инвест», в марте разместившая на пять лет ценные бумаги объемом 6 млрд руб., или «Талан», в апреле выпустивший трехлетние облигации на сумму 1 млрд руб.

Как недавно сообщал портал ЕРЗ.РФ, в сентябре ряды таких компаний пополнил один из крупнейших застройщиков Свердловской области — НП «УС ООО «Атомстройкомплекс-Строительство» (2-е место в ТОП девелоперов региона), разместивший на Московской бирже неконвертируемые документарные облигации на сумму 3 млрд руб.

Фото: www.afibir.ru

СПРАВКА ЕРЗ.РФ: АПРИ «Флай Плэнинг»

Показатели текущего жилищного строительства

Объем текущего строительства — 81 610 кв. м

Объектов строительства — 33 (в 2 ЖК)

Место в ТОП по РФ — 321-е

Место в ТОП по Челябинской области — 8-е

Показатели по вводу жилья

Объем ввода жилья в 2018 г. — 62 537 кв. м

Текущий объем ввода жилья в 2019 г. — 27 464 кв. м

Рейтинг ЕРЗ.РФ (показатель своевременности ввода жилья застройщиком)

Текущий рейтинг — 2,5 (из 5)

Рейтинг в IV кв. 2018 г. — 4,5 (из 5)

Другие публикации по теме:

Совокупный объем облигационного займа Группы ЛСР вырос с 15 до 22 млрд руб.

ГК ПИК разместила биржевые облигации на 4 млрд руб.