Минэкономики: ситуация в строительстве значительно улучшилась, рынок ипотеки восстанавливается

Такие выводы позволяют сделать обзор текущей ситуации в экономике ситуации за июль-август, опубликованный экономическим ведомством на основе свежих данных Росстата, и исследование рынка ипотечного кредитования в июле, проведенное аналитиками Frank RG.

Фото предоставлено компанией Брусника

Как следует из обзора, за рассматриваемый период весомый вклад в поддержание экономической активности внесла строительная отрасль, где зафиксировано «значительное улучшение показателей».

«Значительно лучше ожиданий», по мнению авторов обзора, оказались и показатели инвестиций в основной капитал, которые во II квартале 2022 года выросли на 4,1% в реальном выражении и на 21,2% год к году — в номинальном.

Фото предоставлено компанией Брусника

Как уточнили в Минэкономики, в разрезе отраслей наибольший вклад в увеличение номинальных инвестиций по крупным и средним организациям внесли обработка (главным образом за счет экспортно ориентированных отраслей), добыча, сектор транспортировки и хранения, а также строительство.

В структуре инвестиций в основной капитал по видам основных фондов (по полному кругу организаций) во II квартале 2022 года опережающий рост наблюдался по инвестициям в объекты интеллектуальной собственности, а кроме того высокими темпами росли инвестиции в здания и сооружения (как жилые, так и нежилые).

Впрочем, опрошенные «Коммерсантом» эксперты предостерегают от излишнего оптимизма по поводу этого роста. По их мнению, всплеск инвестиций во II квартале, как и скачок потребления, — события скорее случайные.

Фото Михаила Метцеля / ТАСС

«Вместо того чтобы бросить инвестиции, наоборот, предприятия стали стремиться завершить инвестиционные программы там, где это могло быть», — так объяснил причину всплеска первый вице-премьер Андрей Белоусов (на фото), напоминает издание.

А в Центре макроэкономического анализа и краткосрочного прогнозирования не исключают, что подобный эффект может быть вызван разовыми сделками, такими как покупка ЛУКОЙЛом заправок Shell.

Фото: www.vsemobrake.ru

Как бы то ни было, по данным Росстата, улучшение экономической динамики сопровождалось оживлением кредитной активности как в корпоративном, так и в розничном сегменте.

В сегменте кредитования физических лиц, включая ипотеку, рост кредитного портфеля, возобновившийся в июне, продолжился (+1,0% м/м в июле после +0,4% м/м в июне). Рост корпоративного кредитования ускорился до 1,2% м/м в июле после 0,5% м/м в предыдущем месяце благодаря улучшению динамики рыночного кредитования при продолжении реализации льготных кредитных программ.

Фото: www.vedomosti.ru

Как следует из аналитического отчета Frank RG, в июле 20 крупнейших ипотечных банков России по сравнению с предыдущим месяцем увеличили объемы ипотечного кредитования по программам с господдержкой на 26% — до 184,1 млрд руб.

В частности, выдача «Льготной ипотеки» выросла на 58% к июню 2022 года, до 19,7 тыс. кредитов на 110 млрд руб. Выдача по «Сельской ипотеке» увеличилась на 27%, до 1,6 тыс. кредитов на 4,1 млрд руб. По новой ипотечной программе для IT-специалистов банки выдали 0,9 тыс. кредитов на 8 млрд руб.

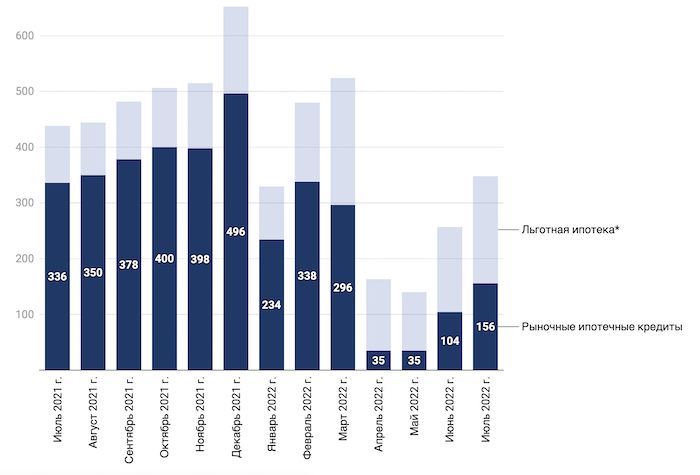

Объем выданных ипотечных кредитов на новостройки, млрд руб.

Источник: Frank RG

В целом в июле 2022 года ТОП-20 банков выдали 87,3 тыс. ипотечных кредитов (+40% к июню 2022 года) на 333,1 млрд руб. (+36%). При этом выдача ипотеки по рыночным программам увеличилась в полтора раза к июню 2022 года.

Однако при этом доля ипотеки на новостройки в июле сократилась до 26% (-7 п.п. к июню 2022 г.), а доля кредитов на приобретение и строительство жилых домов составила 6% (-1,5 п.п.).

Тем не менее, рынок ипотеки продолжает восстанавливаться после снижения спроса в марте-апреле 2022 года, считают эксперты Frank RG. Ключевые факторы восстановления рынка — реализация отложенного спроса на фоне снижения ставок по рыночной ипотеке до 10,1—10,5%, а также рост спроса на льготную ипотеку после снижения ставки по программе до 7%.

Другие публикации по теме:

Эксперты: в июле количество ипотечных сделок выросло сразу на 75%