Наймодателям жилых помещений запретили уступать коллекторам право взыскивать долги за ЖКХ

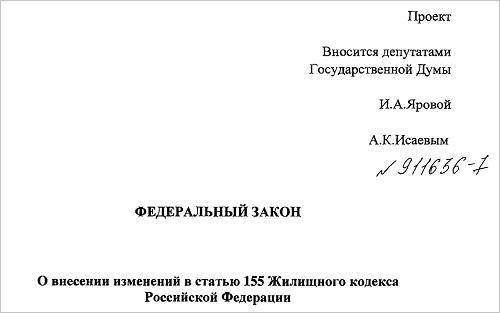

Госдума приняла в третьем чтении проект Федерального закона «О внесении изменений в статью 155 Жилищного кодекса Российской Федерации».

Фото: © Цибаев Алексей / Фотобанк Лори

Законопроект расширяет перечень лиц, которым запрещено уступать право (требование) по возврату просроченной задолженности физических лиц по внесению платы за жилое помещение и коммунальные услуги третьим лицам, в том числе кредитным организациям или лицам, осуществляющим деятельность по возврату просроченной задолженности физических лиц.

Заключенный в таком случае договор об уступке права (требования) по возврату просроченной задолженности по внесению платы за жилое помещение и коммунальные услуги считается ничтожным.

Напомним, что в 2019 году 214-ФЗ был установлен запрет привлекать коллекторские агентства к возврату долгов граждан по ЖКХ.

В перечень лиц, которые не могут уступать право по возврату задолженности, законопроект включает наймодателей жилого помещения по договорам социального найма, найма жилого помещения жилищного фонда социального использования либо жилого помещения государственного или муниципального жилищного фонда (наймодатель жилого помещения).

«Если эти лица попытаются продать коммунальные долги коллекторам, сделки будут признаваться ничтожными, — заявил, комментируя законопроект председатель Госдумы РФ Вячеслав Володин и заключил: — Принятие закона позволит дополнительно защитить права граждан от нарушений при возврате долгов по ЖКХ и будет способствовать надлежащему выполнению управляющими компаниями своих обязанностей».

Еще больше оперативных новостей рынка строительства МКД и уникальной аналитики Единого ресурса застройщиков — в нашем телеграм-канале ЕРЗ.РФ НОВОСТИ.

Присоединяйтесь к нам!

Другие публикации по теме:

Изменены правила коммунальной услуги по электроснабжению, установке и замене счетчиков

Верховный Суд встал на сторону УК в споре с региональным оператором по обращению с ТКО

У 56 840 лифтов в стране истек срок эксплуатации

Состав, сроки и периодичность размещения информации в ГИС ЖКХ

Вступает в силу стандарт управления многоквартирным домом

Какие поручения должен выполнить Минстрой для развития строительной отрасли

Как изменятся правила предоставления займов Фондом содействия реформированию ЖКХ

УК не допустят к управлению МКД, если она не продлила лицензию

Как ужесточили лицензионные требования к управляющим компаниям

Законодательные изменения в вопросах управления МКД собственниками помещений

Порядок принятия решения об обследовании МКД перед проведением капремонта