Новые требования к кредитным организациям, которые могут открывать специальные счета

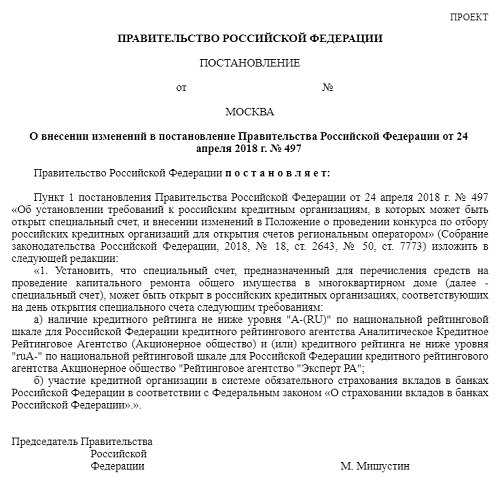

На портале проектов нормативных правовых актов размещен проект Постановления Правительства РФ «О внесении изменений в Постановление Правительства РФ от 24.04.2018 №497».

Фото: www.burmistr.ru

Банки, которые имеют право на открытие счетов эскроу для расчетов по договорам участия в долевом строительстве, в соответствии с постановлением Правительства РФ №697 от 18.06.2018 должны иметь кредитный рейтинг категории ВВВ и собственные средства (капитал) в размере более 1 млрд руб.

Проектом Постановления предлагается установить, что на день открытия специального счета кредитная организация должна соответствовать требованию о наличии кредитного рейтинга не ниже уровня "A-(RU)" по национальной рейтинговой шкале для РФ кредитного рейтингового агентства «Аналитическое Кредитное Рейтинговое Агентство» (АКРА) и (или) кредитного рейтинга не ниже уровня "ruA-" по национальной рейтинговой шкале для РФ кредитного рейтингового агентства «Акционерное общество "Рейтинговое агентство "Эксперт РА"».

Фото: www.pbs.twimg.com

Данные рейтинговые категории характеризуются как категории с максимальным уровнем финансовой надежности (категория ААА), высоким уровнем финансовой надежности (категория АА), который лишь незначительно ниже, чем у объектов рейтинга в рейтинговой категории ААА, а также умеренно высоким уровнем финансовой надежности, когда присутствует некоторая чувствительность к воздействию негативных изменений экономической конъюнктуры (категория А).

Проектом постановления предлагается изменить требования к кредитным организациям, в которых могут открываться специальные счета, приблизив их к требованиям для банков, открывающих счета эскроу, но с учетом того, что на специальных счетах накапливаются средства групп собственников, сохранить требования более строгими.

Фото: www.tvc.ru

Предлагается установить, что специальный счет, предназначенный для перечисления средств на проведение капитального ремонта общего имущества в многоквартирном доме (далее — специальный счет), может быть открыт в российских кредитных организациях, соответствующих на день открытия специального счета следующим требованиям:

а) наличие кредитного рейтинга не ниже уровня "A-(RU)" по национальной рейтинговой шкале для РФ кредитного рейтингового агентства АКРА и (или) кредитного рейтинга не ниже уровня "ruA-" по национальной рейтинговой шкале для РФ кредитного рейтингового агентства АО «"РА "Эксперт РА"»;

б) участие кредитной организации в системе обязательного страхования вкладов в банках РФ в соответствии с Федеральным законом «О страховании вкладов в банках Российской Федерации».

Публичное обсуждение документа продлится до 11 октября 2021 года.

Другие публикации по теме:

Насколько сократилось количество банков, которые могут работать с застройщиками по счетам эскроу

ЦБ опубликовал новый перечень банков, имеющих право работать с застройщиками по счетам эскроу

Два банка перестали работать с застройщиками по эскроу счетам

Число банков, работающих с застройщиками по эскроу счетам, сократилось

Как обновился перечень банков, уполномоченных для открытия счетов эскроу

Рейтинговые агентства улучшили оценки крупнейших девелоперов России

Кредитный рейтинг Банка ДОМ.РФ вырос сразу на три уровня — до A (RU)

АКРА подтвердило кредитный рейтинг ДОМ.РФ на высшем уровне AAA(RU) со «Стабильным» прогнозом

Банку ДОМ.РФ вновь повышен рейтинг кредитоспособности

Банку ДОМ.РФ присвоен рейтинг «АА-.ru» со стабильным прогнозом

Застройщиков, не открывших спецсчета, уже 169

Никита Стасишин: Если застройщик в недельный срок не откроет спецсчет, ему закроют регистрацию ДДУ

Альфа-Банк ввел услугу банковского сопровождения спецсчета застройщика